Trên thị trường, việc biết hướng của sự di chuyển tương lai của tài sản là ít quan trọng. Quan trọng là chọn thời điểm đúng. Trước khi công bố dữ liệu về việc làm ở Mỹ trong tháng Tám, các nhà đầu tư đã tin tưởng nghiêm túc rằng điều tồi tệ nhất cho vàng đã qua. Theo nghiên cứu của Commerzbank, vị thế "bò" đối với kim loại quý tăng gấp 4 lần so với tuần trước đó, và dòng vốn vào quỹ ETF đạt 5,2 tỷ đô la. Thị trường thực sự mong đợi tín hiệu về kết thúc chu kỳ hạn chế tiền tệ của FRS và có vẻ như mắc lỗi.

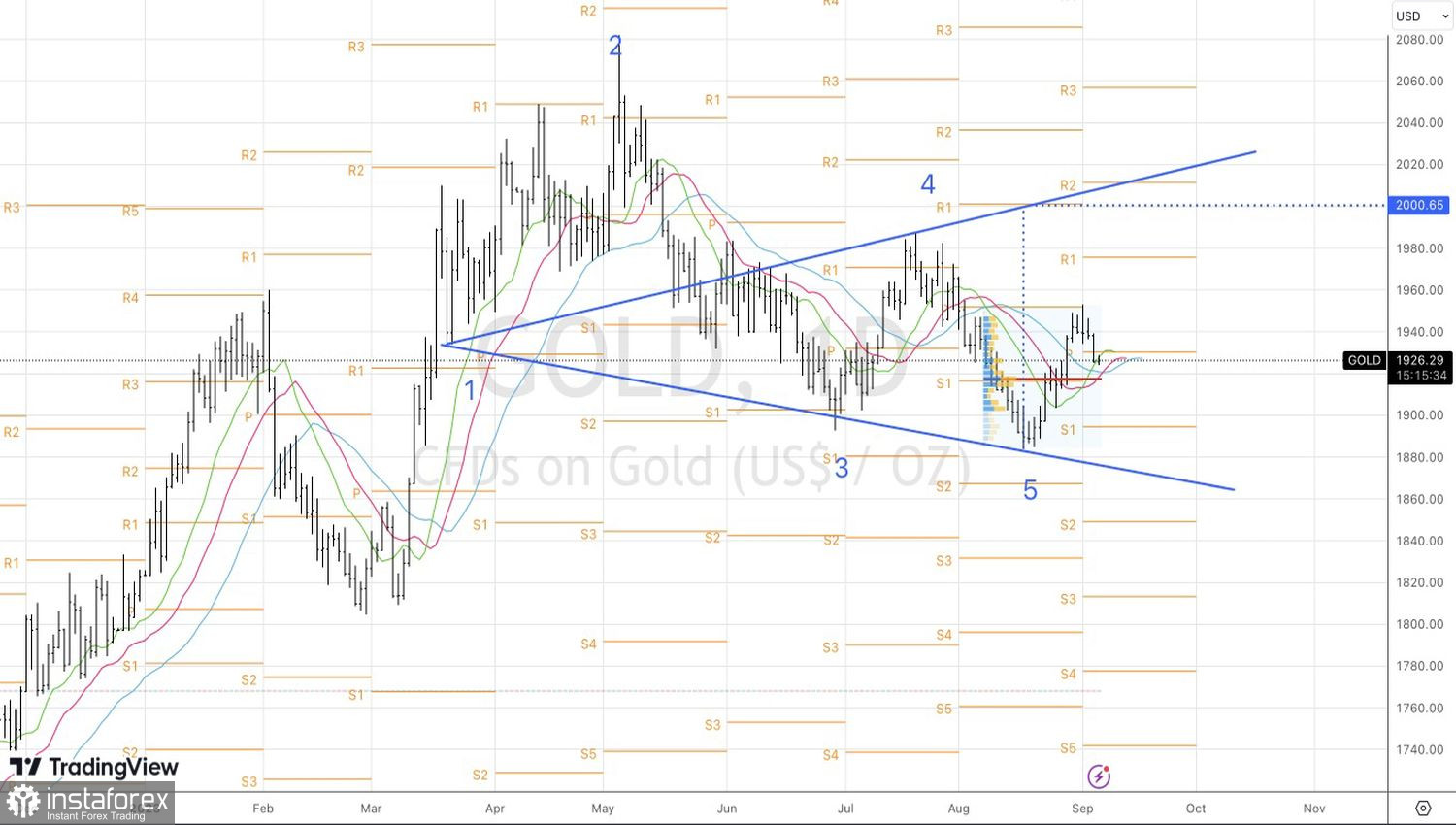

Phản ứng của XAU/USD đối với thống kê về việc làm ở Mỹ có ý nghĩa. Ban đầu, giá cả nhảy lên, nhưng sự không thể duy trì ở mức trên 1950 đã là tín hiệu đầu tiên cho thấy sự yếu đuối của "bò". Mặc dù tỷ lệ thất nghiệp tăng lên 3,8%, khả năng tăng lãi suất trong quỹ liên bang lên 5,75% không bị loại trừ. Và các nhận xét của các quan chức FOMC chứng minh điều này. Ví dụ, Christopher Waller cho rằng lạm phát cao vẫn có thể trở lại, và Loretta Mester khẳng định rằng giá trị vay mượn sẽ tăng.

Cùng với việc phát hành đại trà các trái phiếu của Bộ Tài khóa và các công ty, thống kê mạnh mẽ về hoạt động kinh doanh trong lĩnh vực dịch vụ và việc thực hiện chương trình thắt chặt lượng của FED làm gia tăng lo ngại về việc lạm phát cao trở lại, đồng thời đẩy giá trái phiếu của Bộ Tài khóa tăng lợi suất. Điều này tạo ra một yếu tố thuận lợi cho đồng đô la Mỹ và không thuận cho vàng.

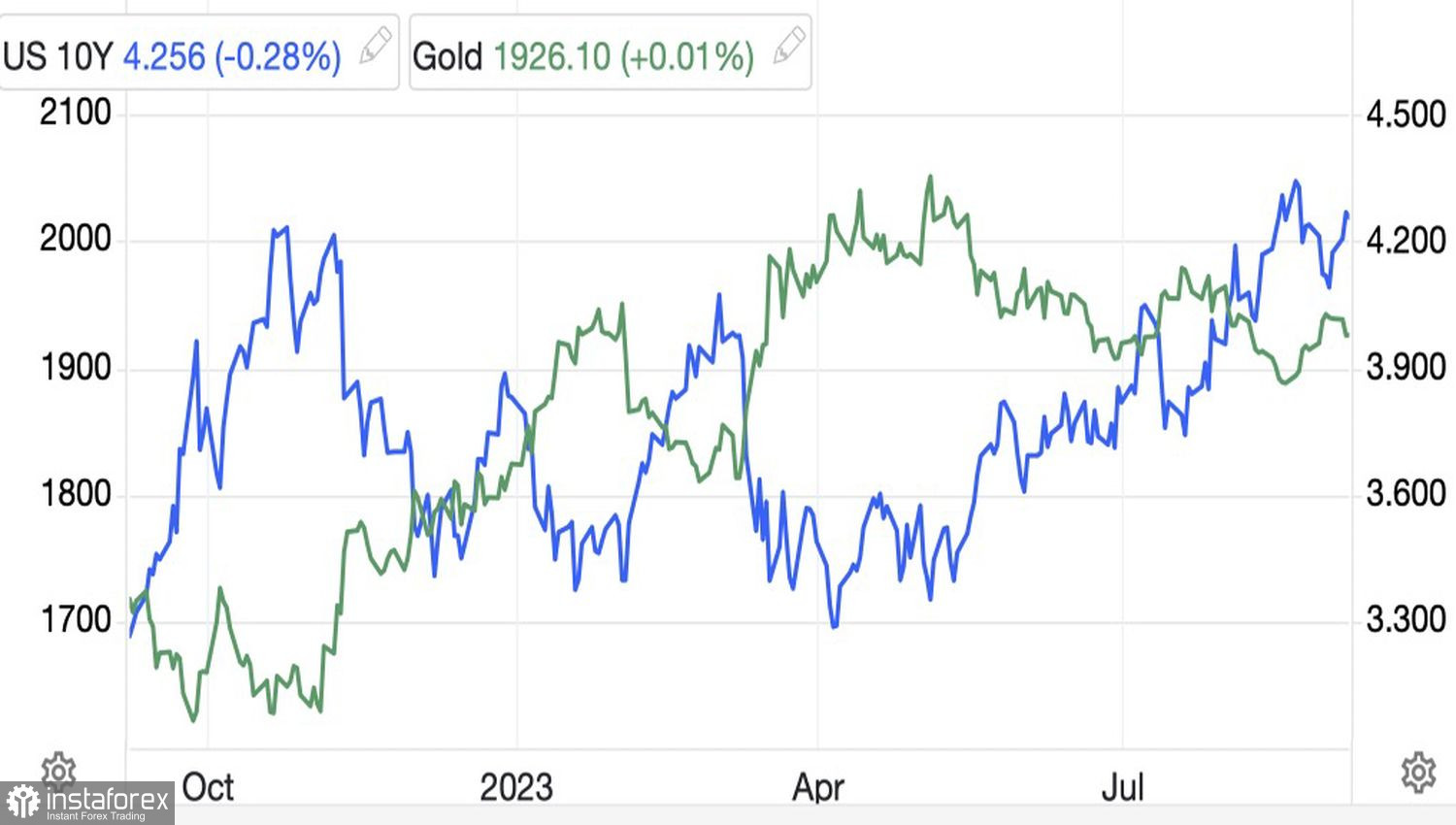

Biến động của vàng và lợi suất trái phiếu của Mỹ

Hãy để cho việc siết chính sách tiền tệ của Ngân hàng Dự trữ Liên bang Mỹ (Fed) có sự khác biệt so với các chu kỳ tiết chế khác, mối liên hệ giữa kim loại quý và lợi suất thực của trái phiếu kế toán không quá rõ ràng, việc tăng lãi suất trên thị trường nợ ngắn hạn làm dập tắt cuộc tấn công của các "gấu" đối với cặp XAU/USD. Trong khi đó, JP Morgan dự đoán sự gia tăng tương quan trong quá trình Ngân hàng trung ương chuyển từ vị trí không tích cực sang giảm lãi suất theo quỹ liên bang. Trong những giai đoạn như vậy, lợi suất thực thông thường giảm và vàng tăng.

Tuy nhiên, việc đạt đến điều đó còn xa. Lo ngại về một giai đoạn tăng giá tiêu dùng mới sẽ khiến Cục Dự trữ Liên bang tiếp tục giữ sự hồi hộp về việc tăng lãi suất theo quỹ liên bang. Không phải là vào tháng 9, mà có thể vào tháng 12 hoặc đầu năm 2024.

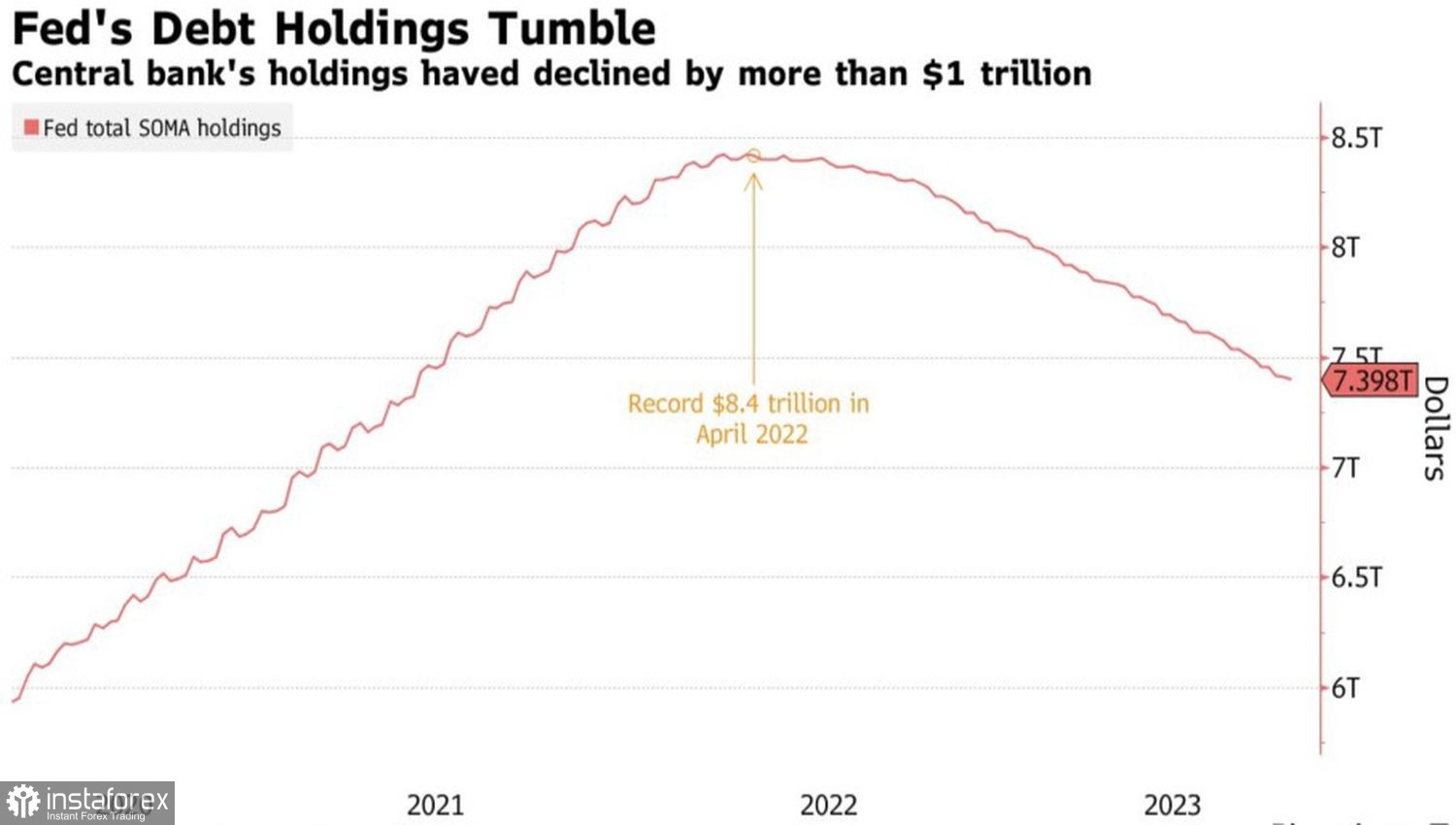

Đồng thời, Ngân hàng trung ương cũng thu hẹp tổng tài khoản (QT), điều này đẩy lên sự tăng lợi suất của các trái phiếu kế toán.

Biểu đồ tài khoản của Cục Dự trữ Liên bang Mỹ (Fed)

Thực tế là tìm kiếm người mua cho các chứng khoán nợ rất khó khăn. Tại sao Jerome Powell và đội ngũ của ông không đánh giá thấp các chỉ số chứng khoán để thu hút tiền từ cổ phiếu? Sự giảm giá của S&P 500 sẽ được coi là sự suy yếu của sự thèm khát rủi ro toàn cầu. Điều này sẽ làm gia tăng nhu cầu về tài sản trú ẩn như đô la Mỹ.

Tất cả điều này sẽ xảy ra trong một thời gian ngắn. Để làm chậm lạm phát xuống 2%, Ngân hàng Dự trữ Liên bang sẽ cần làm lạnh kinh tế một cách đáng kể. Nếu điều này xảy ra, vàng sẽ tỏa sáng với ánh sáng mới.

Kỹ thuật không khả năng của các nhà giao dịch vàng để vượt qua giá trị công bằng $1917 mỗi ounce hoặc trở lại trên $1932 - là lý do để mua.

Tiếng Việt

Tiếng Việt

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română