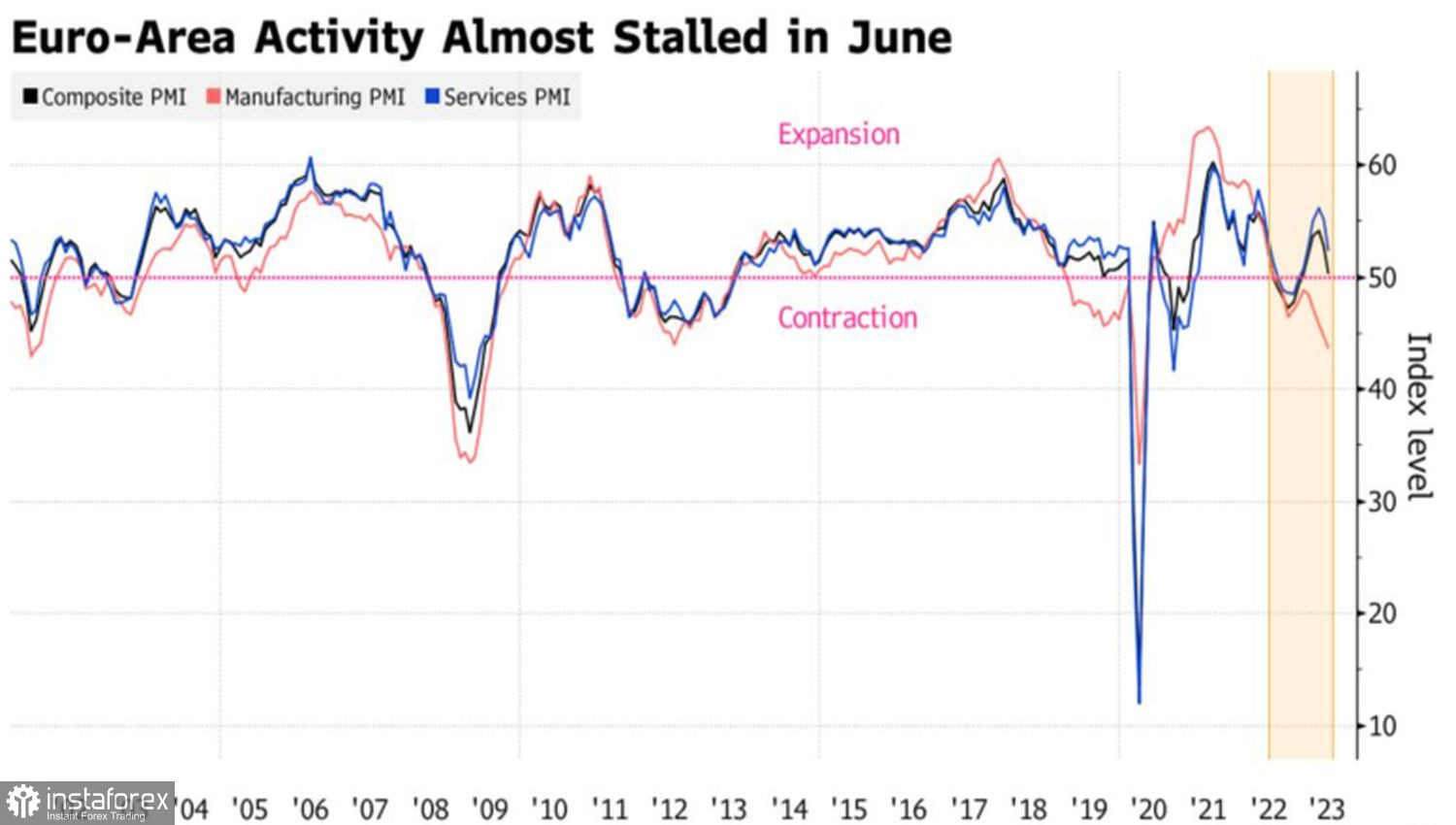

Không ai có thể chống lại nền tảng. Dù cho các fan của euro muốn thấy tăng lãi suất tiền gửi một cách nhiều hơn, kinh tế yếu không cho phép điều đó xảy ra. Chỉ số composite PMI của các nhà quản lý mua hàng của khu vực đồng euro đã giảm xuống mức thấp nhất trong 5 tháng vào tháng 6 với mức độ là 50,3. Điều này chứng tỏ rằng suy thoái đã bắt đầu từ cuối năm 2022 và đầu năm 2023 có thể kéo dài hơn. Đặc biệt khi Ngân hàng Trung ương Châu Âu sẵn sàng tiếp tục tăng lãi suất một cách quyết liệt. Sợ giảm giá, những người ủng hộ EUR/USD đã buộc phải rời khỏi trận chiến.

Trong tháng 6, Pháp đã đẩy nền kinh tế của khu vực tiền tệ xuống đáy với những cuộc đình công của mình. Tuy nhiên, vấn đề ở ngành sản xuất của Đức cũng đã góp phần làm tổn hại. Dựa vào các chỉ số về quản lý mua hàng, GDP của Pháp sẽ giảm 0,5% trong quý 2. Đồng thời, các thống kê mới nhất cũng cho thấy sự suy giảm không chỉ trong lĩnh vực sản xuất mà còn ở cả lĩnh vực dịch vụ.

Động lực hoạt động kinh doanh trong khu vực đồng euro

Dữ liệu PMI thất vọng làm giảm lợi suất của các trái phiếu châu Âu, và cũng làm giảm tiềm năng mức lãi suất tiền gửi của ECB từ 4,07% xuống còn 4%. ECB không có ý định thắt chặt chính sách tiền tệ quá mức - đang quan sát kinh tế giảm sút rõ ràng và đang suy đổ vào suy thoái. Các nhà đầu tư hiểu rằng sự tăng giá của đô la châu Âu / đô la Mỹ sau khi thông báo kết quả cuộc họp Hội đồng quản trị vào tháng 6 đã đi xa quá.

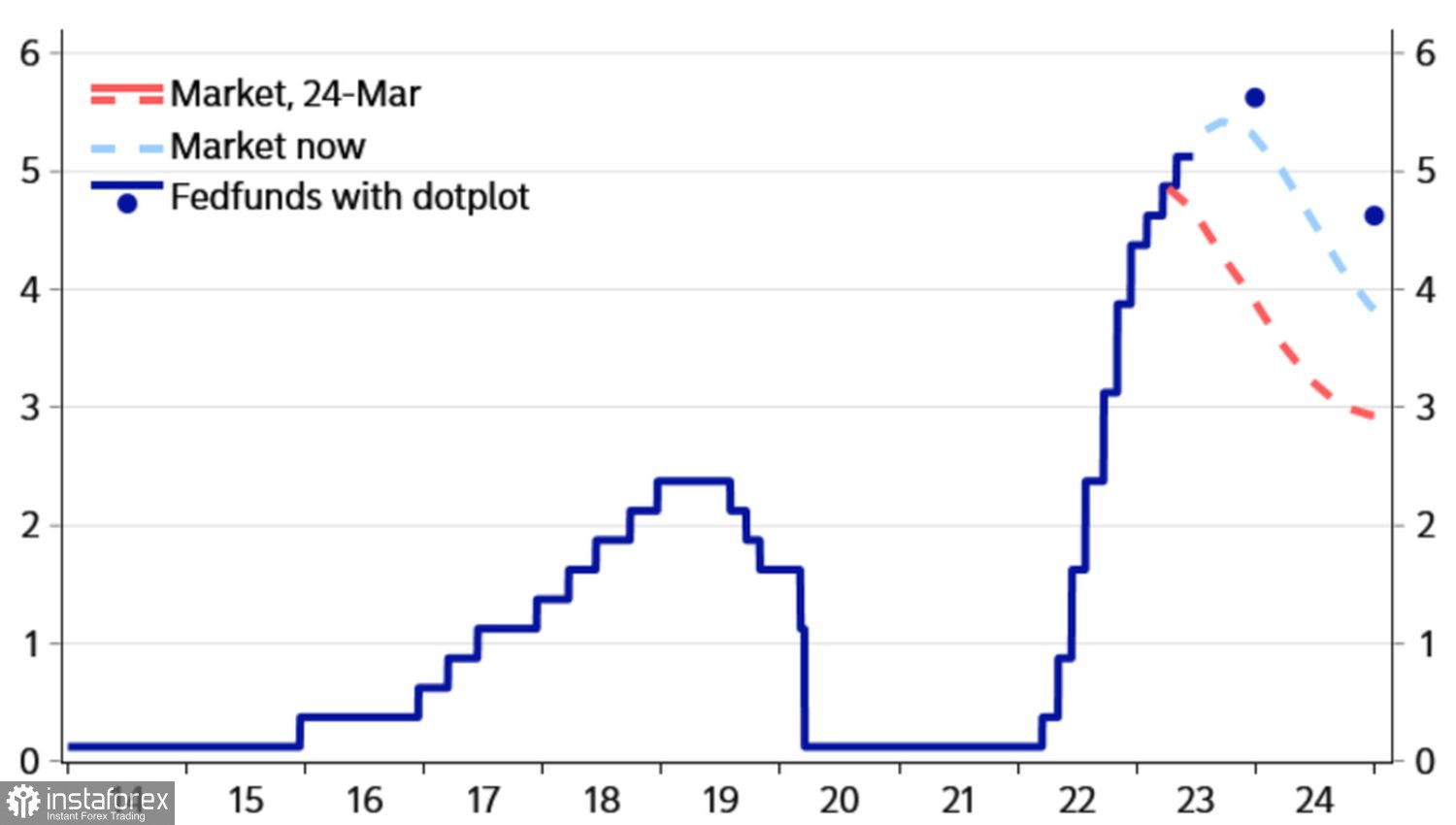

Thị trường đã đánh giá quá cao sự quyết tâm của Christine Lagarde và đồng nghiệp của cô ấy và rõ ràng đánh giá thấp ý định của FRS để đẩy lạm phát xuống. Các sản phẩm tài chính phát sinh cho rằng đỉnh lãi suất tín dụng cho các quỹ liên bang trong chu kỳ hiện tại sẽ là 4,3%. Điều này không phù hợp với dự báo của FOMC trong 4,6%. Có vẻ như đô la Mỹ có nơi để tăng giá và đồng euro lại có nơi để giảm giá.

Động địa của sự kỳ vọng thị trường và dự báo của FOMC về mức lãi suất

Các sự kiện chính trong tuần cuối tháng 6 sẽ là phát hành dữ liệu về giá tiêu dùng của Đức và châu Âu, cũng như chỉ số chi tiêu cá nhân của Mỹ. Chỉ số lạm phát này là sự ưu tiên của Cục dự trữ liên bang Mỹ, trong khi thị trường phản ứng ít hơn đối với nó hơn là với CPI do tính chất trễ của nó. Theo dự báo của các chuyên gia Bloomberg, lạm phát cơ bản trong khu euro sẽ tăng từ 5,3% lên 5,6%. Theo lý thuyết, điều này cung cấp lý do cho ECB để tăng lãi suất tiền gửi. Tuy nhiên, trong thực tế, Ngân hàng trung ương sẽ chắc chắn quan tâm đến nền kinh tế của riêng họ.

Vì vậy, các thị trường đánh giá lại tiềm năng của chính sách tiền tệ của ECB và đối đầu với FED. Với tình hình kinh tế Mỹ thuận lợi hơn so với châu Âu, điều này có thể gây bất lợi cho những người đầu tư trên cặp tiền tệ EUR/USD. Cuộc sẽ trừng phạt đầu tiên đã xảy ra vào cuối tuần cho đến ngày 23 tháng 6. Tôi nghĩ đó sẽ không phải là lần cuối.

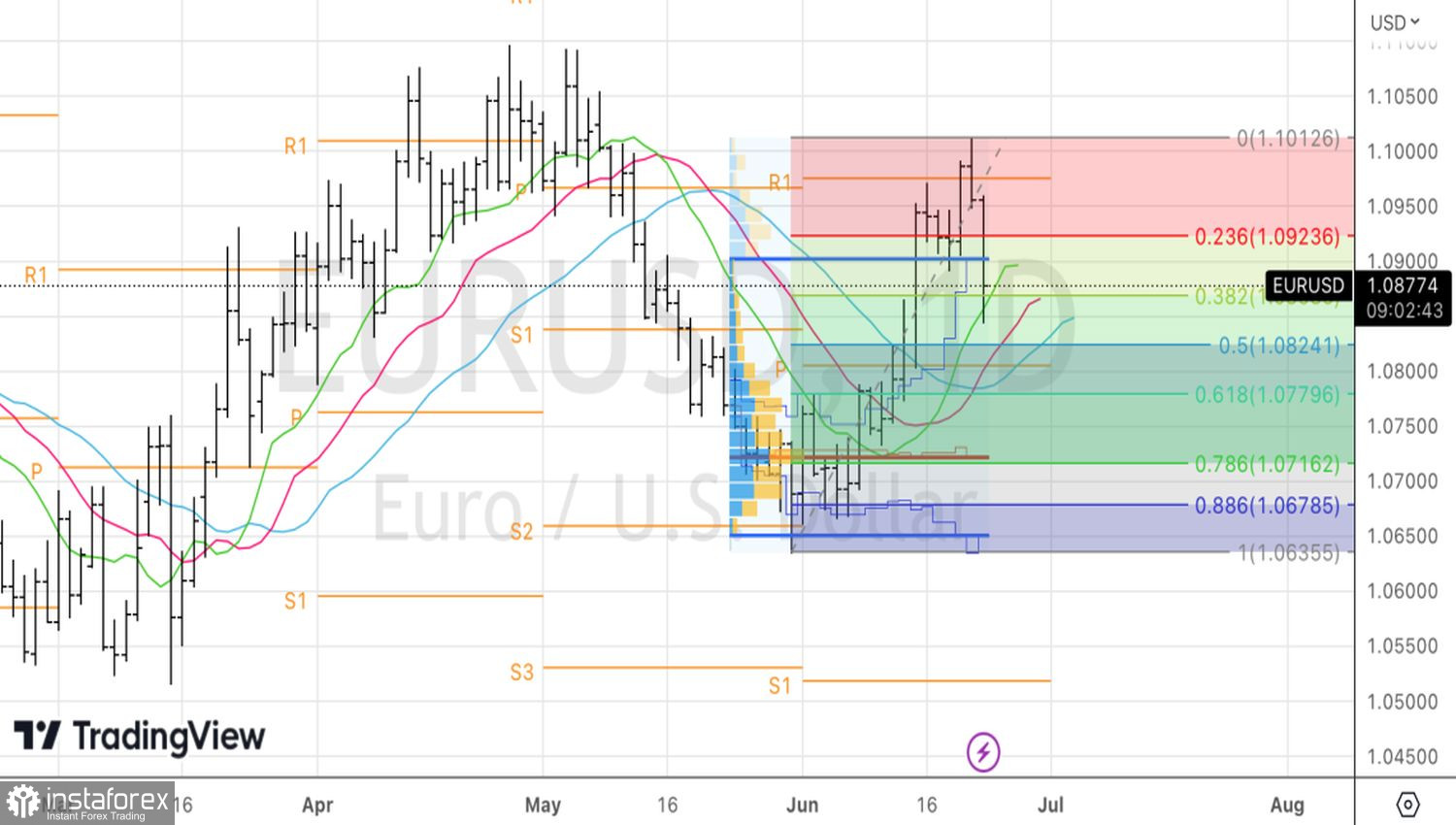

Kỹ thuật trên biểu đồ ngày của cặp tiền tệ EUR/USD đã tạo và thực hiện dạng hình "Anti-Turtles". Mặc dù đã có sự hồi phục từ mức giá thấp trong tuần, sự phát triển tiếp theo của cặp tiền tệ này sẽ phụ thuộc vào khả năng của "gấu" giữ được mức giá trong khoảng giá trị công bằng từ 1.072 đến 1.090. Nếu thành công, xu hướng giảm sẽ tiếp tục và chúng tôi có thể tăng lượng bán đã được hình thành từ mức giá 1.098.

Tiếng Việt

Tiếng Việt

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română