Достигнуть вершины непросто. Удержаться на ней – настоящее искусство. Однако когда начинаешь падать, жди камней в твою сторону. После снижения S&P 500 на протяжении четырех торговых сессий подряд «медведи» повылазили со своих берлог. Evercore предупреждает, что текущее пике – начало затяжного падения. Исторически при отсутствии рецессий в экономике США широкий фондовый индекс снижался в среднем на 13%. Его нисходящий потенциал не исчерпан.

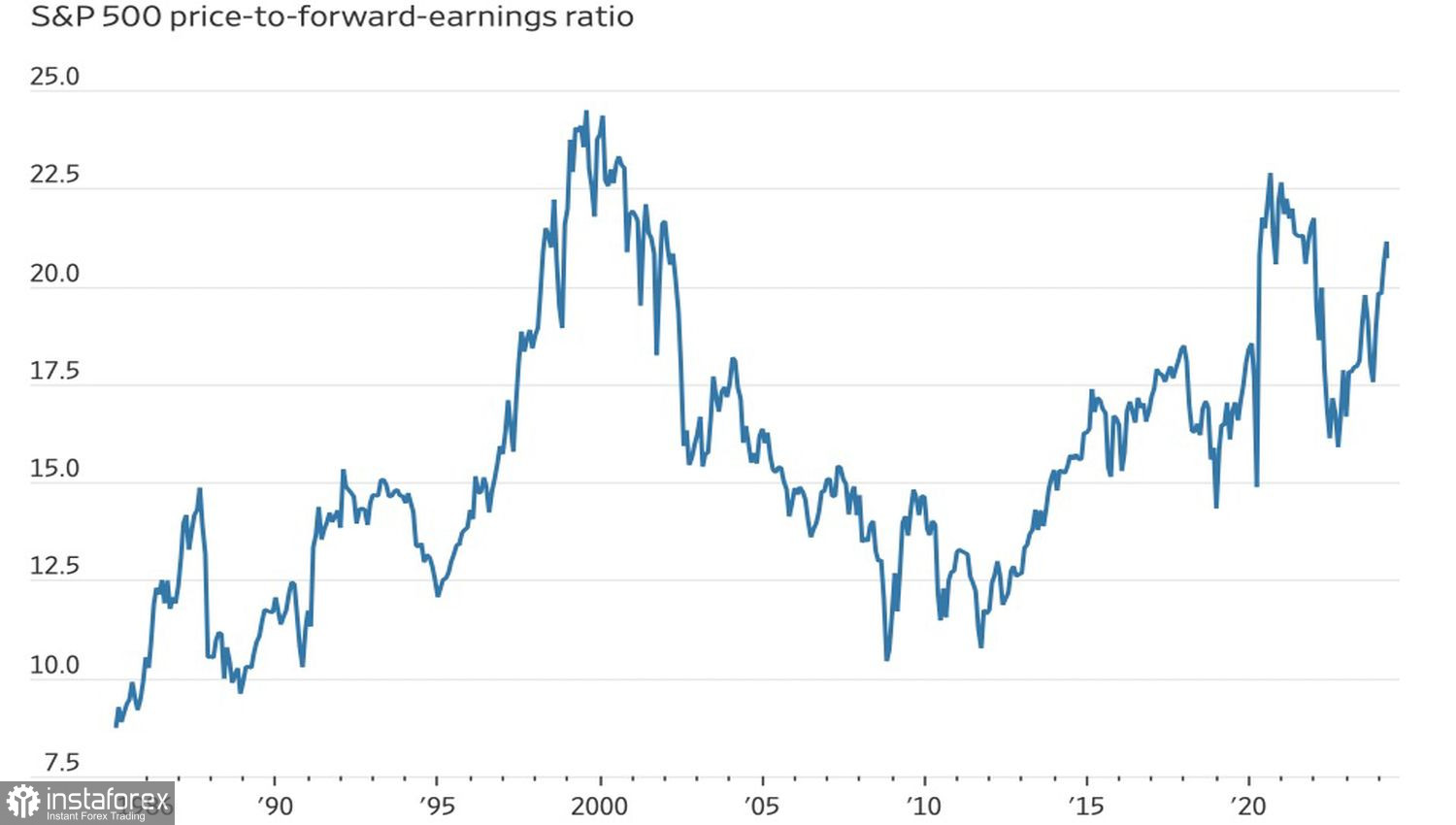

Evercore прогнозирует падение S&P 500 до 4750, что ниже текущих уровней на 5,5%, уровней рекордных максимумов – на 10%. В качестве основных «медвежьих» драйверов называются задержка процесса дезинфляции, снижение вероятности, что ФРС снизит ставки в 2024, а также президентские выборы в США. Весомые аргументы для широкого фондового индекса, который и так чрезмерно дорог. Он торгуется в 21 раз больше прогнозируемой прибыли через 12 месяцев. Данный уровень был превышен только во времена кризиса доткомов и отскока после пандемии.

Динамика соотношения форвардного P/E для S&P 500

Коррекция рынка акций стала возможной благодаря тому, из-за чего он раньше рос. Речь идет о сильной экономике США. Впечатляющие отчеты о занятости, инфляции, розничных продажах убедили инвесторов, что она не собирается охлаждаться. Как правило, в крепко стоящей на ногах экономике появляются прекрасные возможности для увеличения корпоративной прибыли. Это хорошая новость. Плохая заключается в том, что не думающий замедляться ВВП заставляет ФРС отказываться от своих планов по ослаблению денежно-кредитной политики.

Если в начале года Джером Пауэлл и его коллеги игнорировали позитив, то сейчас утверждают, что ставка по федеральным фондам должна находиться на плато. Срочный рынок оценивает масштабы монетарной экспансии в 44 б.п. в 2024. Это предполагает снижение стоимости заимствований на одной или двух встречах FOMC в текущем году. Неудивительно, что глобальный аппетит к риску угасает, что толкает S&P 500 вниз.

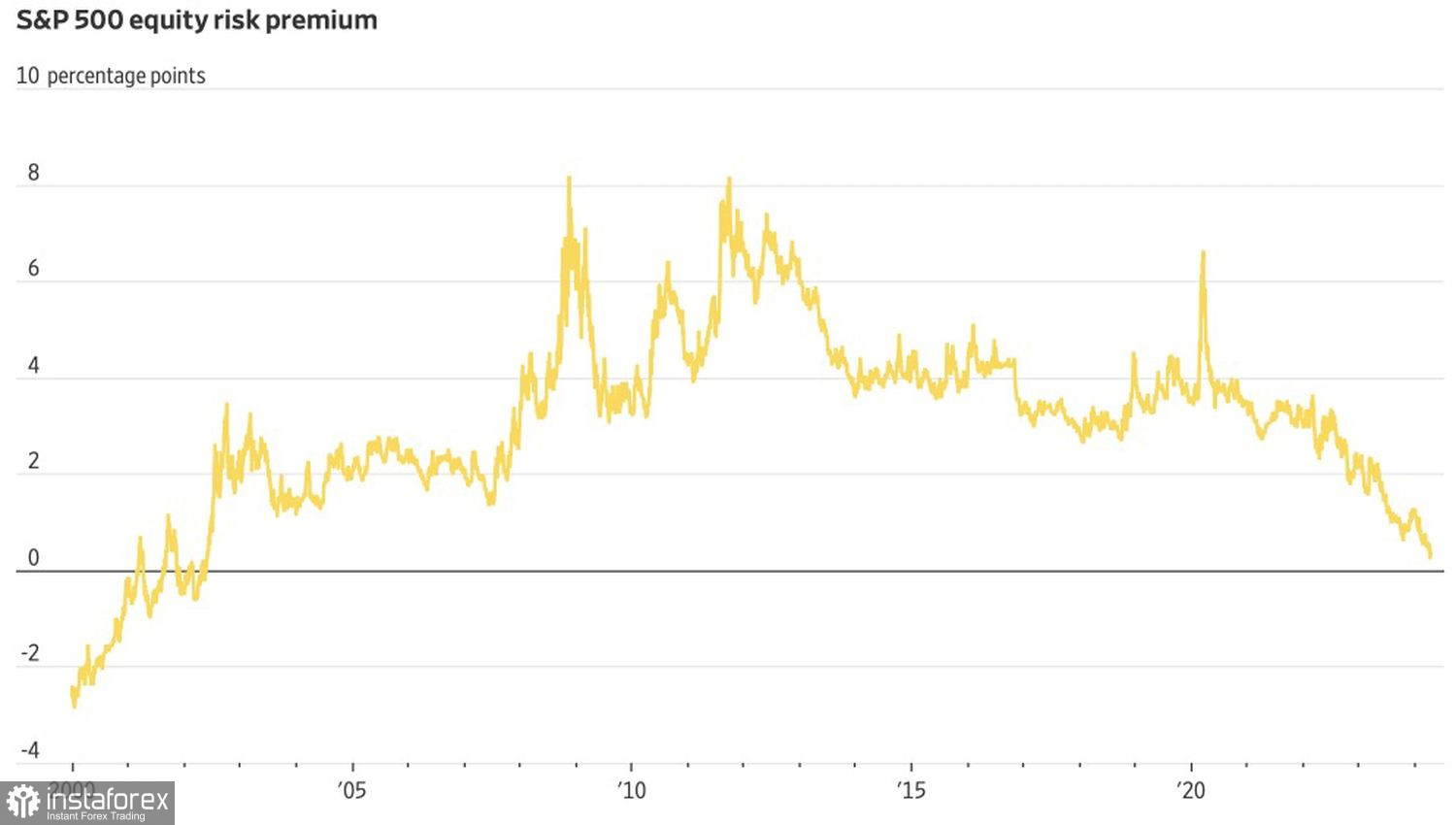

Параллельно повышается доходность казначейских облигаций, однако если в первом квартале это не смущало «быков» по широкому фондовому индексу, то в апреле ситуация изменилась. Высокие ставки по долгам – это не только рост затрат по привлеченным ресурсам корпораций и более низкая прибыль. Это еще перелив капитала из акций в облигации. Соотношение доходности этих ценных бумаг, известное как премия за риск владения акциями, не было таким низким за последние 20 лет.

Динамика премии за риск владения акциями

На мой взгляд, рынок долевых ценных бумаг долгое время недооценивал последствия изменения мировоззрения ФРС в отношении судьбы ставки по федеральным фондам. В августе пришло время расплаты за свои ошибки.

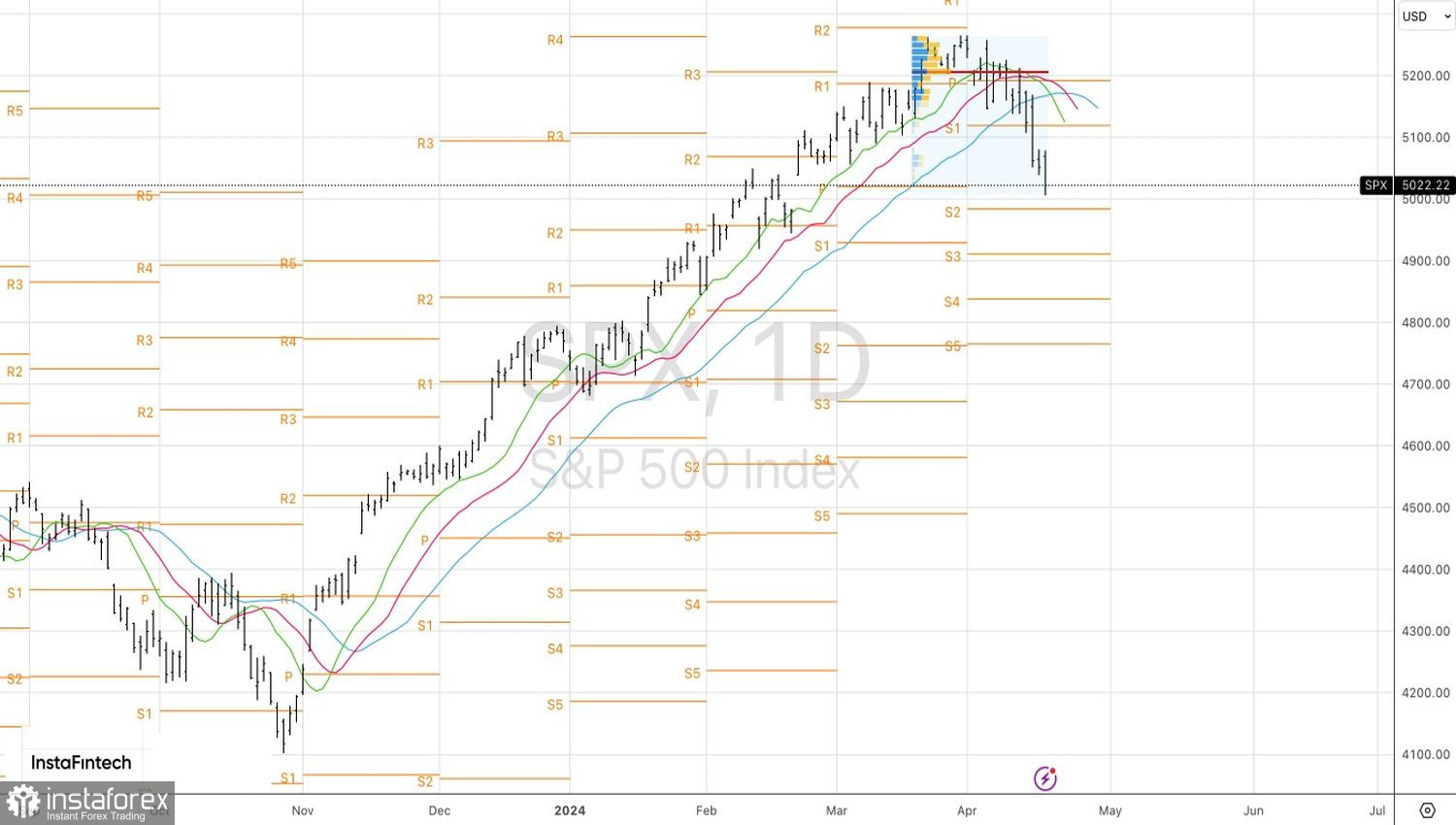

Технически на дневном графике S&P 500 развивается коррекция к нисходящему тренду. Сформированные от 5183 шорты удалось нарастить на прорыве поддержки на 5115, которая в настоящее время выступает как сопротивление. В качестве таргетов выступают отметки 4900 и 4840.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română