Если у ребенка забирают одну игрушку, он может схватиться за другую. Точно также и рынок. Сильная статистика по американской инфляции за март фактически лишила инвесторов иллюзий по поводу снижения ставки по федеральным фондам в июне. Ожидания ослабления денежно-кредитной политики ФРС были одним из драйверов 8%-го ралли S&P 500 с начала года. Чем меньше будут масштабы монетарных стимулов, тем больше повода для коррекционного движения. Jefferies считает, что это не так.

Банк полагает, что напуганные увеличением темпов роста потребительских цен в США до 3,5% в марте инвесторы не должны беспокоиться по поводу судьбы американских фондовых индексов. Точно также как в сильной экономике не может быть низкой инфляции, так в ней же не место «медвежьим» трендам на рынке акций. Учитывая то обстоятельство, что валовый внутренний продукт был силен как бык в первом квартале, и корпоративные прибыли должны порадовать глаз покупателям S&P 500.

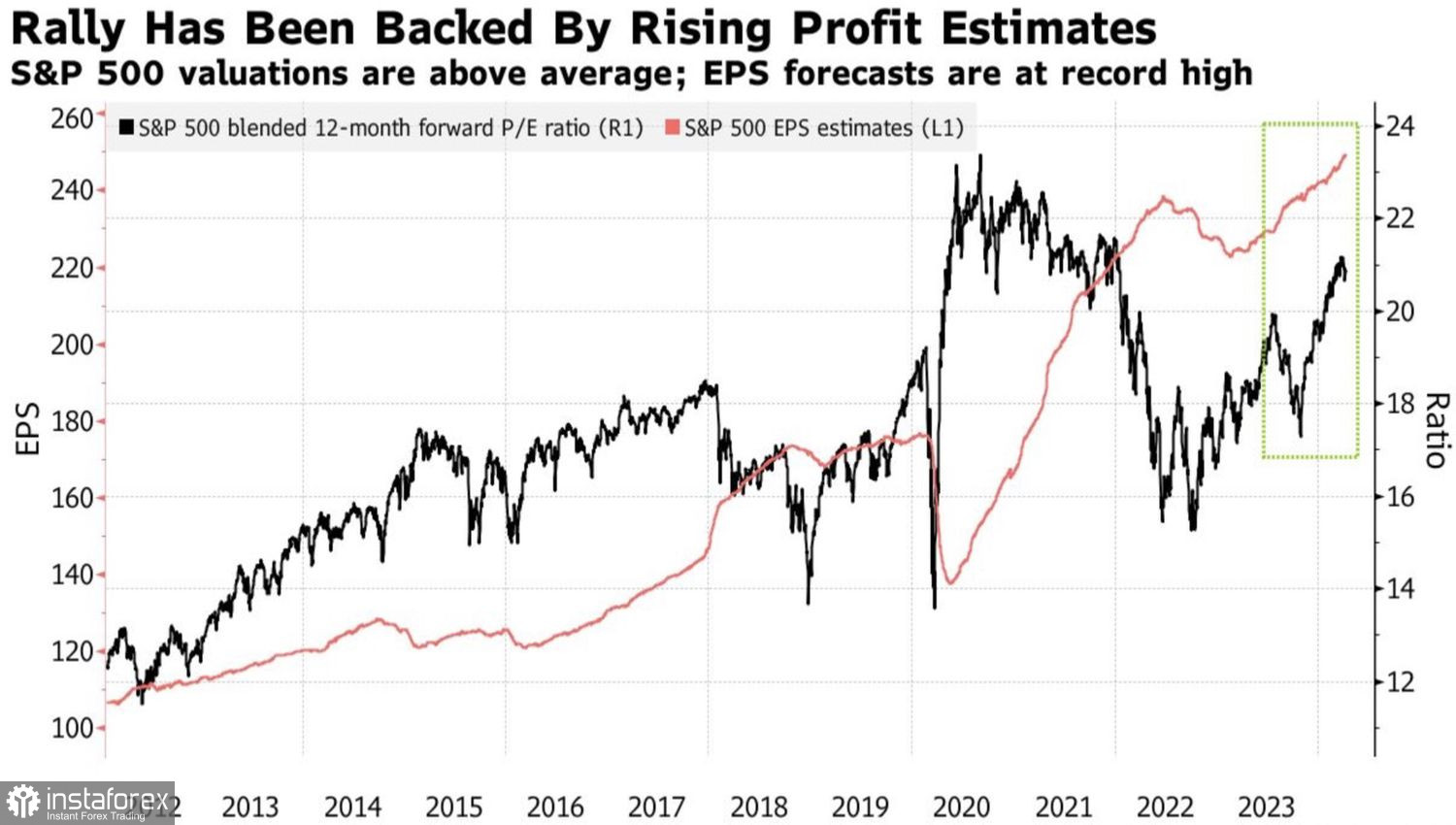

Deutsche Bank ожидает их роста на 10% за последние двенадцать месяцев. По данным FactSet, корпоративные прибыли для компаний, входящих в базу расчета широкого фондового индекса, в январе-марте увеличились на 3,2% по сравнению с аналогичным периодом прошлого года. И пусть с точки зрения соотношения P/E S&P 500 выглядит дорогим по историческим меркам, рост прибыли на акцию зовет широкий фондовый индекс на север.

Динамика P/E и прибыли на акцию для компаний S&P 500

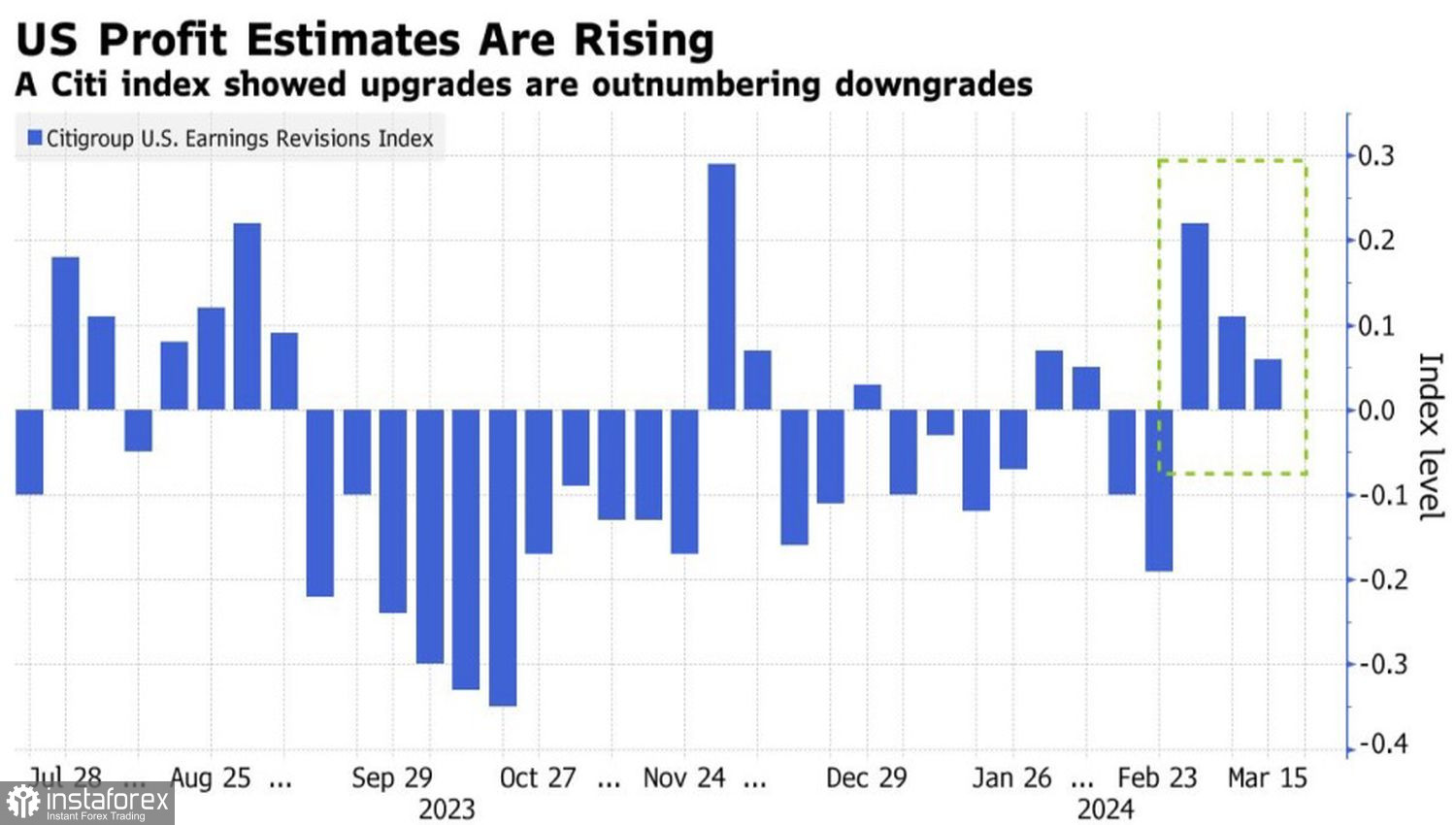

Еще осенью эксперты Bloomberg прогнозировали расширение ВВП США на 0,9% в 2024, однако сейчас рассчитывают на рост показателя до 2,2%. Неудивительно, что и прогнозы финансовых результатов американских корпораций в последнее время стабильно повышались. Сезон отчетности стартует на третьей неделе апреля и может подлить масла в огонь ралли рынка акций.

Да, у инвесторов отобрали игрушку в виде ожиданий снижения ставки по федеральным фондам на шести-семи встречах FOMC в 2024, как это прогнозировалось в начале года. Однако тот же Jefferies считает, что S&P 500 может расти как с ослаблением денежно-кредитной политики ФРС, так и без него. Societe Generale с ним согласен, кивая на сильную экономику США и корпоративную отчетность, которую мы увидим в ближайшее время. Goldman Sachs рекомендует диверсифицировать свои портфели, сократив долю акций технологического сектора и увеличив удельный вес энергетики.

Динамика изменения прогнозов корпоративной прибыли в США

Известно, что мягкая монетарная политика центробанка, сильный рост экономики и корпоративные прибыли являются «бычьими» драйверами любого рынка акций. Если у американского забрали один из них, не факт, что он будет стремительно падать.

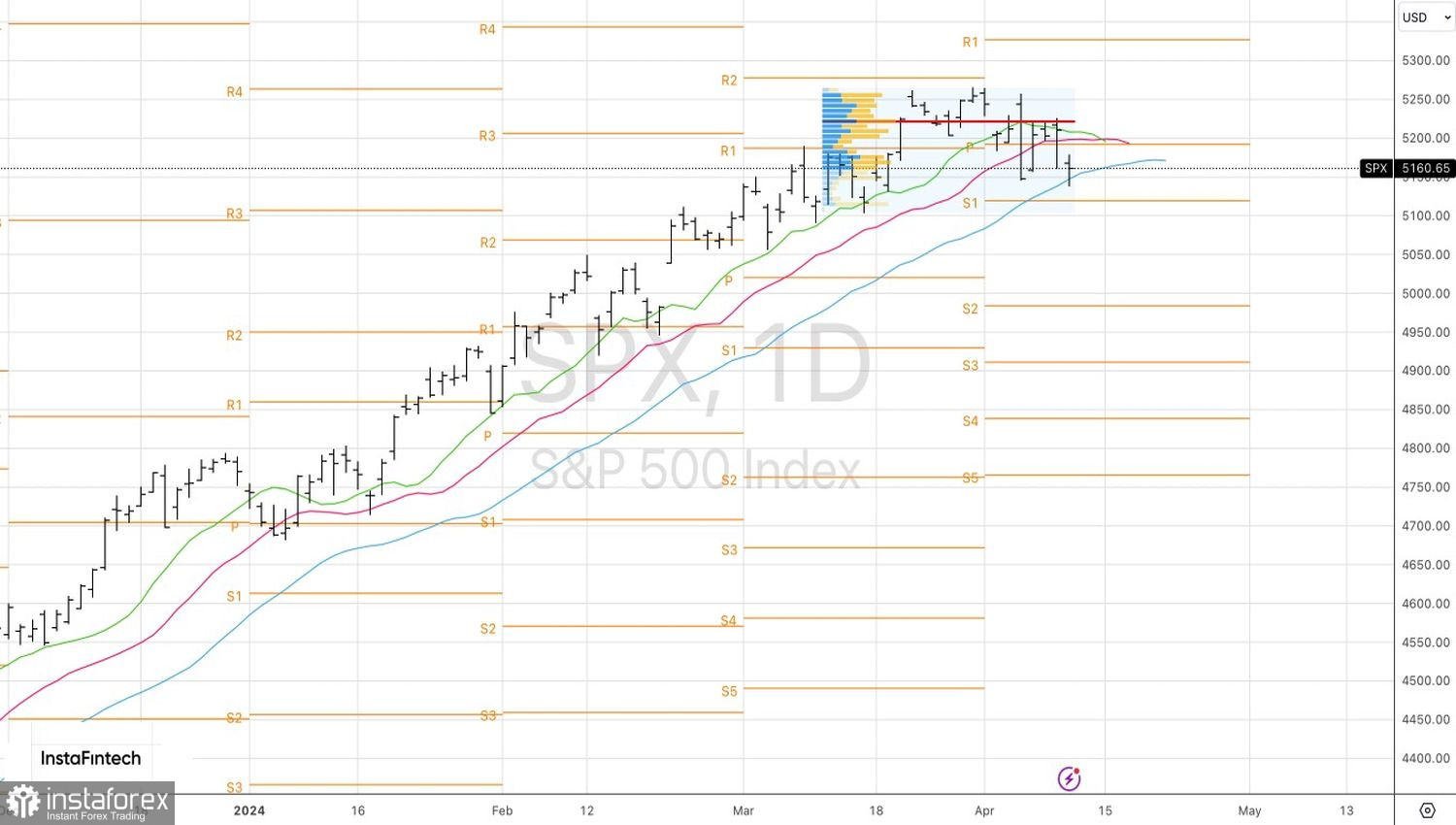

Технически на дневном графике S&P 500 имеет место откат к восходящему долгосрочному тренду. Сформированные от уровня 5183 короткие позиции можно будет нарастить при условии успешного теста «медведями» по широкому фондовому индексу поддержки на 5115. В Обратном случае имеет смысл зафиксировать прибыль и перевернуться.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română