Валютная пара EUR/USD во вторник и среду торговалась достаточно сумбурно. В чем заключалась сумбурность? Во-первых, пара очень часто меняла направление движения. Это видно практически на любом ТФ от самых малых до 4-часового. Во-вторых, фундаментальный и макроэкономический фоны (очевидные) фактически отсутствовали, и возникает вопрос, на основании чего пара двигалась столь активно и так часто меняла направление движения, если реагировать трейдерам было не на что? Тут же приходит ответ на этот вопрос: движения были нервные, импульсные. А это, в свою очередь, свидетельствует о том, что в данное время рынок не полностью уверен в том, что делать с парой евро/доллар. В прошлых статьях мы уже говорили, что фундаментальный фон начинает запутываться. Четких и точных новостей и данных немного, поэтому рынок далеко не всегда имеет однозначное мнение с тем, что делать на рынке. Наибольшие противоречия связаны, конечно же, со ставками и с инфляцией. Что еще может интересовать сейчас рынок? Если полгода назад внимание также уделялось состоянию той или иной экономики, так как многие эксперты и аналитики уверяли, что рецессия неизбежна в США и Евросоюзе, то сейчас все в один голос говорят, что рецессия, если и будет, то будет очень слабой и практически незаметной. Однако Евросоюз относительно безболезненно пережил текущую зиму, рецессия не началась, газа хватило всем, поэтому и экономика находится в относительно неплохом состоянии. Конечно, темпы ее роста удручают, но они хотя бы есть!

Таким образом, для европейской экономики сейчас наибольшая угроза – это как раз действия ЕЦБ по ставкам. А они всецело зависят от инфляции. Текущий размер ставки еще даже не «ограничительный», то есть ЕЦБ даже формального повода остановиться не имеет. Инфляция лишь пару месяцев показала замедление, а в январе и феврале в ряде стран Евросоюза наблюдалось уже ускорение показателя. Таким образом, есть все основания ожидать, что и общеевропейская инфляция начнет вновь ускоряться. А это не оставляет никаких вариантов регулятору, кроме дальнейшего повышения ставок.

Есть ли у евро основания на новый восходящий тренд?

Впрочем, нам интересны не только инфляция или ставки, нам интересно, как это отразится на графике валютной пары. Ставки будут продолжать расти, это очевидно, но имеет огромное значение вопрос «что будет в это же время со ставками в США?». Пока что все идет к тому, что в Штатах ставка тоже будет продолжать расти, но сколько она еще будет расти? Рынок сейчас отталкивается от того, что в Евросоюзе гарантировано повышение ставки еще на 0,75%, а дальше – по ситуации. В США все ожидают гарантированного повышения на 0,5%, а дальше – также по ситуации. Получается, что в данное время евро и доллар находятся примерно в одинаковых условиях. Исходя из этого, мы можем предположить, что преимущества в ближайшее время не будет ни у евро, ни у доллара.

Европейская валюта активно падала в последние недели, сейчас немного восстанавливается, но через неделю-две может возобновить падение. То есть тот рост, который мы наблюдаем в данное время, может быть простой технической коррекцией, а не новым бычьим трендом. У европейской валюты нет оснований для сильного роста. Ставка ЕЦБ остается ниже ставки ФРС. Экономика США объективно сильнее экономики Евросоюза. Ставка ФРС не собирается останавливаться в своем росте. ФРС имеет гораздо больше возможностей для ужесточения монетарной политики, чем ЕЦБ. Все это говорит о том, что в следующие три месяца ставка ЕЦБ если и вырастет сильнее ставки ФРС, то максимум на 0,25%. А, возвращаясь к тому, что рынок имел предостаточно времени, чтобы отыграть повышение ставки ЕЦБ на 0,75% на двух следующих заседаниях, опять-таки приходим к выводу, что оснований для сильного роста у евровалюты нет. Фундаментального фона в пользу евро не было ни в понедельник, ни во вторник, ни в среду. Один отчет по немецкой инфляции – не то чтобы не в счет, но он не настолько важен, так как Германия – это всего лишь одна страна ЕС из 27.

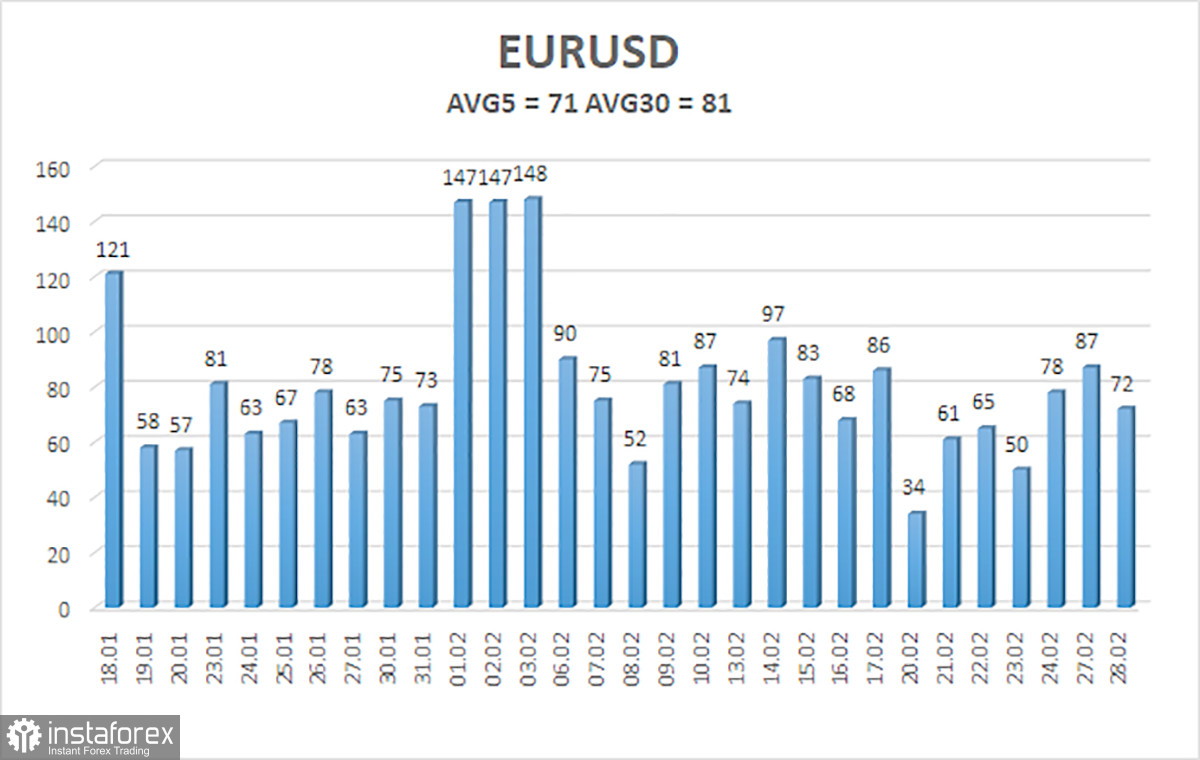

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 1 марта составляет 71 пункт и характеризуется как средняя. Таким образом, мы ожидаем движение пары между уровнями 1,0509 и 1,0651 в среду. Разворот индикатора Хайкен Аши обратно вниз укажет на возможное возобновление нисходящего движения.

Ближайшие уровни поддержки:

S1 – 1,0620;

S2 – 1,0498;

S3 – 1,0376.

Ближайшие уровни сопротивления:

R1 – 1,0742;

R2 – 1,0864;

R3 – 1,0986.

Торговые рекомендации:

Пара EUR/USD пытается начать восходящий тренд, который может быть небольшой технической коррекцией. В данное время можно оставаться в длинных позициях с целью 1,0742 до разворота индикатора Хайкен Аши вниз. Открывать короткие позиции можно будет после закрепления цены обратно ниже скользящей средней линии с целями 1,0509 и 1,0498.

Рекомендуем к ознакомлению:

Обзор пары GBP/USD. 1 марта. Фунт стерлингов катается на «качелях» во флэте.

Прогноз и торговые сигналы по EUR/USD на 1 марта. Детальный разбор движения пары и торговых сделок.

Прогноз и торговые сигналы по GBP/USD на 1 марта. Детальный разбор движения пары и торговых сделок.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит, тренд сейчас сильный;

Скользящая средняя линия (настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю;

Уровни Мюррея – целевые уровни для движений и коррекций;

Уровни волатильности (красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности;

Индикатор CCI – его заход в область перепроданности (ниже -250) или в область перекупленности (выше +250) означает, что близится разворот тренда в противоположную сторону.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română