Для открытия длинных позиций по GBP/USD требуется:

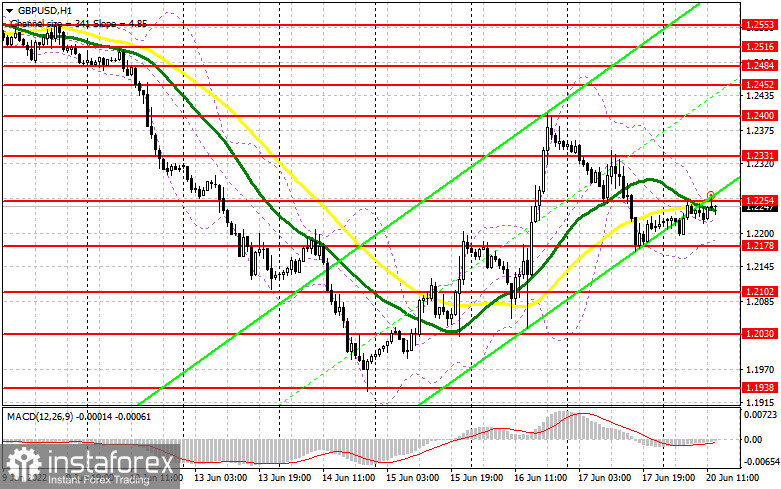

Во второй половине дня нет данных по США, и, скорей всего, волатильность останется на достаточно сдержанном уровне, что, вероятно, сыграет на стороне покупателей фунта, которые продолжат свои попытки выбраться выше 1.2254. Выступление члена FOMC Джэймса Булларда может совпасть с тем, о чем говорил еще в прошлую пятницу председатель Федеральной резервной системы Джерома Пауэлл. По его мнению, ФРС сделает все возможное, чтобы вернуть инфляцию к целевому уровню в 2 процента в самые короткие сроки. Если интервью Булларда будет иметь схожий характер, медведи могут попытаться вернуть давление на британский фунт, что приведет к реализации утреннего сигнала на продажу. В случае снижения фунта во второй половине дня быкам придется очень постараться, чтобы что-то предложить в районе 1.2178, где проходит нижняя граница нового восходящего канала. Поэтому только формирование там ложного пробоя на 1.2178 даст сигнал на открытие новых длинных позиций в расчете на рост к ближайшему сопротивлению 1.2254. Этот уровень критически важен для быков, что очевидно, так как медведи всеми силами пытаются не пустить пару выше. Прорыв и тест сверху вниз 1.2254 дадут сигнал на покупку в расчете на обновление 1.2331, а затем и максимума прошлой недели в районе 1.2400. Аналогичный прорыв и этого уровня приведет к еще одной точке входа в длинные позиции с перспективой выхода на 1.2452, где рекомендую фиксировать прибыль. Более дальней целью выступит область 1.2484. В случае падения GBP/USD и отсутствия покупателей на 1.2178 давление на пару увеличится. Тогда открывать новые длинные позиции советую только на ложном пробое от 1.2102. Покупать GBP/USD сразу на отскок можно от 1.2030, либо еще ниже – в районе 1.1938 с целью коррекции в 30-35 пунктов внутри дня.

Для открытия коротких позиций по GBP/USD требуется:

Медведи справились с поставленной задачей и защитили 1.2254. Теперь им необходимо как можно быстрее вернуть уровень 1.2178, образованный по итогам прошлой пятницы. Только закрепление ниже 1.2178 и обратный тест снизу вверх дадут точку входа в короткие позиции с перспективой снижения к 1.2102, что приведет к полной капитуляции покупателей фунта. Более дальней целью выступит область 1.2030, где рекомендую фиксировать прибыль. При варианте роста GBP/USD медведи наверняка вновь проявят себя уже в районе ближайшего сопротивления 1.2254, которое никак им нельзя упускать – это приведет к потере инициативы и развитию уже бычьего сценария. Очередной ложный пробой на этом уровне даст хорошую точку входа в короткие позиции в расчете на возобновление нисходящего тренда. В случае отсутствия активности на 1.2254 может произойти очередной рывок вверх на фоне сноса стоп-приказов спекулятивных продавцов. В таком случае советую отложить короткие позиции до 1.2331. Но и там продавать фунт советую только при ложном пробое, так как выход за пределы этого диапазона усилит спрос на GBP/USD. Короткие позиции сразу на отскок можно смотреть от 1.2400, либо еще выше – от 1.2452 в расчете на отскок пары вниз на 30-35 пунктов внутри дня.

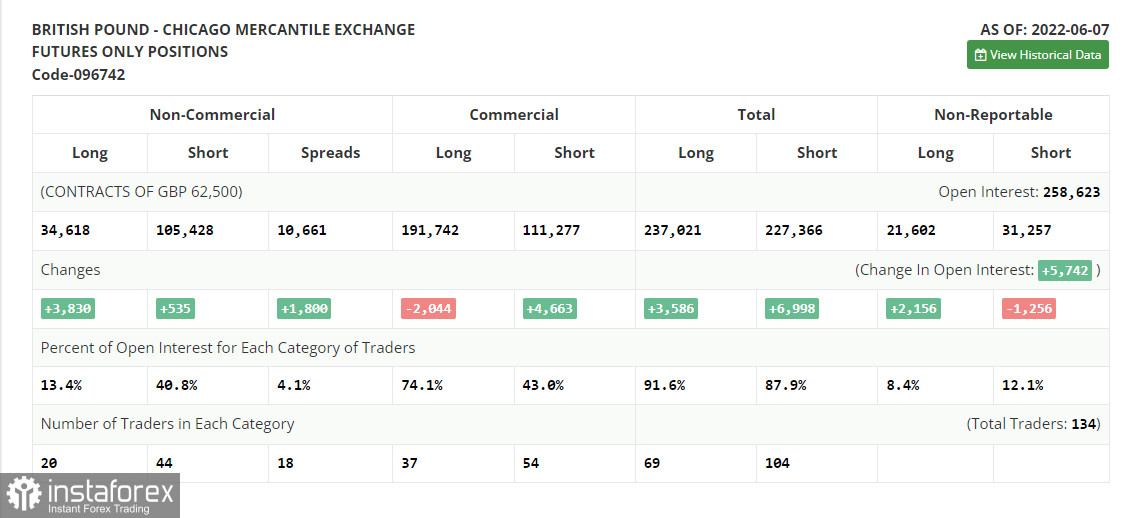

B COT-отчете (Commitment of Traders) за 7 июня зафиксирован крупный рост длинных позиций и лишь небольшая прибавка коротких. Однако, как вы, думаю, понимаете, на данный момент картина совсем иная: три последних торговых дня перевернули рынок с ног на голову. Дальнейшее направление пары, которая находится в районе годовых минимумов, зависит от заседания Федеральной резервной системы и принятых на нем решений. Более агрессивная политика столкнет GBP/USD дальше вниз, так как в экономике Великобритании, как показали последние данные, происходит постепенное сокращение темпов роста, что не придает уверенности инвесторам. Заседания Банка Англии вряд ли как-то поможет фунту, так как регулятор не откажется от политики повышения ставок. Я очень сомневаюсь в его дальнейших агрессивных действиях, направленных на борьбу с инфляцией путем приношения в жертву темпов роста экономики. Хоть губернатор Банка Англии Эндрю Бэйли продолжает заявлять, что регулятор пока не собирается отказываться от повышения процентных ставок, однако намеков на более агрессивный подход к денежно-кредитной политике также нет. В COT-отчете указано, что длинные некоммерческие позиции выросли на 3 830, до уровня 34 618, в то время как короткие некоммерческие выросли на 535, до уровня 105 428. Это привело к уменьшению отрицательного значения некоммерческой нетто-позиции с уровня -74 105 до уровня -70 810. Недельная цена закрытия выросла с 1.2481 до 1.2511.

Сигналы индикаторов:

Средние скользящие

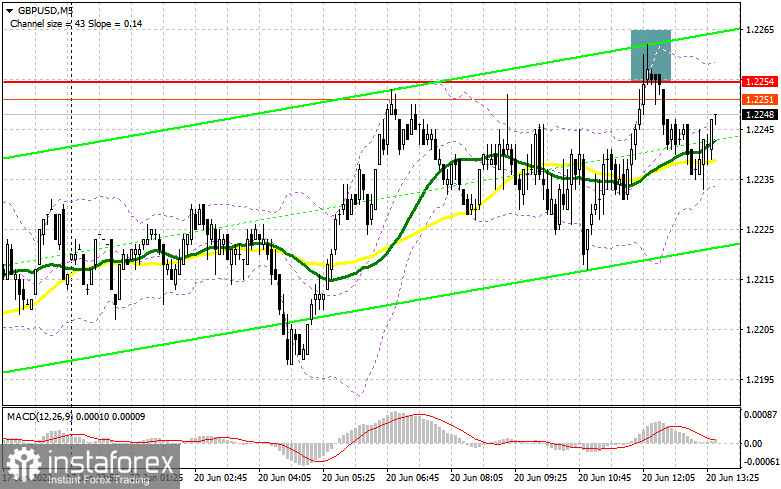

Торговля ведется в районе 30 и 50-дневных средних скользящих, что указывает на некоторую неопределенность.

Примечание. Период и цены средних скользящих рассматриваются автором на часовом графике H1 и отличаются от общего определения классических дневных средних скользящих на дневном графике D1.

Bollinger Bands

В случае роста в качестве сопротивления выступит средняя граница индикатора в районе 1.2255. В случае снижения в качестве поддержки выступит нижняя граница индикатора в области 1.2180.

Описание индикаторов

- Moving average (средняя скользящая, определяет текущую тенденцию путем сглаживания волатильности и шума). Период 50. На графике отмечена желтым цветом;

- Moving average (средняя скользящая, определяет текущую тенденцию путем сглаживания волатильности и шума). Период 30. На графике отмечена зеленым цветом;

- Индикатор MACD (Moving Average Convergence/Divergence — схождение/расхождение скользящих средних) Быстрое EMA, период 12. Медленное EMA, период 26. SMA – период 9;

- Bollinger Bands (Полосы Боллинджера). Период 20;

- Некоммерческие трейдеры — спекулянты, такие как отдельные трейдеры, хэдж-фонды и крупные учреждения, использующие фьючерсный рынок в спекулятивных целях и соответствующие определённым требованиям;

- Длинные некоммерческие позиции представляют собой суммарную длинную открытую позицию некоммерческих трейдеров;

- Короткие некоммерческие позиции представляют собой суммарную короткую открытую позицию некоммерческих трейдеров;

- Суммарная некоммерческая нетто-позиция является разницей между короткими и длинными позициями некоммерческих трейдеров.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română