Kondisi ekonomi di Zona Euro tetap stabil karena data yang masuk tidak mengubah penilaian keseluruhan indikator-indikator makroekonomi utama yang berpotensi mengubah prediksi untuk euro.

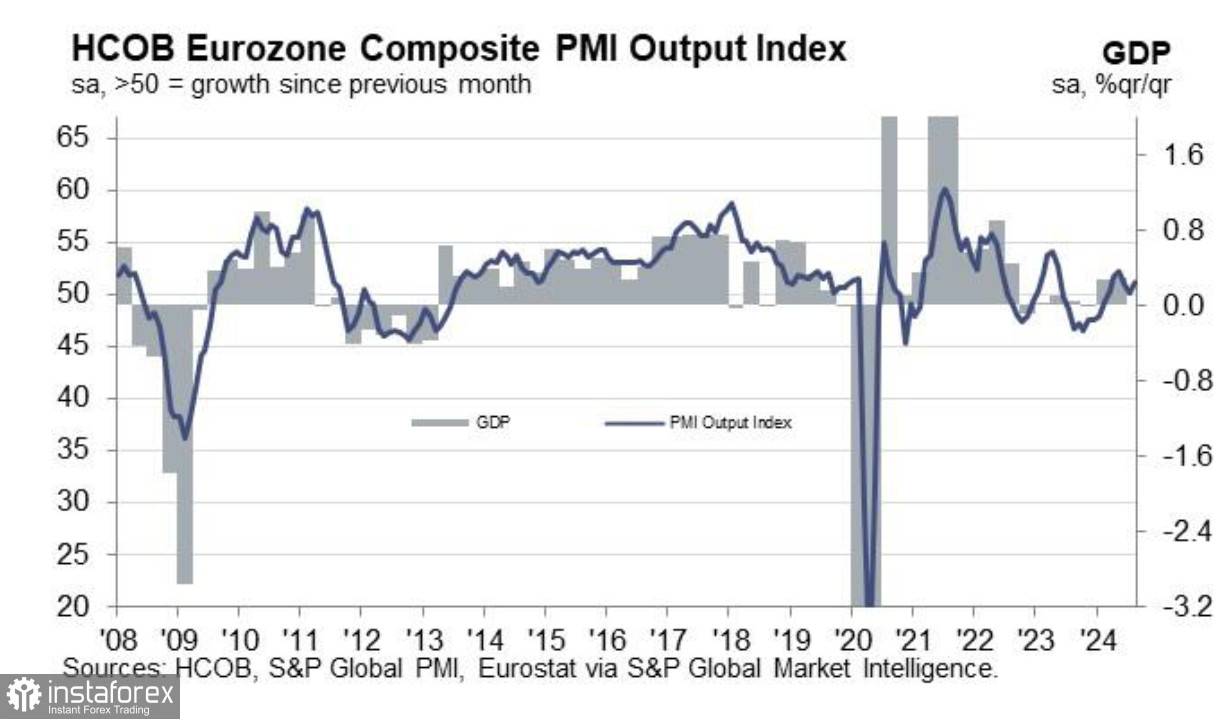

Data PMI untuk Juli umumnya sesuai dengan ekspektasi. PMI untuk manufaktur sedikit turun dari 45,8 menjadi 45,6 (diperkirakan sebesar 45,8), sementara PMI untuk jasa naik dari 51,9 menjadi 53,3, dengan pertumbuhan yang dikaitkan dengan kinerja kuat di Prancis, yang sebelumnya mencatat kinerja ekonomi yang lemah. Semakin lemahnya manufaktur dapat mencerminkan perlambatan aktivitas di Tiongkok dan penurunan perdagangan yang tejadi setelahnya. Namun, tidak ada alasan signifikan untuk merevisi model jangka panjang. Indeks gabungan meningkat dari 50,2 menjadi 51,2, yang menunjukkan ketahanan ekonomi, memberi ECB ruang untuk menjalankan kebijakan moneter tanpa kekhawatiran terhadap kondisi ekonomi secara keseluruhan.

Laporan tingkat upah yang harmonis drai ECB, berdasarkan data perusahaan, sangat menonjol. Pada kuartal kedua, tingkat pertumbuhan upah rata-rata turun dari 4,74% menjadi 3,55%, yang di satu sisi mengurangi ancaman kebangkitan inflasi, tetapi di sisi lain, bisa mendorong ECB untuk lebih melonggarkan kebijakannya.

Terkait inflasi, laporan bulan Juli tepat sesuai dengan prediksi. Inflasi inti, yang diukur oleh indikator LIMI ECB, sedikit turun dari 4,4% menjadi 4,3%. Inflasi inti merupakan indikator utama bagi ECB, karena tetap tinggi di tengah aktivitas kuat di sektor jasa dan oleh karena itu diharapkan tetap tinggi selama beberapa waktu. Inflasi inti yang tinggi kemungkinan akan menahan ECB untuk tidak menurunkan suku bunga, dan pasar memperkirakan bahwa jalur suku bunga ECB akan tertinggal dari Fed. Bahkan jika inflasi keseluruhan turun ke target 2%, inflasi inti diperkirakan akan tetap tinggi, seperti pandangan dalam ECB dan pasar, yang berarti tindakan ECB tidak diambil dengan terburu-buru.

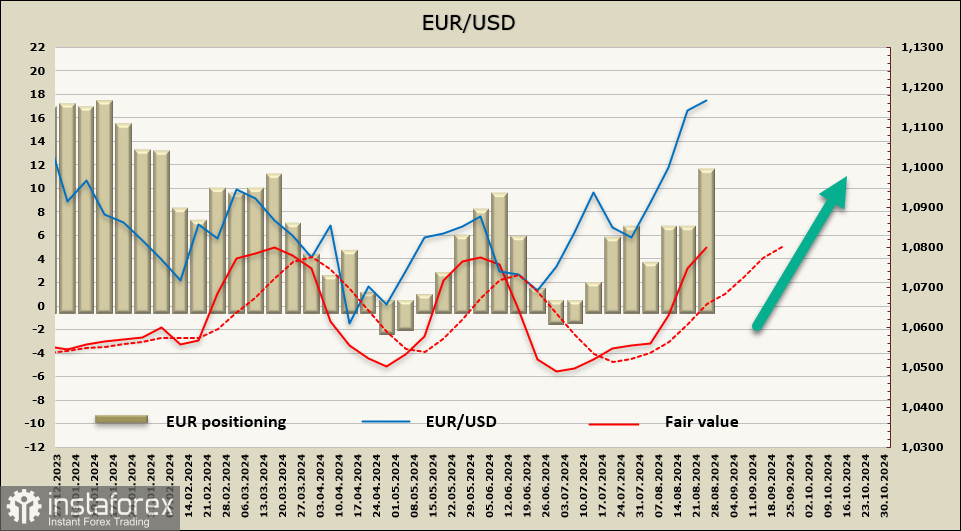

Saat ini, pasar memperkirakan penurunan 100 basis poin oleh Fed dan penurunan 50 basis poin oleh ECB pada akhir tahun—masing-masing pada bulan September dan Desember. Selisih imbal hasil antara dolar dan euro diperkirakan akan berubah sekitar 50 basis poin yang menguntungkan euro. Kini, ini merupakan faktor utama yang mendorong EUR/USD naik, dengan asumsi tidak ada peristiwa makroekonomi tak terduga yang terjadi.

Posisi long bersih pada euro meningkat sebesar $4,086 miliar, mencapai $7,79 miliar selama minggu pelaporan, menunjukkan penempatan bullish. Harga yang dihitung berada di atas rata-rata jangka panjang dan terus naik dengan stabil.

Euro telah berhasil bertahan di atas level 1,1140, yang kami identifikasi sebagai target utama minggu lalu. Target berikutnya adalah 1,1226; yang penembusan ke atasnya akan menandakan exit dari rentang datar dan membuka pintu bagi pergerakan bullish selanjutnya. Level 1,1140 sekarang telah berubah menjadi support, dan meskipun pullback ke level ini mungkin terbentuk, peluangnya lebih kecil daripada kelanjutan tren naik.

Bahasa Indonesia

Bahasa Indonesia

Русский

Русский English

English Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română