Apakah hanya ini yang mampu dilakukan euro? Setelah memantul dari level 1.05, investor mengharapkan koreksi penuh pada EUR/USD, namun sinyal untuk kenaikan tidak berlangsung lama. Sebagaimana dicatat dengan benar oleh MUFG, selama dolar didukung oleh imbal hasil yang tinggi pada obligasi Treasury AS, dan kebijakan The Fed bergantung pada data, penurunan pasangan mata uang utama ini hanya akan terjadi dalam jangka pendek. Ada terlalu banyak hal positif akhir-akhir ini yang datang dari perekonomian AS.

Fakta bahwa pemerintah tidak berhenti bekerja pada bulan Oktober telah memberikan dorongan baru pada kenaikan pasar obligasi. Imbal hasil obligasi 10 tahun telah kembali di atas 4,6%, yang telah memberikan tekanan pada indeks saham dan memungkinkan penurunan EUR/USD untuk mengambil inisiatif.

Dinamika Imbal Hasil Obligasi Negara AS

Sejak pertengahan Juli, indeks USD telah meningkat sebesar 6%, dan imbal hasil obligasi acuan AS telah meningkat sebesar 75 bps. Zona Euro, dengan perekonomiannya yang rapuh, tidak dapat menahan kekuatan tersebut, terutama dengan meningkatnya harga minyak. Berbeda dengan AS, Eropa adalah pengimpor bersih emas hitam. Reli harga Brent dan WTI berdampak negatif pada perekonomiannya.

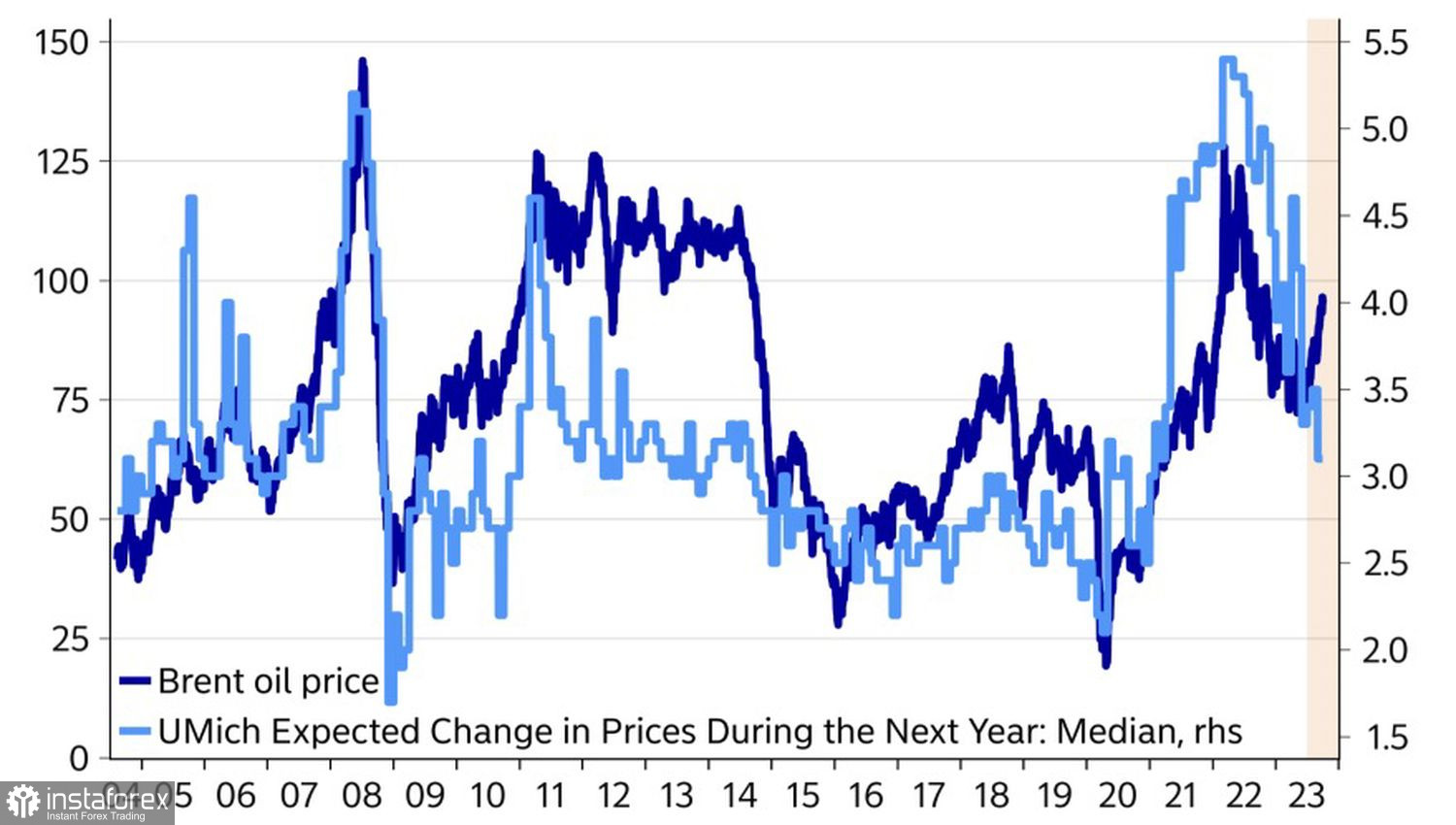

Pada saat yang sama, terdapat peningkatan risiko dimulainya kembali siklus pengetatan moneter The Fed. Perbedaan telah muncul antara harga minyak dan ekspektasi inflasi, dan kemungkinan besar akan ditutup dan digantikan oleh emas hitam. Federal Reserve telah berulang kali menyatakan perlunya mempertahankan ekspektasi inflasi konsumen. Tidak mengherankan jika pejabat FOMC terus berbicara tentang perlunya menaikkan suku bunga dana federal. Retorika hawkish mereka adalah salah satu pendorong di balik puncak EUR/USD.

Dinamika Minyak dan Ekspektasi Inflasi

Dalam konteks ini, upaya pemerintah yang terus menerus dalam memberikan dukungan terhadap dolar AS bukan hanya karena hal tersebut menghilangkan sebagian hambatan dalam perekonomian. Jika lembaga-lembaga pemerintah melakukan libur yang tidak terjadwal sejak akhir musim gugur, data akan berhenti masuk. Jadi, bukankah lebih baik bagi The Fed untuk memperketat kebijakan moneternya di bulan November dan kemudian beristirahat? Meningkatnya kemungkinan dimulainya kembali siklus pengetatan moneter pada musim gugur ini telah memberikan dukungan bagi penurunan EUR/USD.

Namun, kita tidak boleh berpikir bahwa semuanya baik-baik saja di Amerika Serikat. Ya, Kongres yang berada di ambang kehancuran mencegah penutupan pemerintahan AS, namun menipisnya tabungan rumah tangga, dampak tertunda dari kenaikan suku bunga The Fed, pendinginan di pasar tenaga kerja, dimulainya kembali pembayaran pinjaman mahasiswa, pemogokan, dan kenaikan harga minyak harga meningkatkan risiko resesi. Kalau bukan tahun ini, awal tahun depan. EUR/USD mungkin akan mengalami koreksi bahkan tanpa bantuan zona euro dan Tiongkok. Namun, hingga data pasar tenaga kerja AS untuk bulan September dirilis, kenaikan pada pasangan mata uang utama ini kemungkinan tidak akan mencapai banyak hal.

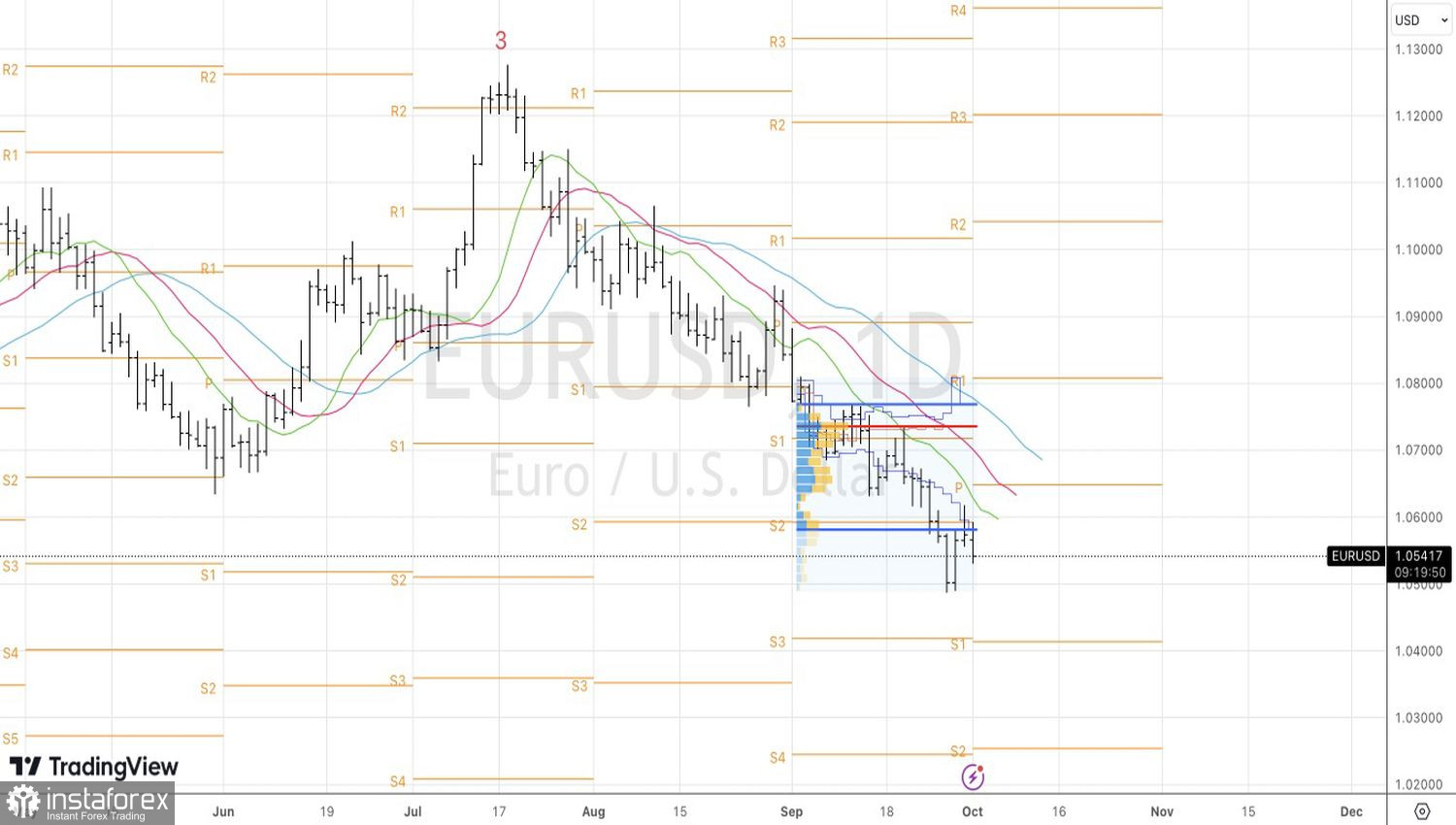

Secara teknis, pada grafik harian EUR/USD, penurunan telah membentuk pin bar. Selain itu, penembusan di bawah support di 1.051 dalam bentuk sekelompok level pivot akan meningkatkan risiko melanjutkan penurunan ke 1.042 dan menjadi dasar untuk meningkatkan short position. Sebaliknya, pemantulan dari level ini akan menyebabkan konsolidasi pasangan ini.

Bahasa Indonesia

Bahasa Indonesia

Русский

Русский English

English Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română