Berita utama pasar adalah kenaikan imbal hasil Treasury Amerika Serikat (UST), yang disebabkan oleh pengumuman pemerintah tentang niatnya untuk meningkatkan pinjaman pada kuartal ketiga menjadi $1 triliun dibandingkan dengan perkiraan $733 miliar tiga bulan lalu. Seperti yang dinyatakan Reuters, Departemen Keuangan AS memperkirakan bahwa pada akhir tahun 2023, saldo di Rekening Umum Departemen Keuangan (TGA) akan mencapai $750 miliar, yang lebih dari $100 miliar lebih tinggi daripada prakiraan konsensus, menunjukkan bahwa badan tersebut harus merencanakan untuk defisit jauh melebihi perkiraan CBO sebesar $1,54 triliun.

Berita ini menyebabkan kenaikan imbal hasil UST, yang pada gilirannya mengakibatkan kenaikan imbal hasil sebagian besar obligasi global.

Indeks Manufaktur ISM di AS hampir tidak berubah, naik dari 46 menjadi 46,4 dibandingkan dengan prakiraan konsensus 46,9. Pada bulan Juli, indeks ini turun selama sembilan bulan berturut-turut, yang menunjukkan kelanjutan penurunan tajam dalam aktivitas manufaktur. Subindeks ketenagakerjaan mencatat penurunan terbesar di antara subindeks, turun 3,7 poin menjadi 44,4, level terendah sejak Juli 2020. Industri manufaktur hanya menyumbang sekitar 9% dari total upah, jadi indikator ini akan berdampak kecil pada keseluruhan lapangan kerja, tetapi tren jelas negatif.

Kenaikan imbal hasil UST berkontribusi pada penguatan dolar, dan situasi ini kemungkinan besar akan berlanjut hingga akhir minggu.

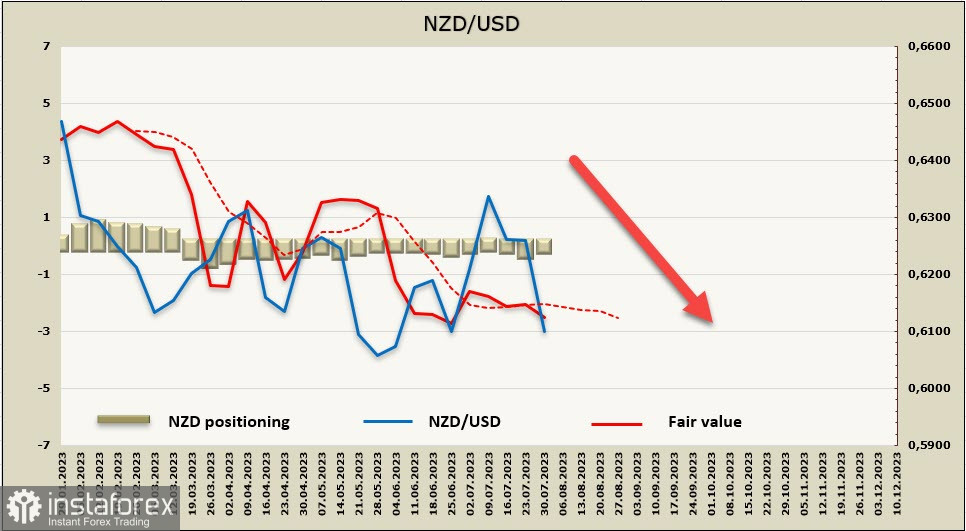

NZD/USD

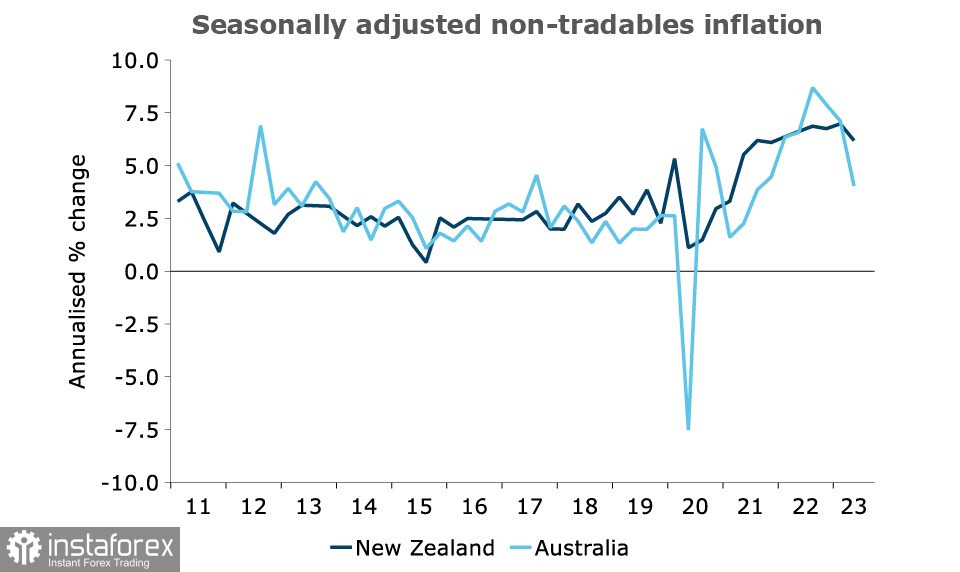

Pertumbuhan kuartalan inflasi untuk barang-barang yang tidak dapat diperdagangkan di Selandia Baru tetap di atas 6,1% per tahun, dengan mempertimbangkan faktor musiman. Di Australia, indikator ini turun menjadi 4%, meskipun suku bunga jauh lebih rendah. Meskipun sekilas, tingkat kebijakan Australia jauh lebih rendah daripada Selandia Baru, untuk inflasi, yang penting adalah seberapa ketat tingkat suku bunga, dan seperti yang ditunjukkan oleh praktik, tugas memperlambat inflasi untuk RBNZ tampaknya jauh lebih menantang daripada untuk RBA.

Pada Selasa malam, data pasar tenaga kerja untuk kuartal kedua diterbitkan. Terlepas dari kenyataan bahwa indeks biaya tenaga kerja melambat dari 4,5% menjadi 4,3% YoY, masih tetap menjadi faktor yang sangat kuat mendukung pertumbuhan inflasi internal. Pada bulan Mei, RBNZ memperkirakan bahwa tingkat pengangguran akan naik secepat selama krisis keuangan global, tetapi pada kuartal ke-2, angka tersebut meningkat dari 3,4% menjadi 3,6% (diperkirakan sebesar 3,5%), dan pasar tenaga kerja secara keseluruhan masih menanggapi dengan lemah tindakan yang diambil oleh RBNZ.

Namun, data pasar tenaga kerja tidak mendukung pandangan tentang suku bunga RBNZ yang lebih tinggi, sehingga the kiwi tidak menerima pendorong penguatan, dan penurunannya mungkin semakin meningkat.

Perubahan mingguan untuk NZD sebesar +168 juta, ketidakseimbangan keseluruhan sebesar -59 juta. Posisinya tetap netral, harga yang dihitung berada di bawah rata-rata jangka panjang dan mengarah ke bawah.

Dalam ulasan sebelumnya, kami melihat target sebagai zona support 0.6110/30, dan target ini telah tercapai, dengan semua indikasi the kiwi akan melanjutkan penurunannya. Support terdekat di 0.6044, dan target utamanya di 0.5870/5900.

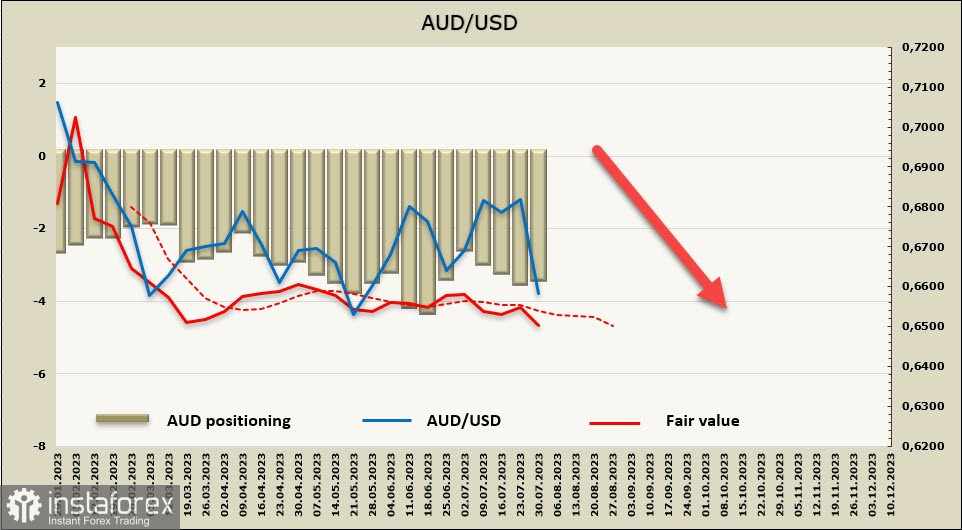

AUD/USD

Dolar Australia telah mengalami tiga pukulan signifikan minggu ini, yang menyebabkan aksi jual besar-besaran.

Reserve Bank of Australia (RBA) mempertahankan suku bunga di 4,1%, sementara minggu lalu, pasar condong ke arah kenaikan seperempat poin lagi. Ekspektasi suku bunga puncak telah melemah dari 4,6% menjadi 4,35%, yang berarti bahwa spread hasil tidak lagi mendukung the aussie, dan sekarang pasar hanya mengantisipasi satu kenaikan lagi dalam siklus saat ini (mungkin di bulan November).

Salah satu alasan jeda RBA dalam siklus kenaikan suku bunga adalah perlambatan inflasi. Indeks ini turun dari 7% menjadi 6% pada kuartal kedua, dan prakiraan inflasi menunjukkan kisaran 2–3% pada akhir tahun 2025.

Jatuhnya dolar Australia juga dipengaruhi oleh kenaikan dolar AS, yang menguat di seluruh spektrum pasar mata uang, serta data Tiongkok yang lebih lemah daripada ekspektasi. Indeks aktivitas manufaktur Caixin turun ke level terendah enam bulan di 49,2 bulan lalu, menunjukkan kontraksi di sektor ini karena penurunan tajam permintaan ekspor. Penjualan perumahan di bulan Juli juga turun 33,1%, menandai penurunan terbesar dalam setahun. Kemarin, juga ada babak baru janji dari pejabat Tiongkok untuk mendukung perekonomian, tetapi tidak adanya komitmen untuk pengeluaran anggaran membuat pasar berhati-hati: kemarin, indeks CSI 300 Tiongkok turun 0,4%, dan yuan Tiongkok turun sebesar - 0,49%.

Posisi short bersih pada AUD meningkat sebesar 45 juta selama minggu pelaporan, mencapai -3,478 miliar. Posisinya tetap bearish, harga yang dihitung berada di bawah rata-rata jangka panjang dan mengarah ke bawah.

AUD/USD melanjutkan penurunannya, dan support di 0.6620/30, yang sebelumnya diindikasikan sebagai target, telah tercapai. Probabilitas berlanjutnya dorongan turun tampak tinggi, dengan target titik terendah lokal di 0.6460. Untuk penurunan yang lebih jelas, diperlukan faktor tambahan, dan jika muncul, target selanjutnya di batas bawah channel di 0.6350/70.

Bahasa Indonesia

Bahasa Indonesia

Русский

Русский English

English Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română