Sejumlah besar kredit macet, senilai seperempat triliun dolar, mengancam dunia dengan kemungkinan kaskade default.

Sri Lanka merupakan negara pertama yang menghentikan pembayaran kepada pemegang obligasi asingnya tahun ini, terhambat oleh biaya makanan dan bahan bakar yang sangat tinggi, kerusuhan sosial, dan kekacauan politik.

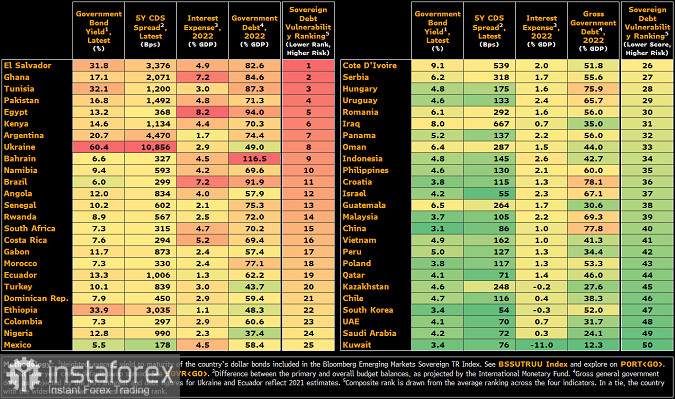

Saat ini, perhatian beralih ke El Salvador, Ghana, Mesir, Tunisia dan Pakistan - negara-negara yang diyakini Bloomberg Economics rentan terhadap default. Ketika biaya mengasuransikan utang pasar berkembang (EM) dari kebangkrutan melonjak ke tingkat tertinggi, kekhawatiran juga datang dari orang-orang seperti Kepala Ekonom Bank Dunia, Carmen Reinhart, dan spesialis utang EM jangka panjang seperti mantan manajer portofolio Elliott Management, Jay Newman.

"Untuk negara-negara berpenghasilan rendah, risiko utang dan krisis utang bukanlah hipotesis," kata Reinhart di Bloomberg Television. "Kami sudah cukup banyak di sana."

Bloomberg juga melaporkan bahwa jumlah pasar negara berkembang dengan perdagangan utang negara pada tingkat yang bermasalah telah meningkat lebih dari dua kali lipat dalam enam bulan terakhir. Bersama-sama, 19 negara ini adalah rumah bagi lebih dari 900 juta orang, dan beberapa, seperti Sri Lanka dan Lebanon, sudah default.

Artinya, yang dipertaruhkan adalah $237 miliar yang terutang kepada pemegang obligasi asing, yang berjumlah hampir seperlima, atau sekitar 17%, dari $1,4 triliun yang telah dimiliki negara-negara pasar berkembang dalam utang luar negeri dalam mata uang dolar, euro, atau yen.

Melihat krisis yang terjadi dalam beberapa dekade terakhir, kemungkinan keruntuhan keuangan dari salah satu pemerintahan dapat menciptakan efek domino. Krisis terburuk adalah krisis utang tahun 1980 lalu di Amerika Latin. Menurut pengamat pasar negara berkembang, krisis saat ini memiliki kemiripan tertentu dengannya. Saat ini, Federal Reserve juga secara agresif menaikkan suku bunga dalam upaya untuk mengekang inflasi. Hal itu menyebabkan dolar melonjak nilainya, sehingga sulit bagi negara-negara berkembang untuk melayani obligasi asing mereka.

Negara-negara kecil dengan pengalaman yang lebih sedikit di pasar modal internasional cenderung mengalami tekanan terbesar. Negara-negara berkembang yang lebih besar seperti China, India, Mexico dan Brazil memiliki neraca eksternal dan cadangan devisa yang cukup kuat.

Akan tetapi, di negara-negara yang lebih rentan, ada kekhawatiran luas terkait dengan apa yang akan terjadi. Gejolak politik sedang terjadi di seluruh dunia ketika harga makanan dan energi melonjak, membayangi pembayaran obligasi yang akan datang di negara-negara yang memiliki utang tinggi seperti Ghana dan Mesir. Dan ketika konflik di Ukraina terus memberikan tekanan pada harga komoditas, suku bunga global naik dan dolar AS menguat. Hal ini membuat beban beberapa negara menjadi tak tertahankan.

Sami Muaddi, manajer portofolio di T. Rowe Price, menyebut ini sebagai salah satu aksi jual terburuk dalam sejarah.

Dia mencontohkan, banyak negara berkembang yang bergegas menjual obligasi luar negeri selama pandemi Covid-19, ketika kebutuhan belanja tinggi dan biaya pinjaman rendah. Sekarang, ketika bank sentral global memperketat kondisi keuangan, mendorong aliran modal keluar dari pasar negara berkembang dan membiarkannya dengan biaya tinggi, beberapa di antaranya akan berisiko. "Ini adalah periode masalah yang paling akut bagi banyak negara berkembang," katanya.

Penghindaran risiko juga telah menyebar ke trader aktif yang membeli asuransi default di pasar negara berkembang. "Situasinya bisa menjadi jauh lebih buruk sebelum menjadi lebih baik," kata Caesar Maasry, CEO Goldman Sachs. Dan, menurut Institute of International Finance, hal ini memaksa manajer mata uang asing untuk meninggalkan negara berkembang. Mereka menarik $4 miliar dari obligasi pasar berkembang dan ekuitas pada bulan Juni, menandai bulan keempat berturut-turut dari arus keluar modal.

Bahasa Indonesia

Bahasa Indonesia

Русский

Русский English

English Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română