Сильний долар – це палиця з двома кінцями. І вдарить вона спочатку по чужих, а потім по своїх. Зараз у США, хоча беремо ширше, у всьому світі, настав час кардинальних змін. Щодо самих Сполучених Штатів, то на економічне поле країни чекає «червона чистка». Таку назву отримав сценарій, за якого партія республіканців контролює дві гілки влади:

- виконавчу (Президент США)

- законодавчу (Конгрес США)

У Конгресі є дві палати – Сенат і Палата представників, які засідають у різних крилах Капітолія. Підрахунок голосів у Палаті представників ще не завершено, але з імовірністю 90% вона буде під контролем республіканців – на користь партії Дональда Трампа.

Проте не все так просто, адже у США є ще судова влада, де всі федеральні судді (окружних, апеляційних судів і Верховного суду) призначаються довічно. Це передбачено Конституцією США саме з метою забезпечення незалежності судової влади від політичного тиску. Тобто у випадку подання судового позову будь-який указ виконавчої влади може бути заблокований або взагалі скасований.

Саме це відбувалося в широких масштабах за часів попереднього президентства Дональда Трампа. Тоді також багато його рішень не пропускав Конгрес. Але цього разу в його руках зосередиться влада, майже наближена до абсолютної. І ніхто не може гарантувати, що Дональд Трамп зуміє розумно розпорядитися цією владою.

До речі, якщо зробити історичний екскурс у епоху Трампа 1.0, то має сенс простежити за тодішньою реакцією долара:

- у перші два місяці після перемоги Трампа на виборах 2016 року він додав приблизно 6%

- у наступні місяці – втратив ці досягнення

- у період з лютого 2018 року до лютого 2020 року, коли Трамп запровадив тарифи проти кількох країн (у тому числі Китаю та Мексики), подорожчав на 13%

Цього разу Трампу 2.0 чиста перемога республіканців може значно полегшити реалізацію його повного політичного порядку денного. Щоправда, і сам 47 президент США, і світ навколо нього вже змінилися. І Трамп переміг на виборах не тому, що, як жартують злі язики, вижив у замаху. Скоріше за все, світ дозрів для змін, а Дональда Трампа можна дорікати багатьом речам, але тільки не в тому, що він боїться кидати виклик або починати щось нове з нуля.

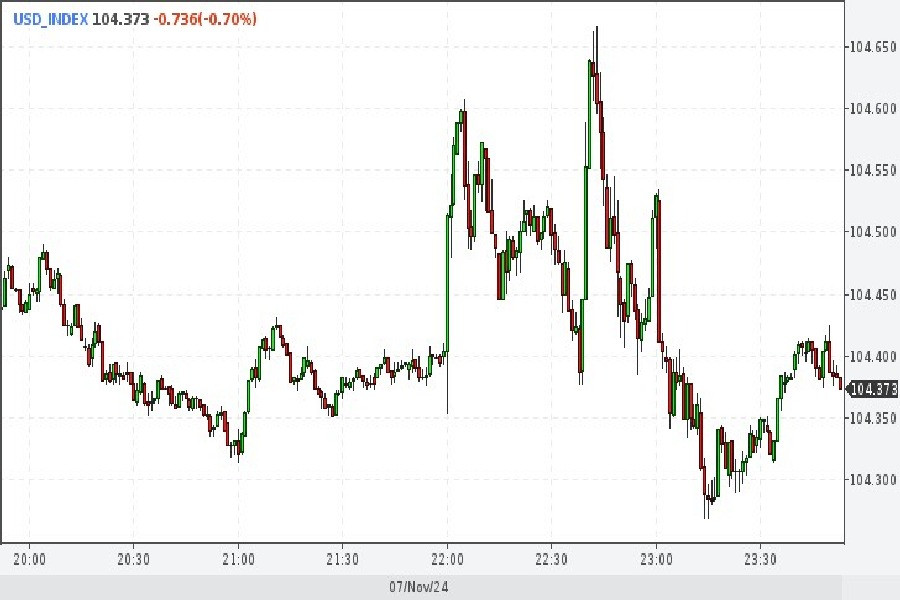

Що стосується долара США, то йому, схоже, забезпечено найбільш оптимістичний варіант з усіх можливих! Американська валюта вже зафіксувала найвищий рівень за чотири місяці та подорожчала з початку року майже на 4% (графік 1). Також прогнози очікують зростання долара ще на 3–4 відсотки до кінця 2024 року. Один з експертів описав цю ситуацію як тектонічний зсув на валютних ринках.

Чому ж економісти називають цю безумовну перемогу американської валюти над усіма її конкурентами палицею з двома кінцями? І навіть у ці дні, коли майбутнє повернення колишнього президента до Білого дому викликало загальне зростання американських активів, при детальнішому аналізі виникали змішані почуття? Чому все більше фахівців прогнозує зростання ризиків зниження економічного зростання як для США, так і для всього світу?

Нагадаємо, що:

- державний борг США щодо ВВП вже наближається до 120%

- а дефіцит бюджету вже перевищує 6% ВВП

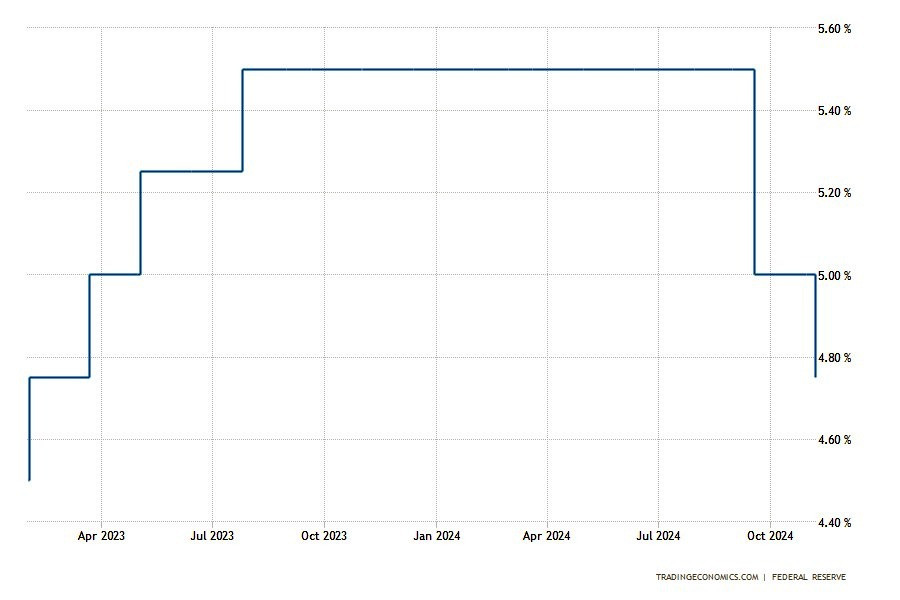

Водночас головним ключем до майбутніх перспектив долара виступає Федеральна резервна система США. Саме позиція Центробанку США щодо зниження ставки буде коригувати ситуацію на валютному ринку. 7 листопада ФРС США знову знизила свою ставку на 0,25%, довівши її таким чином до рівня 4,75% (графік 2).

Що далі? Чи буде у грудні зупинка, чи зниження ставок продовжиться? Багато що залежатиме від стану американської економіки. Якщо глава установи Джером Пауелл залишиться на посаді до кінця свого терміну тобто до травня 2025 року), то йому доведеться приймати рішення щодо ставки ще 4 рази. Тобто приводу поспішати у голови Федрезерву США, здається, немає. Якщо, звісно, Дональд Трамп не передумає і не змістить Джерома Пауелла з його посади раніше терміну. Або той не піде сам, що теж цілком можливо... Тим часом ринки закладають у ціну активів менш голубину політику ФРС у майбутньому.

Отже, зростання долара може мати далекосяжні наслідки

1. Податкові пільги та тарифи, які є ключовими елементами економічної платформи Дональда Трампа, посилять інфляцію.

2. Водночас сильний долар може завдати шкоди конкурентоспроможності американської продукції за кордоном.

3. Він також може чинити тиск на прибутки транснаціональних компаній США, яким необхідно конвертувати свій закордонний прибуток у долари.

4. З огляду на роль долара як стрижня світової фінансової системи, стійка сила американської валюти може негативно відбитися на інших активах. Особливо – у країнах із ринком, що формується, або тих, хто взяв великі позики в американській валюті. Зрозуміло, що зростання долара дуже сильно ускладнить виплату цих боргів.

5. Не залишаться осторонь і центральні банки розвинених країн. Наприклад, Японія буде змушена підвищити ставки в спробі захистити єну перед усесильним американцем. І так недалеко до валютної війни...

6. Деякі інвестори вважають, що тарифи можуть у підсумку завдати шкоди економіці США, оскільки вони можуть збільшити витрати для підприємств і споживачів, порушити ланцюги постачання та скоротити обсяги торгівлі. Усе це може знизити перспективи зміцнення долара в майбутньому.

7. А запровадження мит (згідно з даними Deutsche Bank) призведе до скорочення ВВП США приблизно на чверть відсоткового пункту. Іншими словами, повномасштабна політика нового президента щодо захисту власного ринку у підсумку може негативно відбитися на американській економіці та уповільнити її зростання.

Що може зробити команда Дональда Трампа для розв'язання проблеми?

- Закликати ФРС США знизити процентні ставки

- Підштовхнути торгових партнерів США до підвищення курсів їхніх валют

- Залучити Фонд стабілізації валютного курсу, який було створено у 1930-х роках і зараз становить близько 215 млрд доларів.

Небагато, виходячи з цього списку. Водночас плани Трампа передбачають установити:

- 60% мито на товари з Китаю

- 20% – на імпорт з інших країн (партнерів США у тому числі)

Тобто середня ставка мита у США перевищить позначку 20%. Це вище, ніж у 1930-х роках, які ознаменували найнижчий рівень глобалізації за останні 150 років. Як і тоді, обмеження глобальних зв'язків передусім вдарить по економіці Європи та Китаю. Але ще ширше – по Східній Азії. Фахівці вважають, що замкнений характер економічних систем у підсумку став однією з причин Другої світової війни...

Джордж Саравелос, керівник відділу валютних досліджень Deutsche Bank, так коментує ситуацію та її перспективи: «На нашу думку, результати виборів у США мають історичний характер. Вони здатні викликати зміну режиму на ринках, у результаті чого кореляції порушаться через своєрідні та розбіжні потрясіння між США та рештою світу. Водночас попереду ще багато невизначеностей, оскільки багато обіцяного Трампом може взагалі не втілитися у життя».

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română