До публікації травневого індексу споживчих цін ринок припускав, що ще одне зниження ставки Банком Канади відбудеться 25 липня, і в такому разі канадський долар неминуче увійшов би в ведмежий тренд через зниження дохідності. Тепер же шанси на липневе зниження стали значно нижчими, це може статися тільки в тому випадку, якщо публікація інфляції за червень, яка відбудеться за тиждень до засідання, покаже впевнене зниження, компенсувавши травневе зростання.

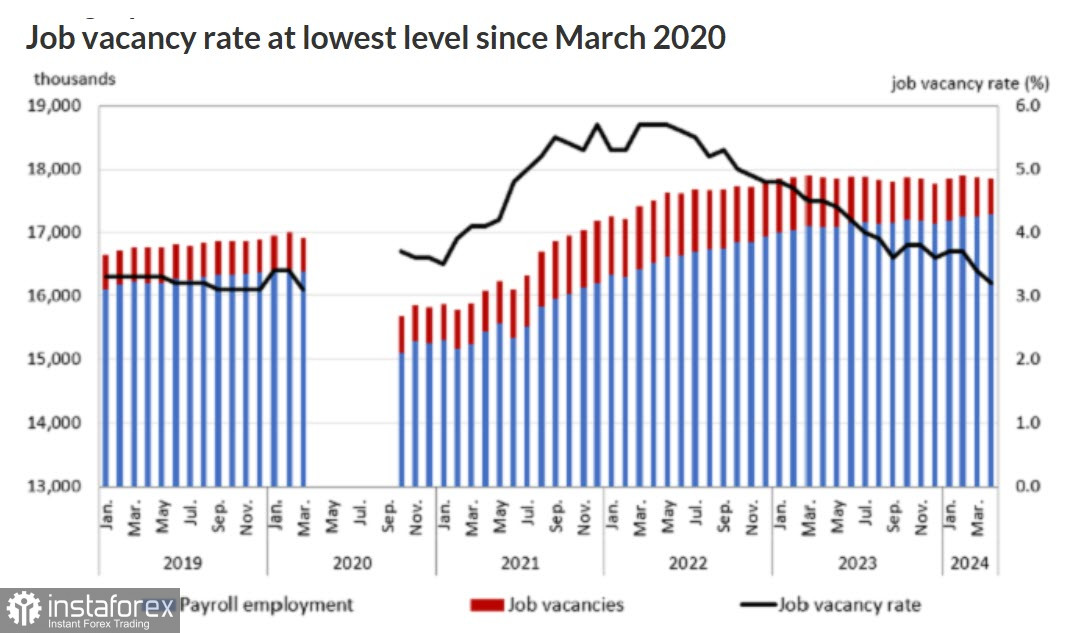

Чи можливий такий сценарій або ні – покаже звіт про зайнятість у найближчу п'ятницю. Якщо темпи зростання середньої заробітної плати, які зараз становлять 3,7% р/р (по квітень включно), покажуть тенденцію до подальшого зниження, то значущість зростання інфляції в травні знизиться і прогнози знову покажуть підвищену ймовірність продовження зниження ставки Банком Канади. Якщо ж звіт покаже зворотну тенденцію, то ніякого зниження ставки в липні не буде, а USD/CAD може відреагувати зростанням. Перший сценарій більш імовірний, оскільки кількість робочих вакансій неухильно скорочується третій місяць поспіль і зараз на найнижчому рівні з січня 2021 р.

Оскільки 4 липня в США державне свято та активність на ринках буде мінімальна, очікуємо низької волатильності в парі USD/CAD і торгівлі у вузькому діапазоні до виходу даних у п'ятницю.

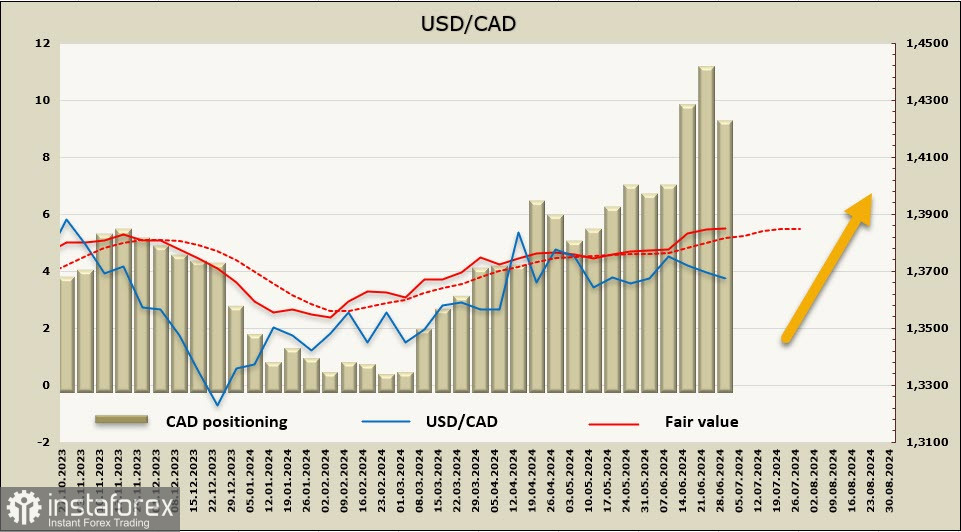

Чиста коротка позиція по CAD вперше з березня суттєво скоротилася, тижнева зміна +1,8 млрд, загальна ведмежа перевага -9 млрд. Позиціювання залишається впевнено ведмежим, розрахункова ціна вища за довгострокову середню, але намітилися перші ознаки ослаблення імпульсу.

USD/CAD торгується в діапазоні, і до виходу даних про ринки праці США та Канади в п'ятницю сильні рухи малоймовірні. Якщо обидва звіти виявляться близькими до прогнозів, то більш імовірним виглядає сценарій відновлення зростання USD/CAD у напрямку зони опору 1,3810/50. Водночас не можна випускати з уваги такий очевидний факт, як стійкість CAD після зниження ставки Банком Канади, зростання USD/CAD може завершитися в будь-який момент, як тільки ринок утвердиться в неминучості початку циклу зниження ставок ФРС. Оскільки стосовно луні така впевненість стала меншою на тлі можливого відновлення зростання інфляції, сценарій розвороту очікувань (і як наслідок падіння пари USD/CAD) може стати пріоритетним вже в п'ятницю після виходу даних.

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română