Вже завтра відбудеться перший виступ Джерома Пауелла у Конгресі США. Післязавтра – друге. Як правило, ці виступи не відрізняються один від одного, а деякі навіть мають доступ до текстів виступів заздалегідь. Безумовно, реакція ринку та динаміка долара залежатимуть від виступів президента ФРС у середу та четвер. Однак, на мій погляд, Пауеллу вкрай складно буде здивувати ринок і політиків. Тут все залежатиме саме від самих конгресменів, які матимуть змогу ставити Пауеллу будь-які питання.

На мій погляд, інструмент CME FedWatch дуже точно відображає можливість зміни ставки на тому чи іншому засіданні. І зараз цей інструмент говорить лише про те, що ймовірність зниження ставок у березні та травні мінімальна. Практично всі члени FOMC у лютому заявили, що поспішати з першим раундом пом'якшення грошово-кредитної політики немає потреби. Насправді перше зниження ставки може статися навіть пізніше червня, про що зараз вже говорять деякі експерти деяких великих банків та корпорацій.

Наприклад, головний економіст компанії Apollo Global Management, що управляє, Торстен Слок вважає, що ФРС взагалі не знижуватиме ставки в 2024 році. Повірити в це зараз, безумовно, дуже складно, але в січні теж ніхто не вірив, що перше пом'якшення станеться пізніше за березень. Торстен Слок вважає, що економіка США не сповільнюється настільки, щоб ФРС потрібно було кудись поспішати. Водночас, зниження ставок стимулює економіку ще сильніше, що може призвести до нового прискорення інфляції.

Слок вважає, що проблема ФРС зараз полягає навіть не стільки в інфляції, а в сильному економічному зростанні та сильному ринку праці, які можуть гальмувати процес уповільнення споживчих цін або постійно підживлювати його. Виходячи з цього, я не був би впевнений навіть у червневому зниженні ставок. Тим більше що зараз деякі аналітики вважають, що ЄЦБ може перейти до пом'якшення раніше червня.

У результаті ми отримуємо дивергенцію за ставками ЄЦБ та ФРС, але вже у зворотний бік. Найближчим часом ринок може почати змінювати свої очікування на користь того, що ЄЦБ першим почне пом'якшення. Для мене навіть без цього чинника попит на європейську валюту має знижуватись, а на валюту США – зростати. Але кожен новий «голубиний» фактор з ЄЦБ та «яструбиний» із ФРС додасть ще більшої впевненості цим очікуванням.

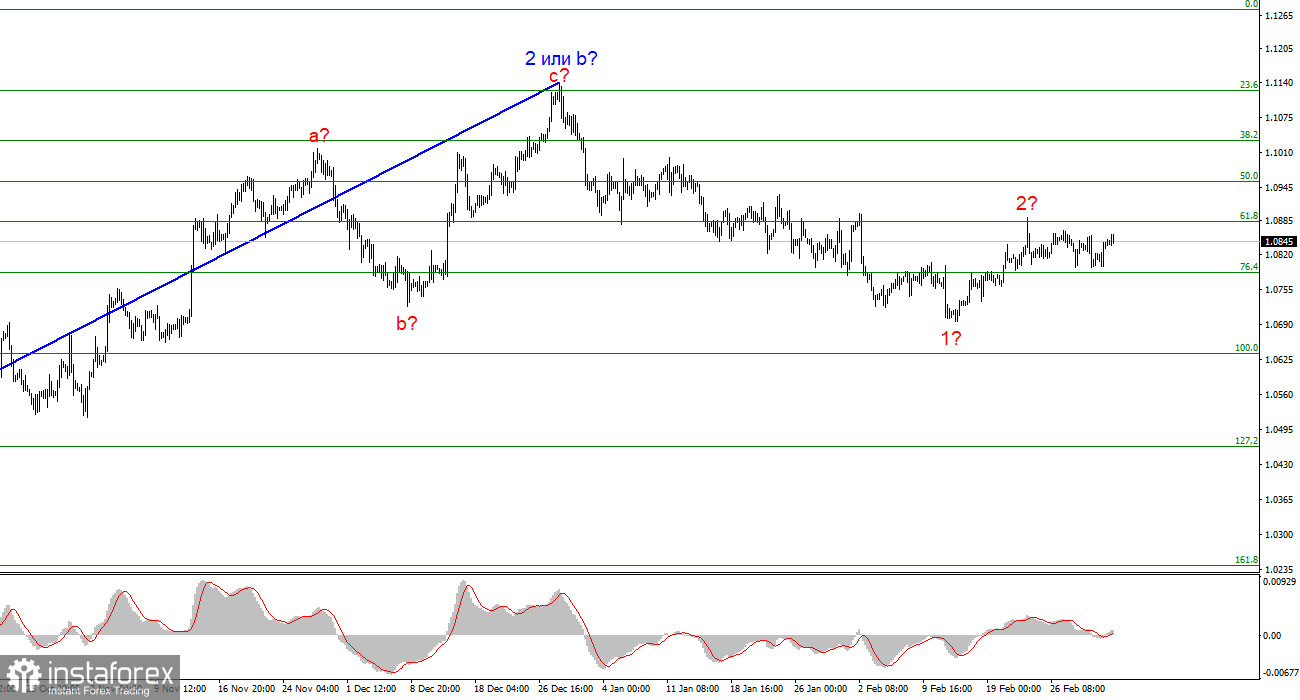

Хвильова картина по EUR/USD:

Виходячи з проведеного аналізу EUR/USD, я роблю висновок, що побудова знижувального набору хвиль триває. Хвиля 2 або b набула завершеного вигляду, тому найближчим часом я чекаю продовження побудови імпульсної низхідної хвилі 3 або зі значним зниженням інструменту. Наразі будується внутрішня корекційна хвиля, яка могла вже завершитися. Я продовжую розглядати лише продажі з цілями, що знаходяться біля розрахункової позначки 1,0462, що відповідає 127,2% за Фібоначчі.

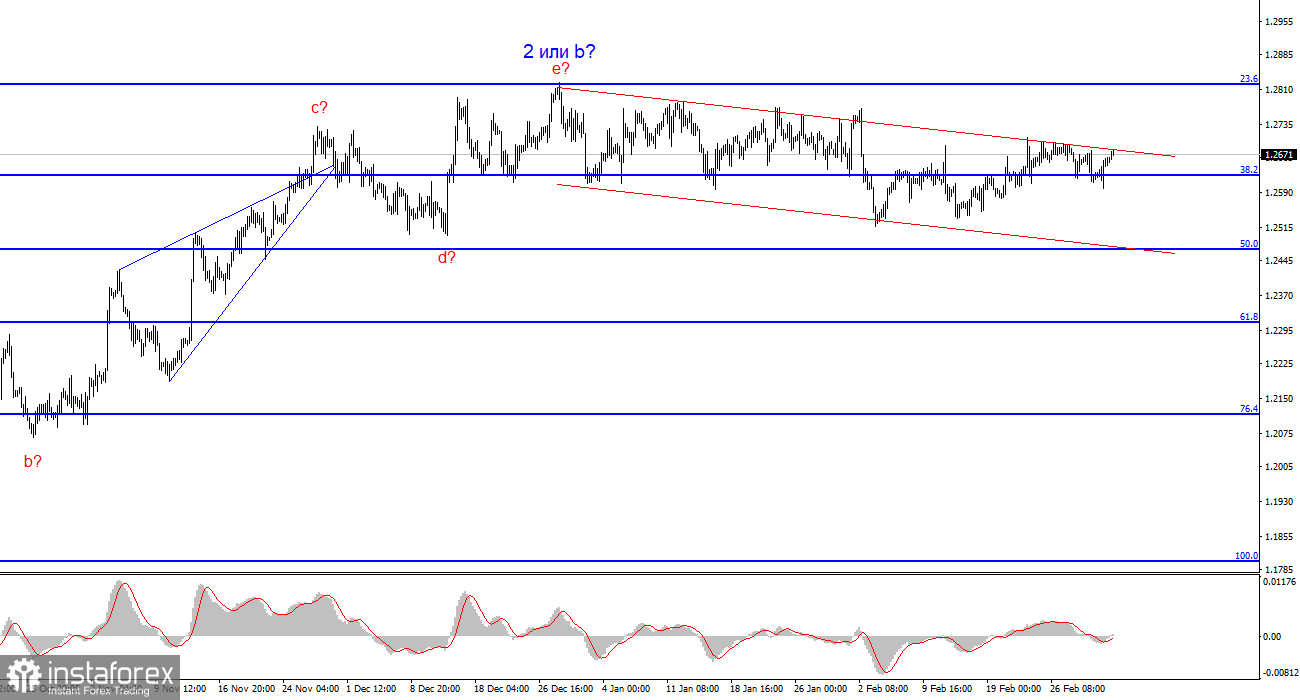

Хвильова картина по GBP/USD:

Хвильова картина інструменту GBP/USD, як і раніше, передбачає зниження. На даний час я розглядаю продаж інструменту з цілями, розташованими нижче позначки 1,2039, так як вважаю, що хвиля 3 або з рано чи пізно набере хід. Вдала спроба прориву позначки 1,2627 стала сигналом для продажу, проте зараз я можу виділити також новий боковик з нижнім кордоном на позначці 1,2500. Ця позначка і є для мене граничною в падінні британця. Можу також виділити низхідний коридор, який вказує на краще зниження котирувань.

Основні принципи мого аналізу:

1) Хвильові структури мають бути простими та зрозумілими. Складні структури складно відігравати, часто несуть зміни.

2) Якщо немає впевненості у тому, що відбувається на ринку, краще не заходити до нього.

3) Стовідсоткової впевненості у напрямі руху немає і бути не може ніколи. Не забувайте про захисні ордери Stop Loss.

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română