У вівторок американський фондовий ринок показав загальне зниження, особливо помітне на платформі Nasdaq, де було відзначено максимальне падіння через засідання акцій компанії з виробництва мікрочіпів Nvidia напередодні публікації її квартальних фінансових результатів. Проте підйом акцій Walmart допоміг знизити втрати індексу Dow Industrials.

Акції Nvidia (NVDA.O) показали зниження на 4,35%, що стало найбільшим денним падінням з 17 жовтня. Слідом за цим індекс напівпровідників Філадельфії (.SOX) також зменшився на 1,56%, що спричинило падіння акцій інших компаній з цієї галузі.

Інвестори висловлювали занепокоєння з приводу того, чи зможуть результати Nvidia, очікувані після закриття ринку в середу, виправдати її високу оцінку, засновану на прогнозованому співвідношенні ціни та прибутку в 32, а також чи продовжать підтримувати інтерес до акцій, пов'язаних із розробкою штучного інтелекту.

Nvidia завдяки акценту на ШІ зайняла третє місце за вартістю серед американських компаній, випередивши Tesla (TSLA.O) за обсягами торгів на Уолл-стріт.

Акції Super Micro Computer (SMCI.O), які також асоціюються з ШІ, втратили в ціні 1,96%, що стало другим поспіль днем зниження після майже 20% падіння в п'ятницю, що перервало серію з дев'яти сесій зростання.

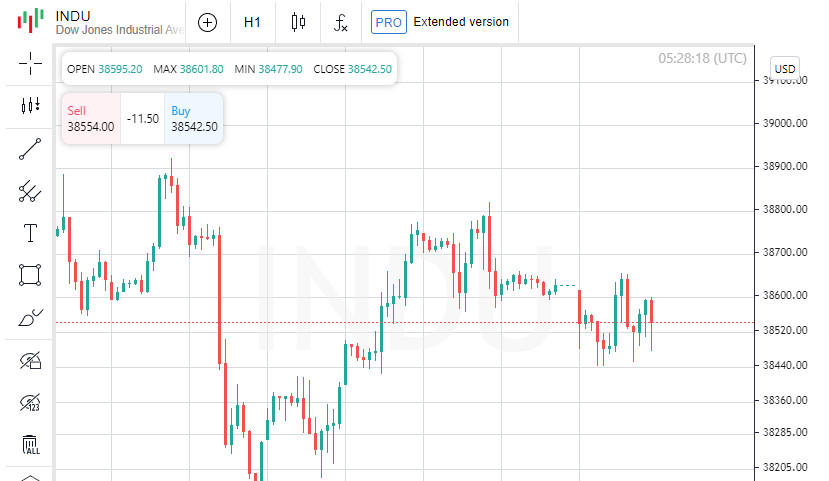

Індекс S&P 500 (.SPX) впав на 30,06 пункту (0,60%), закрившись на позначці 4975,51, а Nasdaq Composite (.IXIC) втратив 144,87 пункту (0,92%), опустившись до 15630, 78. Dow Jones Industrial Average (DJI) знизився на 64,19 пункту (0,17%), до 38,56,80.

Walmart (WMT.N) завершив торги на рекордно високому рівні, ставши лідером зростання серед компаній індексу Dow Industrials після того, як прогноз із продажу на 2025 фінансовий рік перевершив очікування Волл-стріт, а також було оголошено про підвищення річних дивідендів на 9%.

Сектор споживчих товарів S&P 500 (.SPLRCS), до якого належить Walmart, виріс на 1,13%, ставши єдиним сектором, що показав зростання серед 11 основних секторів S&P, тоді як сектор інформаційних технологій (.SPLRCT) знизився на 1,27 %, показавши найгірший результат.

Акції Home Depot, що також входять до Dow, коливалися протягом дня, але закрилися з невеликим зростанням на 0,06% після того, як компанія представила прогноз за підсумками року, який виявився нижчим за очікування аналітиків.

Зростання на Волл-стріт минулого тижня сповільнилося через вищі, ніж очікувалося, дані щодо інфляції в США, що відсунуло на другий план очікування ринку щодо можливого зниження ставок Федеральною резервною системою. Думка економістів схиляється до того, що зниження ставок може розпочатися у червні, хоча існує ризик його подальшої затримки.

Інвестори також очікували на публікацію протоколів останнього засідання Федеральної резервної системи та висловлювань її представників на поточному тижні.

Акції виробника смарт-телевізорів Vizio (VZIO.N) зросли на 16,26% після оголошення Walmart про покупку компанії за 2,3 мільярда доларів.

Акції Discover Financial Services (DFS.N) підскочили на 12,61% на тлі новин про плани Capital One, який підтримує Уоррен Баффет, придбати цю компанію за 35,3 мільярда доларів. Акції Capital One також показали зростання на 0,12%.

На Нью-Йоркській фондовій біржі кількість акцій, що падають, перевищила кількість зростаючих у співвідношенні 1,4 до 1, а на Nasdaq — 1,9 до 1.

Індекс S&P 500 зафіксував 29 нових 52-тижневих максимумів та 3 нових мінімуми, тоді як Nasdaq зареєстрував 111 нових максимумів та 95 нових мінімумів.

Долар ослаб, а глобальні фондові індекси також показали зниження у вівторок, у зв'язку зі згасанням оптимізму щодо швидкого зниження відсоткових ставок центральними банками, залишивши основні європейські та японські фондові індекси трохи нижче за свої історичні максимуми.

Підвищені показники інфляції в США минулого тижня послабили очікування щодо швидкого початку циклу пом'якшення політики Федеральної резервної системи, зрушуючи очікування зниження ставок на червень, на думку більшості економістів, опитаних Reuters, які також висловили побоювання щодо можливої затримки першого зниження.

Попри заклики до дефляції, засновані на очікуваннях зростання економіки нижче за тренд, реальна картина економіки США показує лише незначне уповільнення, на думку Філіпа Колмара, глобального стратега MRB Partners у Нью-Йорку.

Індекс долара США впав на 0,24%, тоді як світовий фондовий індекс MSCI (.MIWD00000PUS) втратив 0,35%.

Європейський фондовий індекс STOXX 600 (.STOXX) закрився зниженням на 0,10%, ігноруючи дані Європейського центрального банку про уповільнення зростання домовлених заробітних плат у єврозоні до 4,5% у четвертому кварталі минулого року порівняно з 4,7% у попередньому періоді.

ЄЦБ окреслив заробітну плату як основний ризик у боротьбі проти інфляції за останні півтора року. Аналіз ЄЦБ показує, що зростання заробітної плати залишиться високим цього року, при цьому кількість компаній, які очікують підвищення цін, знову збільшується, згідно з аналізом Марко Вагнера, старшого економіста Commerzbank.

Реакція на зміни прогнозів за відсотковими ставками в інших класах активів, крім облігацій, залишається помірною, але економічне зростання США в порівнянні з іншими країнами може призвести до значних змін в очікуваннях центральних банків, на думку Марвіна Ло, старшого глобального макростратега State Street у Бостоні.

З січня ринок скоригував очікування зниження ставок на 60 базисних пунктів для ФРС, стільки для Банку Канади, на 37 базисних пунктів для ЄЦБ і 57 базисних пунктів для Банку Англії.

Прибутковість дворічних скарбничих облігацій США, що відображає очікування за відсотковими ставками, знизилася на 4,8 базисних пунктів до 4,608%, тоді як дохідність 10-річних облігацій зменшилася на 2,4 базисних пунктів до 4,271%.

Долар ослабнув після рішення Китаю знизити ставки для підтримки свого ринку нерухомості, викликавши надії на додаткові стимули для глобального зростання.

Єна зміцнилася, але залишилася нижчою від рівня 150,88 за долар, досягнутого минулого тижня, оскільки інвестори продовжують стежити за можливою інтервенцією через слабкість японської валюти.

Ціни на нафту знизилися більш ніж на 1% через побоювання світового попиту, які нівелювали цінову підтримку, пов'язану з конфліктом між Ізраїлем і ХАМАС.

Нафта марки Brent подешевшала на $1,22 до $82,34 за барель, а американська WTI з постачанням у березні впала на $1,01 до $78,18 за барель. Квітневий контракт WTI знизився на $1,30 до $77,04 за барель.

Ціни на золото досягли найвищого рівня за більш ніж тиждень на тлі падіння долара зі зростанням ф'ючерсів на американське золото на 0,8% до $2039,80 за унцію.

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română