Коли всі купують, з'являється чудова можливість продати. На перший погляд, схвалення Комісією з цінних паперів і бірж ETF з біткоїном як базовим активом мало б залучити новий капітал на ринок цифрових активів та сприяти зростанню цін. Однак ця подія вже була закладена в котирування BTC/USD. До оголошення вердикту SEC ринки видавали 90%-ву ймовірність і більше, що вона відбудеться. У 2023 році завдяки очікуванням запуску спеціалізованих біржових фондів лідер сектора криптовалют більш ніж подвоївся. На початку 2024 року відіграв принцип "купуй слух – продавай факт".

За кілька перших днів свого функціонування 10 спот-ETF залучили $4,7 млрд. Приголомшлива сума. Однак на ринку домінує думка, що мав місце перелив капіталу зі спеціалізованого біржового фонду Grayscale, якому було дозволено здійснити конвертацію базових активів із ф'ючерсів на біткоїн в біткоїн. Йдеться про суму в $3,4 млрд і більш високі комісії. Не дивно, що гроші потекли в нові ETF.

Утім, на думку JP Morgan, більша частина з них відображає процес отримання прибутку, а не перелив капіталу в щойно створені спеціалізовані біржові фонди. Укупі з продажем активів збанкрутілої біржі FTX і зниженням акцій Coinbase після зниження їй JP Morgan рейтингу це призвело до відтоку капіталу з криптосистеми та падіння котирувань BTC/USD. Якщо так, то більшу частину негативу вже відіграно, а біткоїн може починати розпрямляти крила й зростати.

Динаміка біткоїна і S&P 500

Реалізація принципу "купуй слух, продавай факт" і пов'язане з нею майже 20%-ве піке лідера сектора цифрових активів призвели до дивергенції в його динаміці з S&P 500. Обидва інструменти належать до ризикованих активів і через це тривалий час йшли однією дорогою: зростали та падали одночасно. Однак схвалення Комісією з цінних паперів і бірж спот-ETF усе змінило. Біткоїн зробив крок назад, а широкий фондовий індекс вп'яте поспіль переписав історичний максимум на тлі розгону американського ВВП на 3,3% у третьому кварталі та уповільнення інфляції PCE з 2,6% до 1,7%.

Ринки взяли на озброєння сценарій Золотоволоски, коли економіка поступово охолоджується, але не стикається з рецесією, а темпи зростання споживчих цін падають. У таких умовах ФРС, найімовірніше, знижуватиме ставку за федеральними фондами. Ця обставина підігріває глобальний апетит до ризику та запалює зелене світло перед такими прибутковими активами, як S&P 500 і біткоїн. Головне, щоб лідер сектора криптовалют отямився після подій, пов'язаних із запуском ETF.

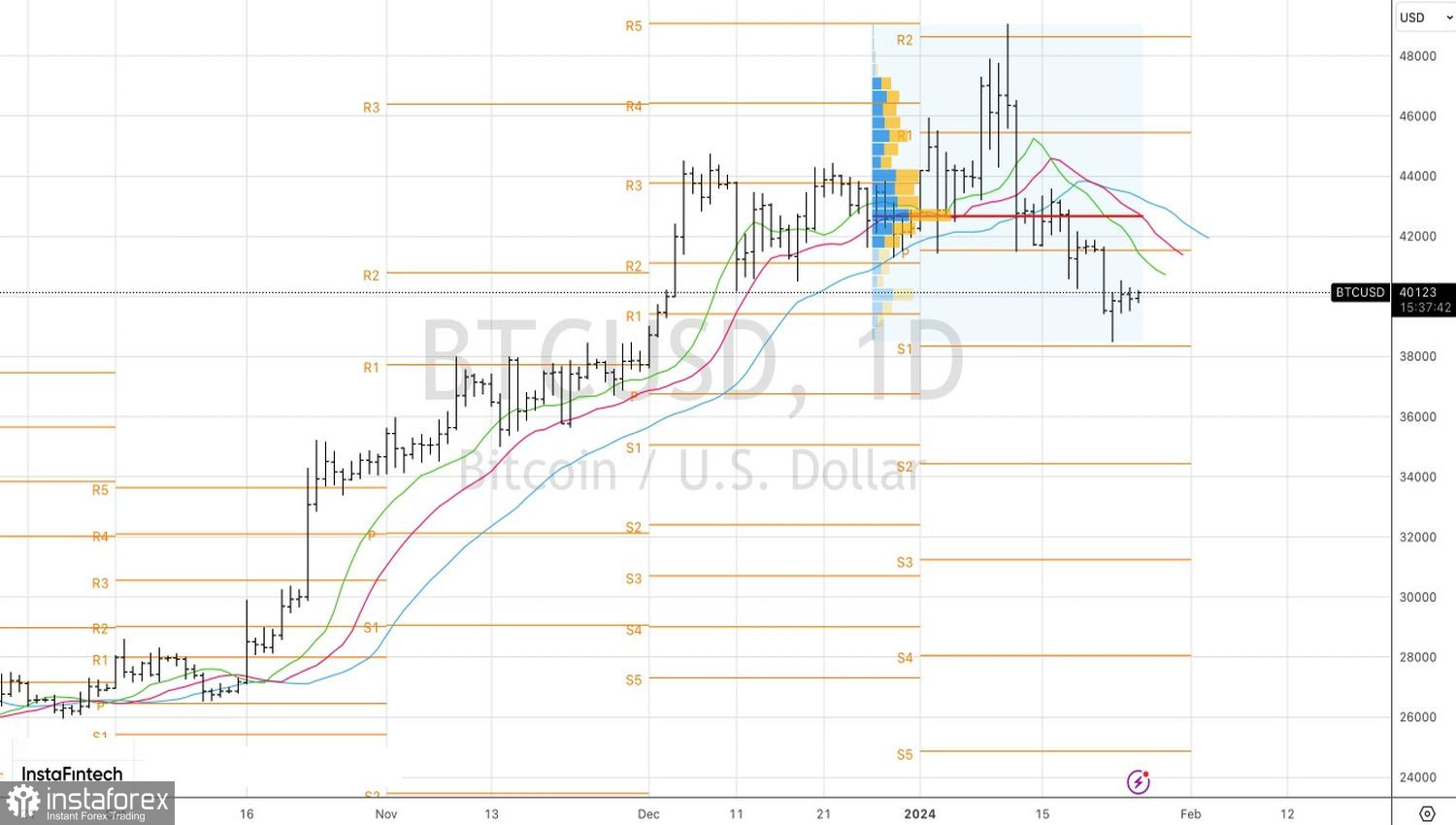

Технічно на денному графіку BTC/USD має місце корекція до висхідного довгострокового тренду. Поки котирування перебувають нижче справедливої вартості на 42630 і комбінації ковзних середніх, на ринку домінують "ведмеді". Це посилює ризики продовження відкату та дозволяє продавати на прориві підтримки на 39450 або на відбої від опорів 40770, 41150 і 41540.

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română