Звіт, ймовірно, покаже, що так званий базовий індекс споживчих цін, який виключає волатильні категорії харчових та енергоносіїв, зріс лише на 0,2% у грудні минулого року, що безперечно підтвердить позицію політиків Федеральної резервної системи, які виступали цього тижня з посиланням про необхідність зниження відсоткових ставок, яке стало можливим завдяки гарному та стійкому зниженню інфляції. Якщо так станеться, тиск на американський долар може суттєво зрости, а євро, британський фунт та інші ризикові активи обов'язково додадуть у ціні.

Грудневі дані мають зміцнити впевненість ФРС у тому, що дефляція демонструє добрий прогрес. Святкові знижки та дезінфляція, що імпортується з Китаю, можуть призвести до зниження цін на основні товари так само як і ціни на основні послуги.

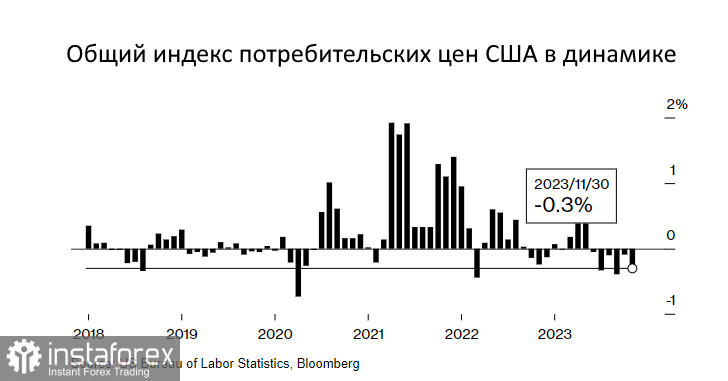

Варто зазначити, що базова інфляція останніми місяцями знижувалася швидше, ніж очікували на Волл-стріт та ФРС, чому сприяло зниження цін на основні товари. Починаючи з червня і по листопад ціни знижувалися щомісяця, що є хорошим підтвердженням стійкої та правильної динаміки, на яку дуже часто наголошують у Федеральній резервній системі США.

Очікується, що переважний показник інфляції ФРС на кінець року опуститься в район 2,2%, що трохи вище за цільовий показник центрального банку в 2%. Прогноз враховує посилення дефляції товарів, деяке уповільнення інфляції у сфері послуг та зниження темпів підвищення орендної плати.

За даними Yardi Matrix, за останні шість місяців також досить сильно сповільнилася інфляція і на ринку житла, яка зараз становить трохи вище за 5% у річному обчисленні. "І хоч це все ще набагато вище, ніж середній показник у 2,5% за 2010-2019 роки, це означає, що існує більше можливостей для прогресу дефляції", - зазначено у звіті. Очікується, що інфляція на ринку житла має знизитись до 3,5% до кінця 2024 року.

Згідно із середньою оцінкою економістів, загальний індекс споживчих цін у США може зрости на 0,2% у грудні та 3,2% у річному обчисленні.

Від того, якою буде груднева інфляція і чи залежить подальший бичачий ринок за американським доларом, який спостерігається з початку цього року. Якщо дані виявляться навіть кращими за прогнози економістів – інфляція сповільнить своє зростання – то долар швидко втратить перевагу, отриману в перші тижні січня. Не варто забувати, що недавні заяви європейських політиків хоч і стосувалися ризиків для економіки єврозони, але практично всі вони говорили про те, що не варто очікувати на зниження ставок у першій половині цього року, що робить євро привабливішим, хоч і ризиковим активом.

Щодо технічної картини EUR/USD, то покупці продовжують зберігати свої позиції, але для повного повернення ініціативи бикам потрібно забирати контроль над рівнем 1.1000, що дозволить націлитись на повторний тест 1.1035. Вже звідти можна забратися на 1.1075, але зробити це без підтримки великих гравців буде досить проблематично. Найдальшою метою виступить максимум 1.1111. У разі зниження торгового інструменту лише в районі 1.0955 я чекаю на будь-які серйозні дії з боку великих покупців. Якщо там нікого не буде, було б непогано дочекатися поновлення мінімуму 1.0915 або відкривати довгі позиції від 1.0880.

Щодо перспектив пари GBP/USD, то попит на британця повернувся після вчорашніх коментарів Бейлі. Закріплення вище 1.2770 поверне шанс на повернення висхідної тенденції з виходом на 1.2800, залишивши надію та оновлення 1.2830. Після цього можна буде заговорити та про різкіший ривок фунта вгору до 1.2865. У разі падіння пари ведмеді спробують забрати контроль за 1.2740. Якщо це вдасться зробити, пробій діапазону завдасть серйозного удару по позиціях бугаїв і зіткне GBPUSD до мінімуму 1.2715 з перспективою виходу на 1.2685.

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română