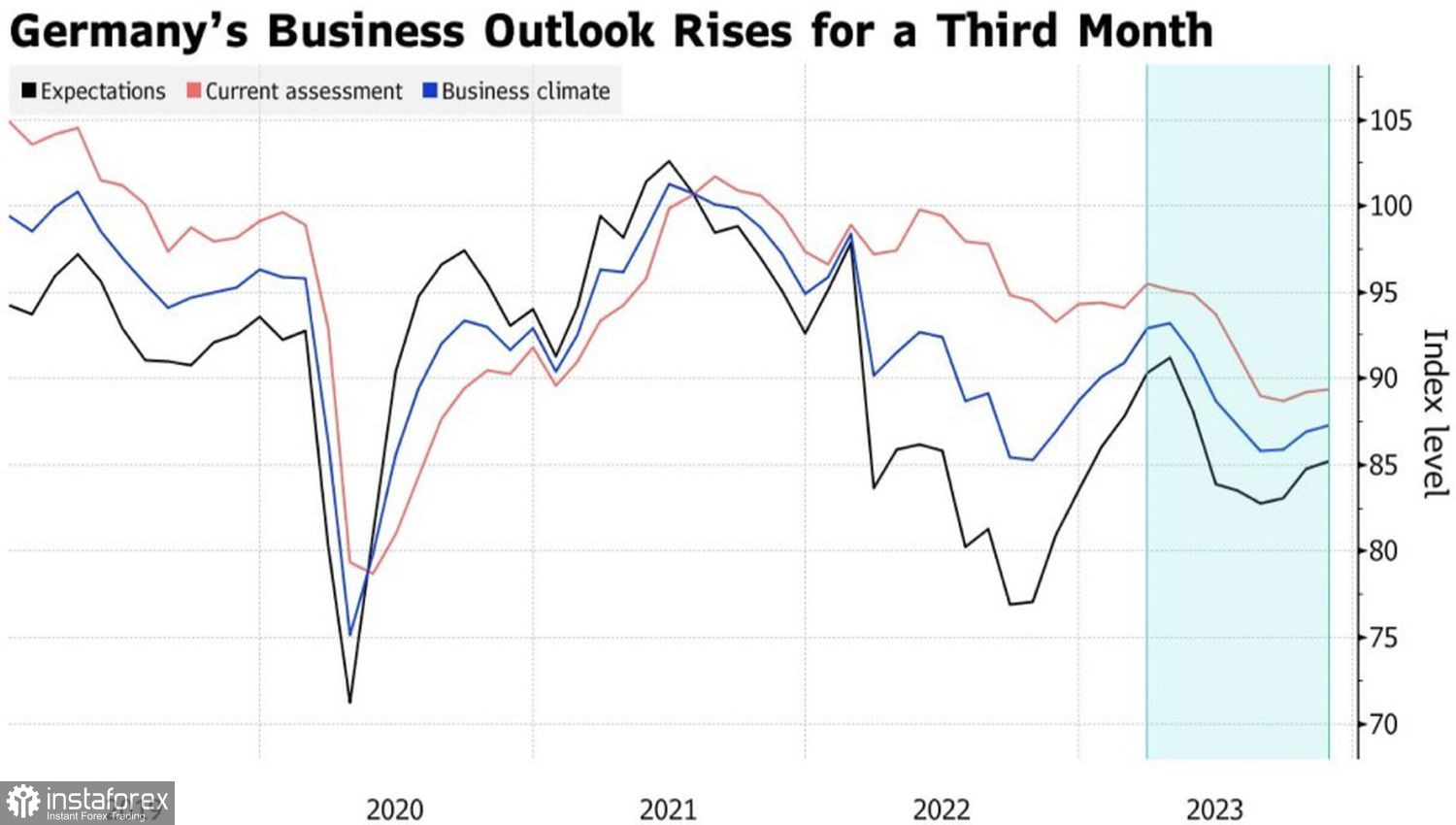

Поліпшення індексів бізнес-клімату в Німеччині та сприятлива для ризикованих активів заява Крістін Лагард, що ставки ЄЦБ триваліший період часу перебуватимуть на плато, дозволили EUR/USD закріпитися вище за 1,09. Однак без підтримки закритих на День подяки фондових індексів США основна валютна пара не поспішає просуватися на північ. Є час оцінити ситуацію і подумати, чи не занадто багато парадоксів на Forex.

Динаміка індикаторів бізнес-клімату Німеччини

У листопаді американські акції та облігації зросли, а долар США ослаб. Це відбувається в міру того, як строковий ринок закладає в котирування своїх інструментів ідею зниження ставки за федеральними фондами в 2024. Причому у фокусі уваги інвесторів перебуває ідея м'якої посадки. Мовляв, ФРС вдасться знизити інфляцію до 2% без рецесії. Проблема в тому, що якщо грошово-кредитна політика не обмежує економічне зростання, то вона є недостатньо жорсткою.

Це може призвести або до прискорення ВВП, або до збільшення темпів зростання інфляції. І в тому, і в іншому випадку Федрезерв буде змушений відновити цикл монетарної рестрикції, що надасть підтримку "ведмедям" за EUR/USD. Обидва сценарії як з перегрівом економіки, так і з потенційною рецесією через надмірно високу ставку за федеральними фондами, хороші для американської валюти. Згідно з теорією посмішки долара, індекс USD зростає, коли зі Штатами все чудово; або, навпаки, на тлі спаду як валюта-притулок.

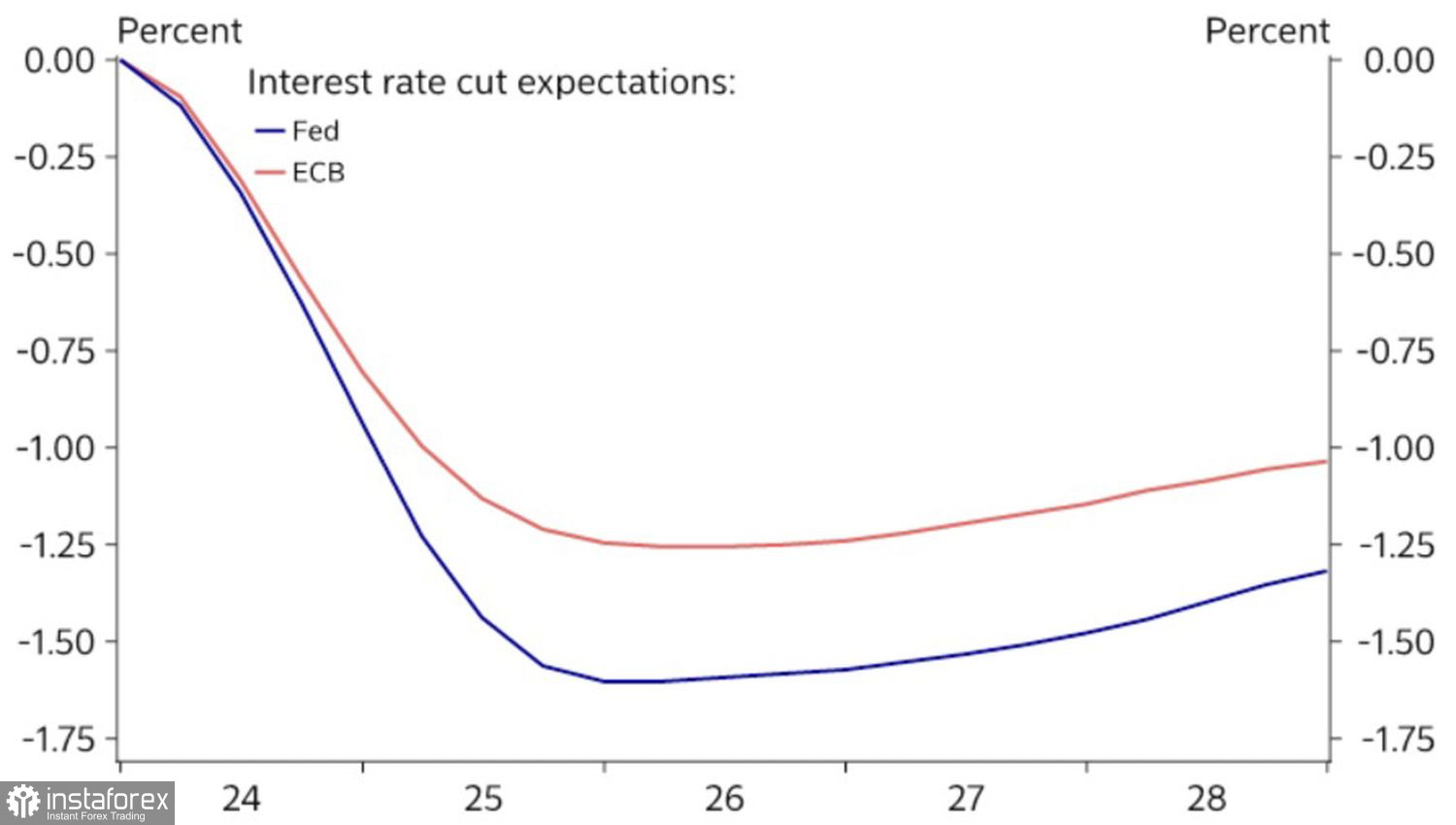

Таким чином, ідея зниження вартості запозичень через м'яку посадку виглядає парадоксально. Другим парадоксом є приблизно однакові оцінки швидкості монетарної експансії ФРС і ЄЦБ. Деривативи очікують першої різки ставки за федеральними фондами в травні, ставки за депозитами ─ у квітні. До кінця року обидві скоротяться на 100 б.п. ─ до 4,5% і 3,5%, відповідно.

Ринкові очікування щодо ставок ФРС та ЄЦБ

Однак європейська економіка має істотно гірший вигляд, ніж американська. Вона, найімовірніше, вже занурилася в технічну рецесію в другій половині 2023 року. Американський же ВВП у третьому кварталі розширився на вражаючі 4,9%. Слабкість економіки вказує і на слабшу інфляцію. У єврозоні вона вже опустилася нижче 3%. Якщо тенденція продовжиться, ЄЦБ швидше почне цикл монетарної експансії, ніж ФРС. І це погана новина для EUR/USD.

Отже, зростання основної валютної пари завдяки очікуванням монетарних стимулів від провідних центробанків світу і пов'язаного з ними зростання глобального апетиту до ризику викликає питання. Є шанси, що Жадібність інвесторів підштовхне євро ще вище, проте, на мій погляд, йому необхідно пригальмувати.

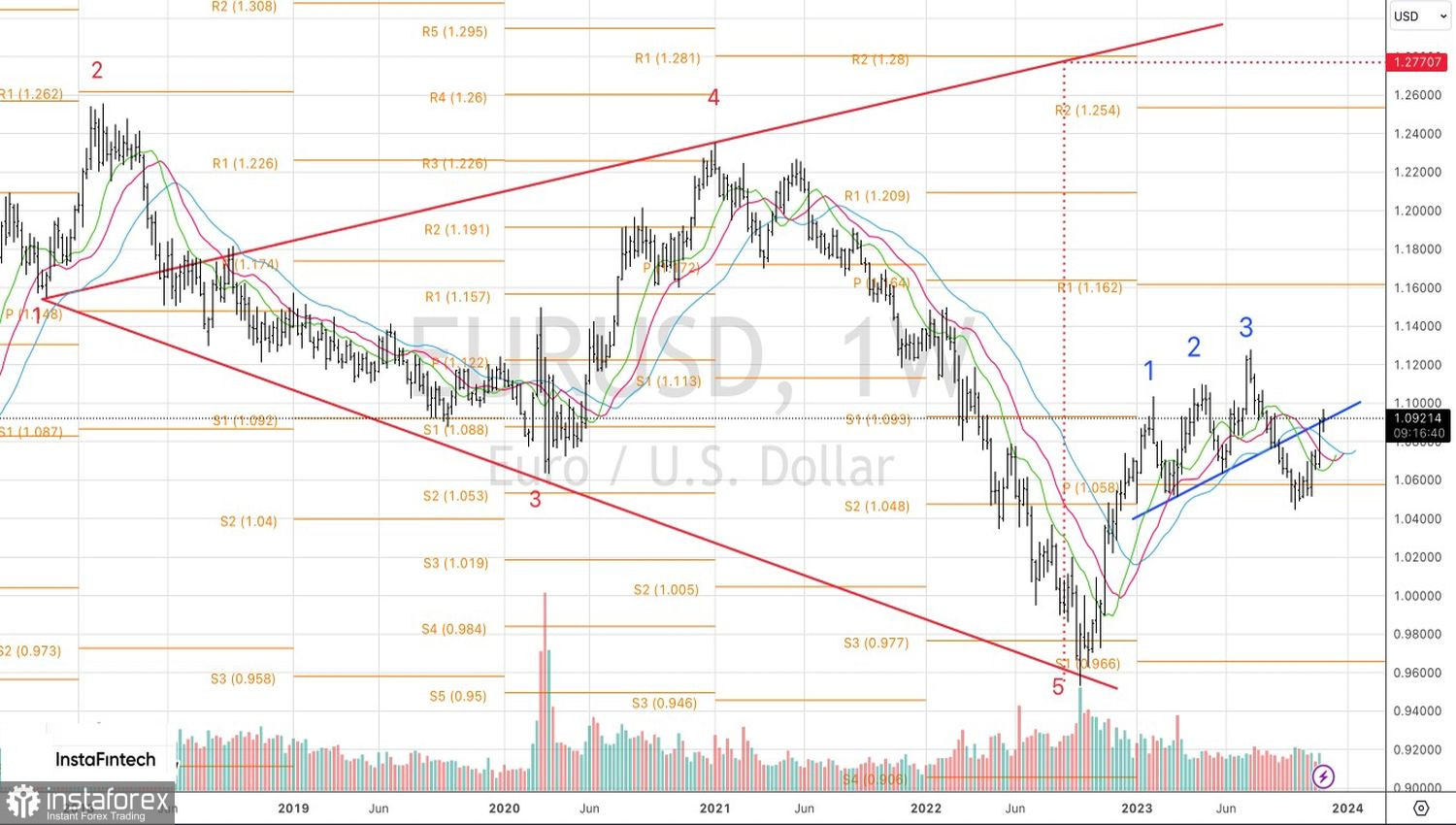

Технічно на тижневому графіку EUR/USD події розвиваються в рамках патернів Price Action. Три індіанці вже відіграли, проте відбій від опорів на 1,094 і 1,113 сформує ще один ─ 1-2-3. Після нього відбудеться відкат вниз, який слід використовувати для відкриття довгострокових лонгів відповідно до Хвиль Вульфа.

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română