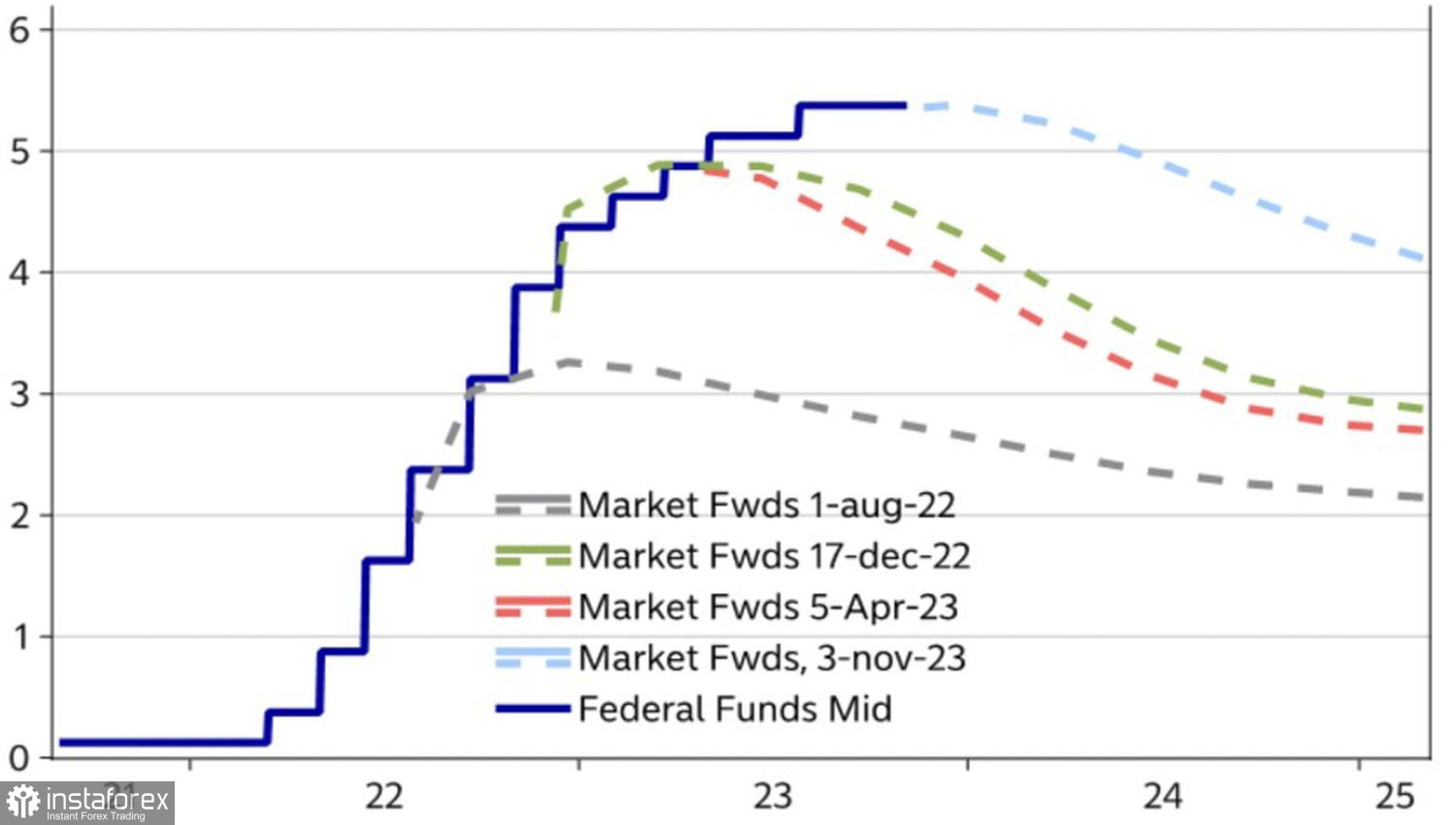

У всьому винна Жадібність. Інвестори й не припускали, що ставки у 2022-2023 злетять так швидко і так високо. Тепер ніхто не хоче запізнитися до того моменту, коли вони почнуть знижуватися. У результаті ринки вже кілька разів ставали на одні й ті самі граблі: очікували "голубиного" розвороту від ФРС, а він усе не приходив. У підсумку після сильного минулого року і в поточному долар США стає головним фаворитом. Хоча інвестори знову і знову намагаються висловити до нього відразу.

Згідно з останнім опитуванням Bank of America, великі банки та інвестиційні компанії мають намір знизити надмірну вагу американської валюти в портфелях найшвидшими темпами від початку 2021. Основними причинами називають занадто високу частку долара, вразливість позицій до зміни світогляду ФРС і, зрештою, ринкові очікування зниження ставки за федеральними фондами на 80 б.п. у 2023 році. Це більше, ніж прогнозується за ставкою за депозитами ЄЦБ і ставкою РЕПО Банку Англії. Інша річ, чи піде на це Федрезерв?

Динаміка ринкових очікувань щодо ставки ФРС

Судячи з останнього виступу Джерома Пауелла, навряд чи. Голова ФРС багато говорив про попередній, сумний для центробанку досвід. Коли в 1970-х Федрезерв повірив у перемогу над інфляцією, а вона несподівано повстала з попелу. Відновлення боротьби обернулося для економіки США подвійною рецесією. Зараз регулятор без вагань знову підвищить вартість запозичень, якщо вважатиме, що це необхідно. Подібна риторика мало схожа на сигнал про завершення циклу посилення грошово-кредитної політики. Не дивно, що вона повернула до життя "ведмедів" по EUR/USD.

Таким чином, якщо ФРС не збирається вставати на старі граблі, то ринки це регулярно роблять у надії на ранній вхід у дуже вдалу угоду, яка згодом покриє всі попередні збитки. Проблема в тому, що надоїсть йти проти Федрезерву може в той момент, коли він дійсно почне послаблювати грошово-кредитну політику. Таке життя!

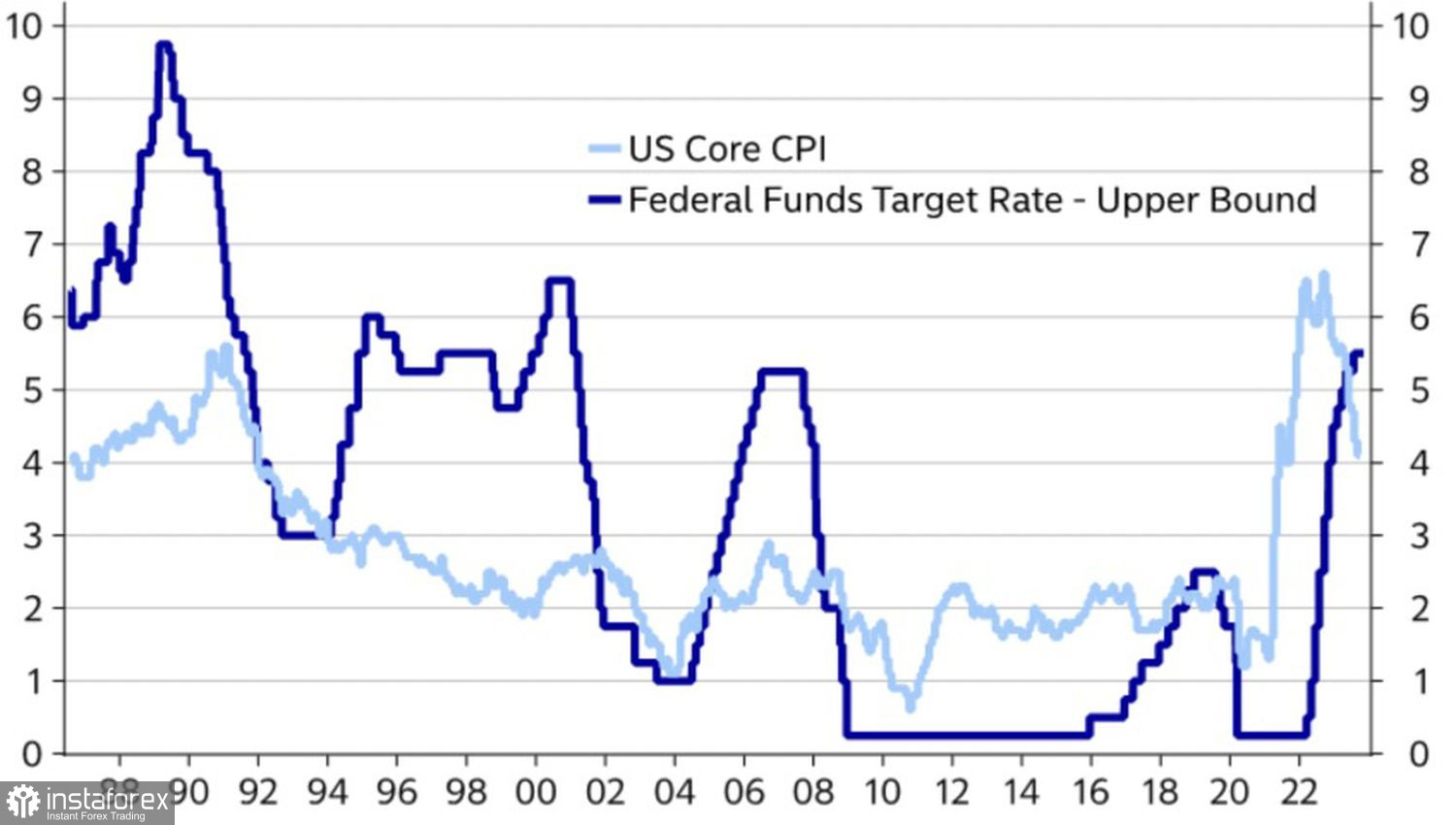

Динаміка американської інфляції та ставки ФРС

Насправді якщо трохи стримати власну жадібність, неважко зрозуміти просту істину. Так, планка для підвищення ставки за федеральними фондами висока. Однак для зниження ще вища. Економіка США міцно стоїть на ногах. Прибутковість скарбничих активів не була такою високою останні 16 років. Фондові індекси виглядають привабливо. Приплив капіталу в американські активи посилює позиції "ведмедів" за EUR/USD.

Інша річ, що остаточний вердикт парі винесе статистика з інфляції за жовтень. На думку Bloomberg, споживчі ціни та базовий індикатор мають зростати по 0,2% м/м протягом 4-6 місяців, щоб ФРС нарешті почала міркувати про зниження вартості запозичень.

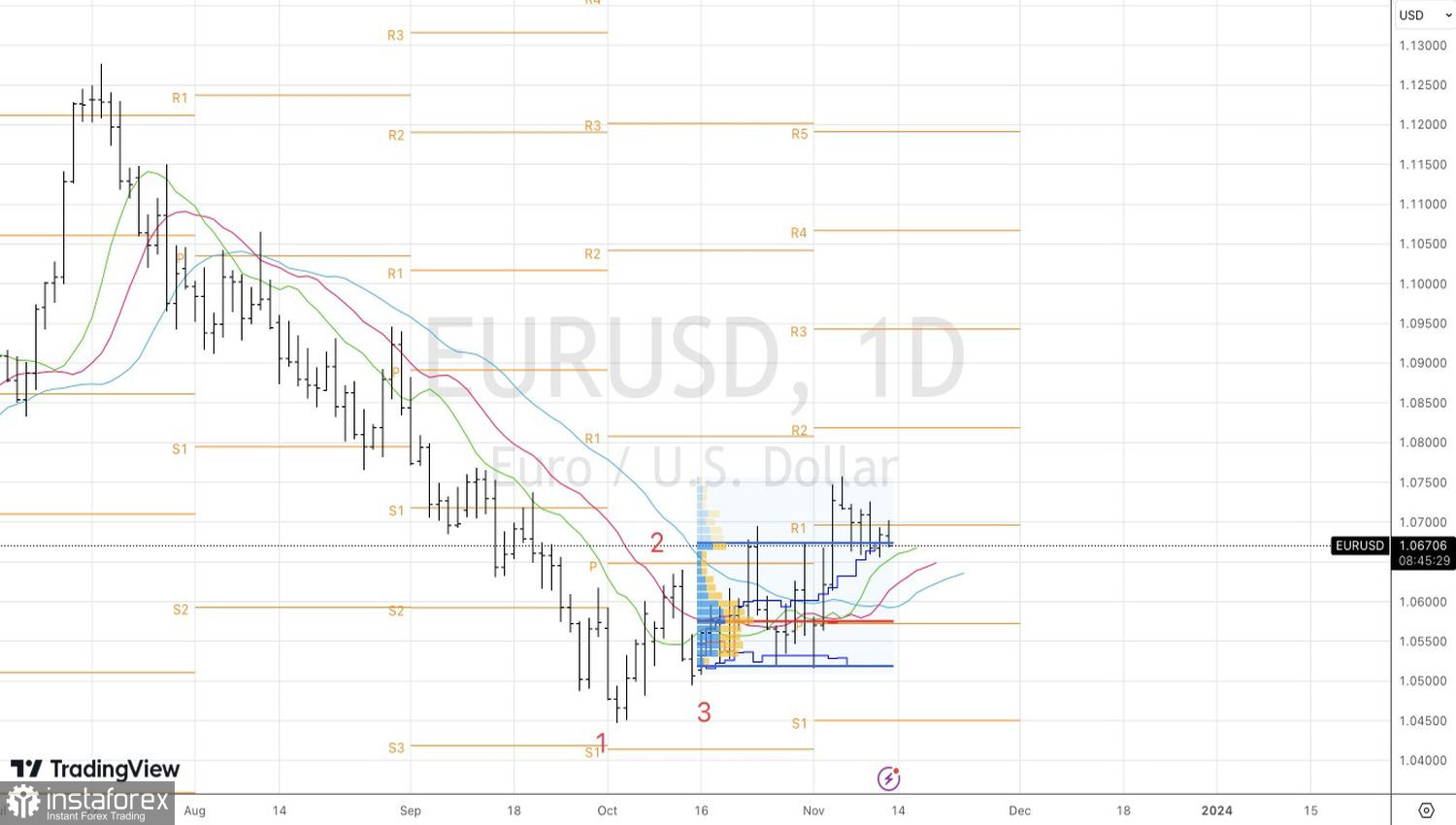

Технічно на денному графіку EUR/USD спостерігається короткострокова консолідація після вибухового ралі. Тільки успішні тести опорів на 1,07 і 1,072 дадуть змогу парі зрости. Навпаки, прорив підтримок на 1,067 і 1,0645 стане каталізатором її падіння.

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română