Дивлячись на те, як влада Японії хвилюється з приводу ослаблення єни, починаєш дивуватися, чому ФРС не турбує стрімке ралі прибутковості держскарбничих облігацій США. З одного боку, це добре для Центробанку. Фінансові умови посилюються, економіка охолоджується, темпи зростання інфляції падають. Однак петлю зворотного зв'язку ніхто не скасовував: зростання реальних ставок за боргами до максимальних відміток з 2007 здатне не те що охолодити, а й заморозити економіку США. Чи зуміє EUR/USD цим скористатися?

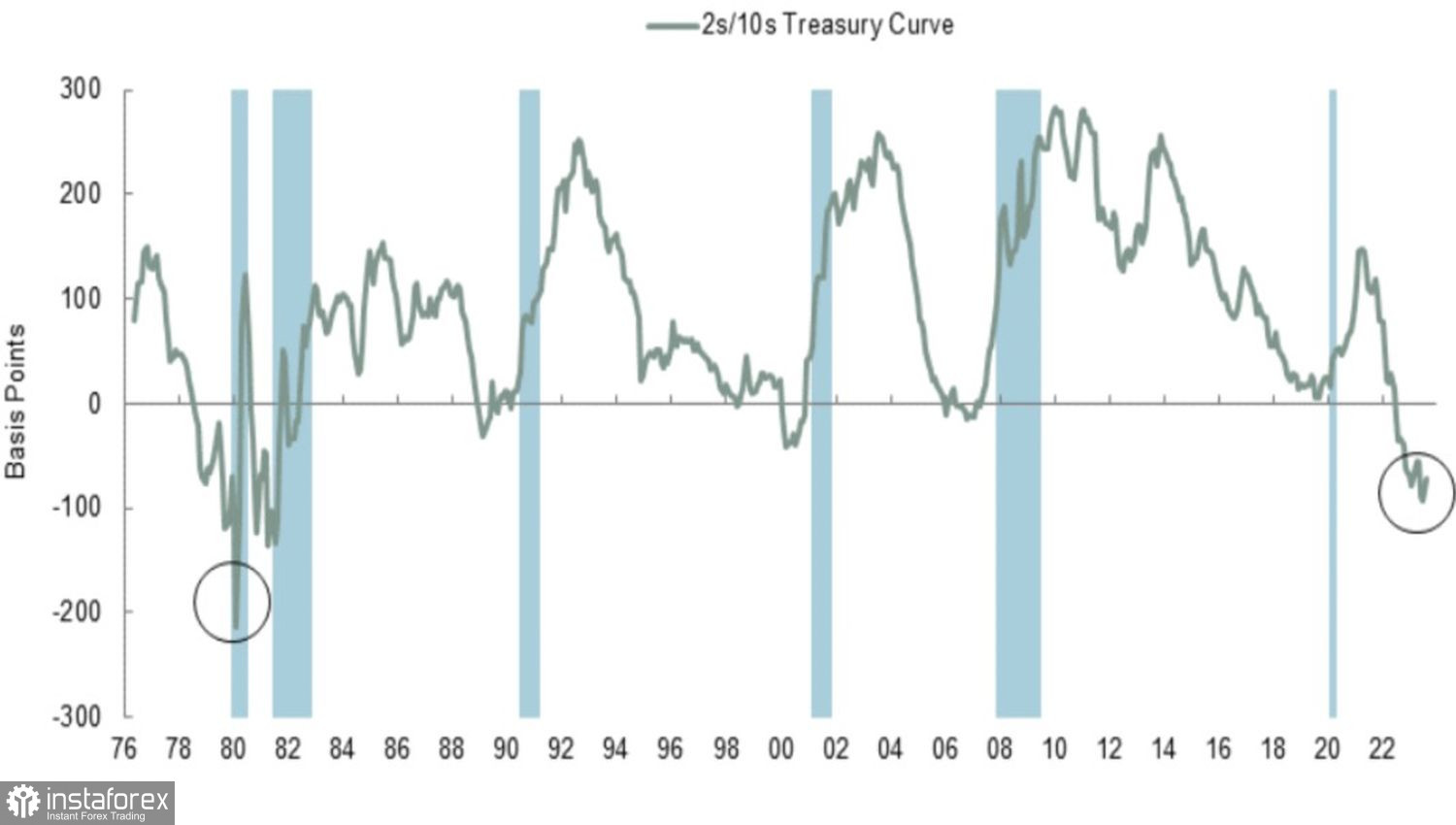

Про рецесію в Штатах давно не було нічого чутно. З середини 2023 року інвестори тільки й говорять про м'яку посадку, про стійкість Штатів до агресивної монетарної рестрикції ФРС. Ані слова про спад. При цьому інверсія кривої прибутковості з липневих 107,5 б.п. скоротилася до 31,7 б.п. Проблема в тому, що саме така динаміка показника в минулому супроводжувалася рецесіями.

Динаміка кривої прибутковості у США

Насправді така природа ринків: щойно інвестори переконуються в силі тренду, відбувається щось, що розгортає тенденцію. Песимізм змінюється оптимізмом на рівному місці. Так само як і Страх Жадібністю. Півроку тому версія з м'якою посадкою економіки США здавалася неймовірною. Інвестори міркували, коли саме відбудеться спад, коли ФРС здійснить "голубиний" розворот, коли долар розгубить завоювання минулих років. Зараз ці питання здаються відірваними від реальності.

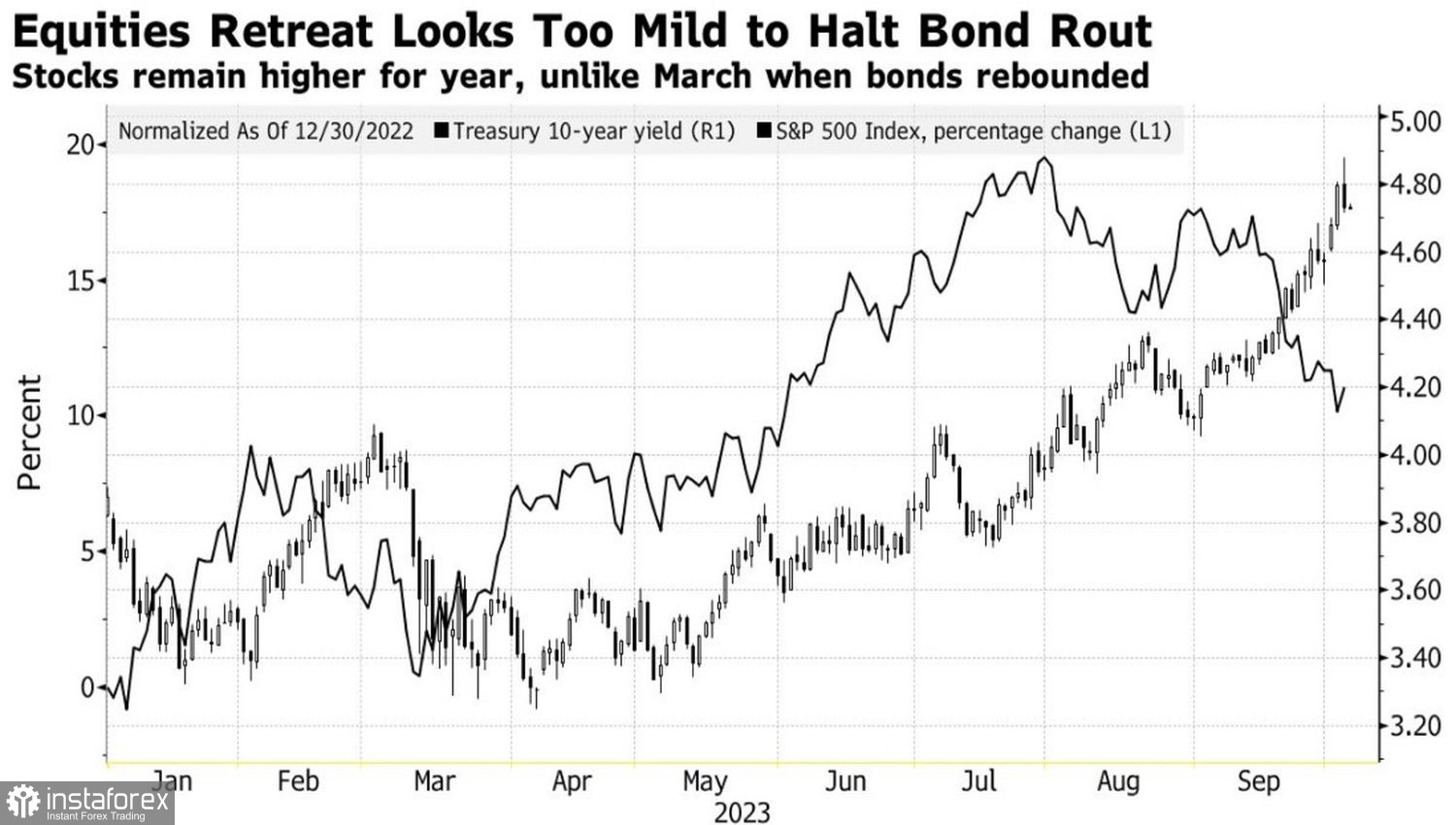

Однак в умовах такого стрімкого ралі прибутковості скарбничих облігацій спад у Штатах – питання часу. Ніхто не знає, де саме зупиняться ставки за 10-річними боргами: на рівні 5%, 5,5% чи 6%. Немає конкретної позначки, починаючи з якої люди готові будуть купити кинджали, що падають, – облігації США, що розпродаються на кожному розі. Barclays вважає, що єдине, що може врятувати їхніх шанувальників і розвернути прибутковість, це стрімкий обвал американського ринку акцій.

Динаміка прибутковості облігацій та S&P 500

Насправді ця версія відповідає описаному в попередньому матеріалі повторенню подій Чорного понеділка 1987 року. 26 років тому індекс Доу-Джонса відзначився найгіршим в історії 22%-м падінням, ставки за скарбничими облігаціями рвонули донизу, а долар США серйозно ослаб.

Історія повторюється. І як би дуже слабка статистика з американської зайнятості за вересень не спровокувала серйозні потрясіння на фінансових ринках. Нині погані новини від економіки сприймаються як позитив для S&P 500. Однак якщо дані виявляться поганими, фондовий індекс ризикує просісти, як і ставки боргового ринку. За такого розкладу у виграші опиняться "бики" за EUR/USD.

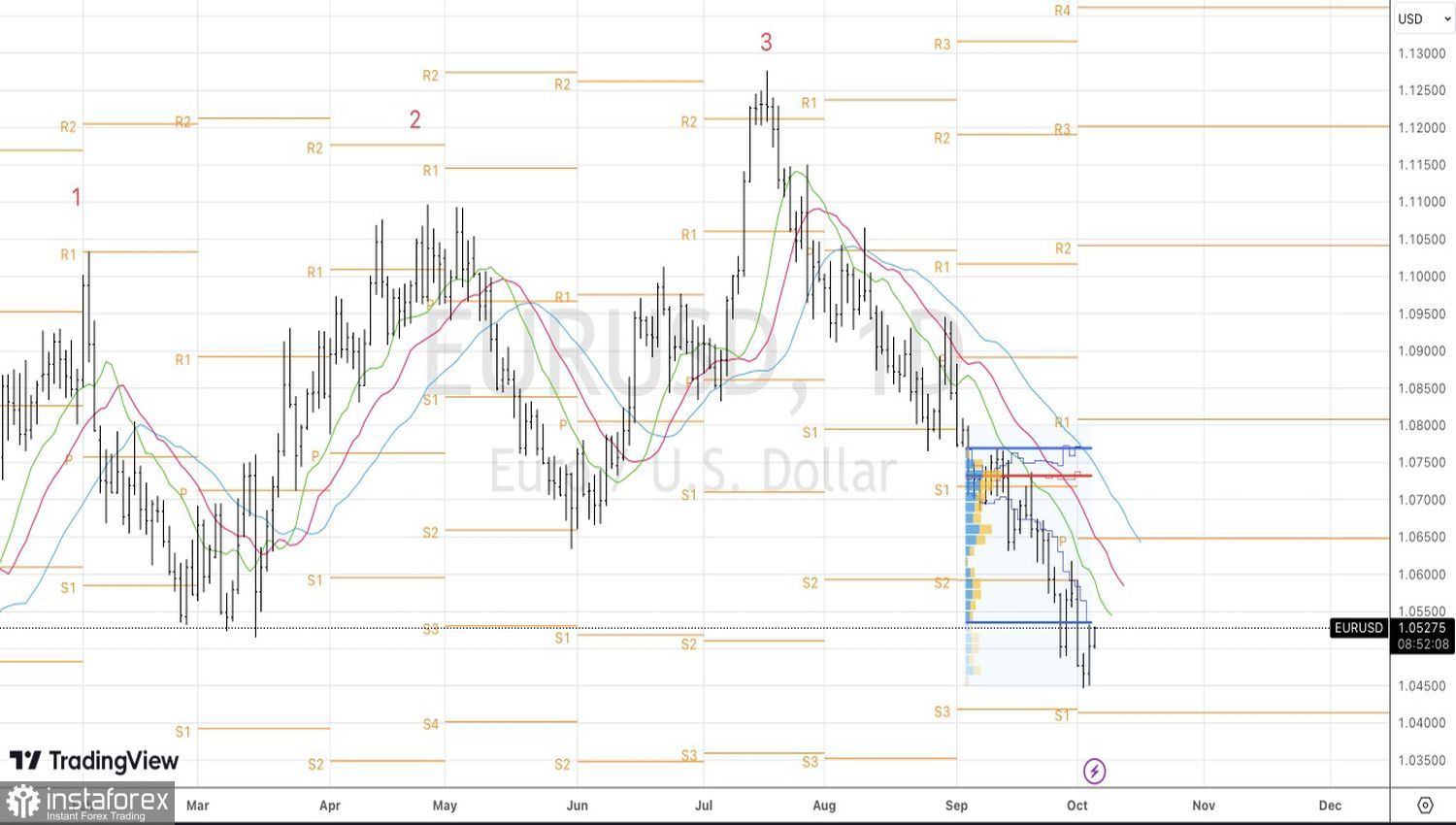

Технічно на денному графіку основної валютної пари покупці намагаються розвинути контратаку. При цьому прорив нижньої межі діапазону справедливої вартості 1,0535-1,0770 може прискорити цей процес і стати підставою для короткострокових покупок EUR/USD. Втім, відбій від опорів на 1,0595 і 1,0645 – сигнал для розвороту і переходу до шортів.

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română