У короткому огляді ринків:

- Акції Maplebear стартували зі зростання.

- Disney зіткнулася з проблемами після подвоєння інвестицій у свої парки розваг.

- Канадська інфляція прискорилася через зростання цін на пальне.

- Білл Норті з U.S. Bank Wealth Management наголошує на важливості засідання ФРС та можливих змін у їх комунікації. "Ринки чекають на детальну інформацію про погляди ФРС на інфляцію", — говорить він.

Норті також зазначає, що, попри зростання інфляції в останній рік, досягнення мети інфляції в 2% встановленої ФРС буде складним завданням.

ФРС планує надати свій економічний прогноз, у тому числі очікування щодо відсоткових ставок, інфляції та економічного зростання. Це може дати розуміння майбутнього курсу монетарної політики.

Майкл Грін із Simplify Asset Management вказує на ризики, пов'язані зі ставками: "Якщо ФРС заявить про можливість підвищення ставок у 2024 році, ринок може сприйняти це як агресивний хід".

Проте, фінансові ринки майже впевнені (на 99%), що ФРС збереже свою ключову ставку на поточному рівні 5,25% -5,00%, і ймовірність того, що ставка залишиться незмінною на наступному засіданні в листопаді, становить 70,9 % за даними FedWatch CME.

Зростання річної інфляції в Канаді, викликане збільшенням цін на бензин, а також суттєвіше скорочення нового житлового будівництва в США, ніж передбачалося, підвищили ступінь невпевненості серед інвесторів.

Попри слабкість ринку первинного публічного розміщення акцій (IPO), деякі компанії продемонстрували активність. Так, програма для доставки продуктів Instacart Maplebear Inc дебютувала на Nasdaq незабаром після успішного старту виробника мікросхем Arm Holdings. У результаті акції Maplebear зросли на 12,3%, тоді як акції Arm Holdings знизилися на 4,9%.

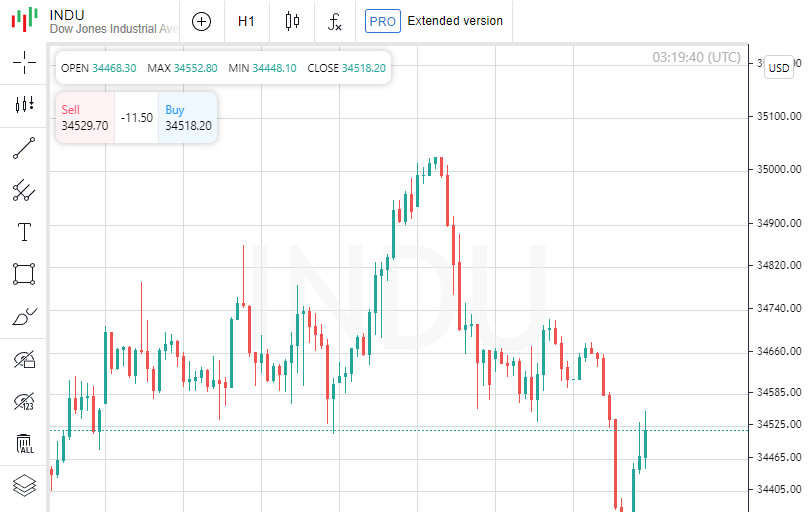

Промисловий індекс Dow Jones знизився на 106,57 пункту, до 34 517,73. Індекс S&P 500 втратив 9,58 пункту, встановившись на позначці 4443,95. Індекс Nasdaq Composite також пішов у мінус, втративши 32,05 пункту та опустившись до 13 678,19.

Більшість основних секторів індексу S&P 500 показала негативну динаміку. Особливо постраждали енергетичний та споживчий сектори.

Акції Walt Disney відчули тиск після заяви компанії щодо планів майже подвоїти капітальні вкладення у свої парки розваг на наступне десятиліття.

Компанія Starbucks також зіткнулася з негативною реакцією ринку, коли аналітики TD Cowen знизили рейтинг акцій популярної мережі кав'ярень.

Автогіганти General Motors і Ford Motor Co стали предметом уваги інвесторів, оскільки профспілка United Auto Workers попередила про можливість початку страйків у п'ятницю, якщо переговори не призведуть до значного прогресу.

На фондовій біржі NYSE кількість акцій, що показали негативну динаміку, перевищила кількість акцій із позитивною динамікою у співвідношенні 1,67 до 1. На Nasdaq цей показник становив 1,47 до 1 на користь "ведмедів".

Індекс S&P 500 показав сім нових річних максимумів та дев'ять мінімумів, у той час, як на Nasdaq Composite було зареєстровано 33 нових максимуми та 257 нових мінімумів.

Загальний обсяг торгівлі акціями на американських біржах досяг 9,60 млрд, що нижче за середній показник в 10,05 млрд за останні 20 днів.

Індекс волатильності CBOE Volatility Index, що відображає очікування ринку щодо коливань індексу S&P 500, збільшився на 0,79% до 14,11 пункту.

На товарних ринках золото трохи подешевшало: ф'ючерси на золото зі строком постачання у грудні знизилися на 0,05% до $1,00 за тройську унцію. Водночас ціна на нафту WTI, призначену для постачання у листопаді, збільшилася на 0,29% і досягла $90,84 за барель. Ф'ючерси на нафту Brent також зросли на 0,23%, досягнувши позначки $94,65 за барель.

На валютному ринку пара EUR/USD залишилася практично незмінною, знизившись на 0,10% до 1,07, тоді як курс USD/JPY збільшився на 0,18%, досягнувши 147,87.

Ф'ючерс на доларовий індекс втратив 0,03%, встановившись на рівні 104,82.

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română