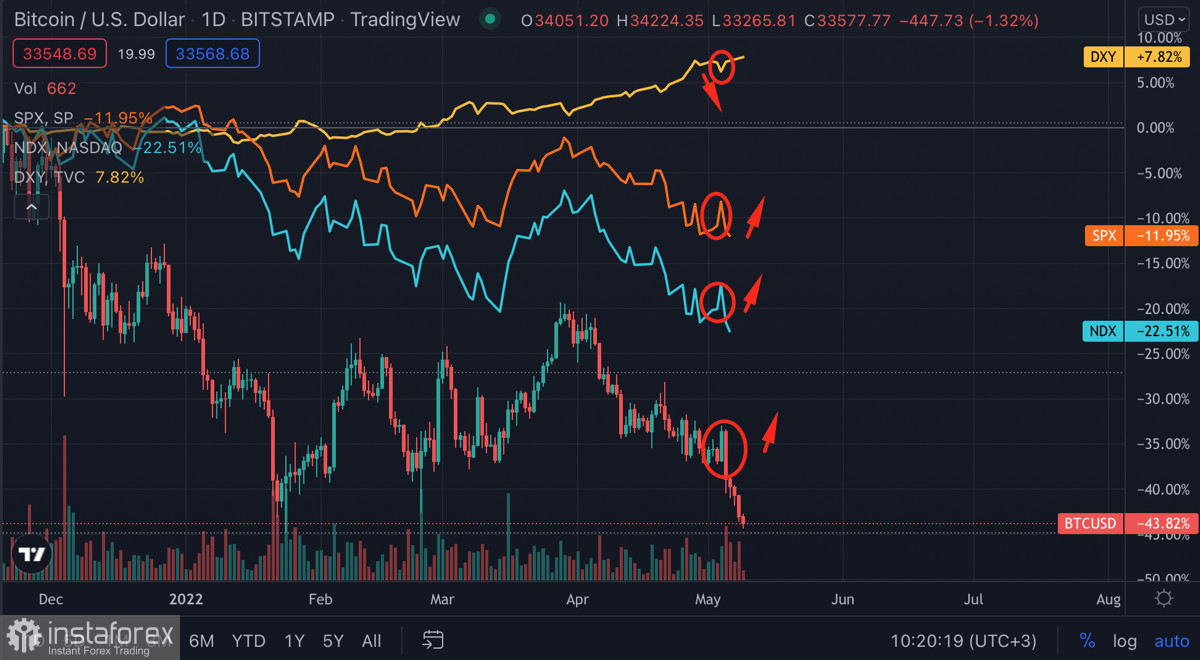

Травень розпочався для криптовалютного ринку кошмарно. Ліквідність річкою залишає ринок цифрових активів, а монети намагаються стабілізуватися на локальних сферах підтримки. Однак поки Біткоїн продовжує знижуватися, можна розраховувати на падіння та решти ринку. При цьому на ринках з'явився індекс, який найближчим часом буде законодавцем трендів. Цим активом став долар США та індекс DXY.

Вперше вплив DXY на рух активом на інших ринках виявився саме напередодні засідання ФРС. І саме через індекс долара США ми побачили раптове зростання високоризикових фінансових інструментів. Після анонсованої боротьби з інфляцією від ФРС, інвестори почали значно більше уваги приділяти доларовому індексу. Показник невпинно рухався у напрямку складної зони опору на позначці 102-103. Паралельно зі зростанням DXY високоризикові активи намагалися стабілізуватися на безпечних рубежах.

Однак згодом стався унікальний збіг обставин. Інвестори криптовалютного та фондового ринків завмерли в очікуванні результатів засідання ФРС, які виявилися невтішними для високоризикових активів. Проте замість того, щоб каменем впасти на ключові сфери підтримки, ринки показали несподіване зростання. І цей імпульсивний висхідний рух збігся з локальною корекцією індексу долара США, який уперся в область 102-103.

У результаті бачимо, що з Біткоїна та інших високоризикових активів відбулося утворення негативної кореляції з індексом DXY. Це свідчить про кілька фундаментальних речей. Перша та найважливіша – індекс долара США стає основним фінансовим інструментом, який завжди потрібно враховувати за активної торгівлі на будь-якому ринку. У поточних умовах положення DXY є фундаментально важливим для руху будь-якого фінансового інструменту. Це пов'язано з політикою ФРС, яка спрямована на зміцнення позицій долара США, шляхом стимулювання попиту та цінності скарбничих та іпотечних цінних паперів.

Другий фундаментальний фактор полягає в тому, що Біткоїн не розглядається як засіб захисту від інфляції чи резервний засіб. Bitcoin – криптовалюта та високоризиковий актив. Найближчим часом монета втрачатиме ліквідність, і пройде певний час, перш ніж ринок перебудується. При цьому BTC продовжує залишатися важливим диверсифікаційним засобом інвестиційного портфеля, але на поточному етапі актив не може розраховувати на більше.

Станом на 10.00 9 травня криптовалюта знаходиться в районі ключової області підтримки. У короткостроковій перспективі варто очікувати на формування локального дна в районі $33k-$35k і поступовий перехід до етапу накопичення. Якщо актив пробиває позначку $33k, можна очікувати чергового каскаду продажів, і встановлення нового локального дна області $30k-$33k. Можна припустити, що період консолідації та накопичення триватиме недовго, тому що у червні стартує QE. Скорочення ліквідності очікувано призведе до ще більшого падіння ціни. З огляду на це, є всі підстави вважати, що ринок морально готується "ловити" ціну Bitcoin нижче за $30k.

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română