Квітень став для криптовалютного ринку і саме Біткоїна поворотним у всіх сенсах. З одного боку, актив виявився дуже корисним в умовах геополітичної нестабільності та економічної кризи. З іншого боку - показав себе вразливим перед санкціями та залежним від долара США та ключовою ставкою. Саме посилення монетарної політики справило негативний вплив на криптовалюту. Біткоїн виявився чутливим до ключової ставки, що, з одного боку, ріднить його з ощадними засобами, але з іншого - залишає у складній ситуації напередодні старту програми кількісного посилення.

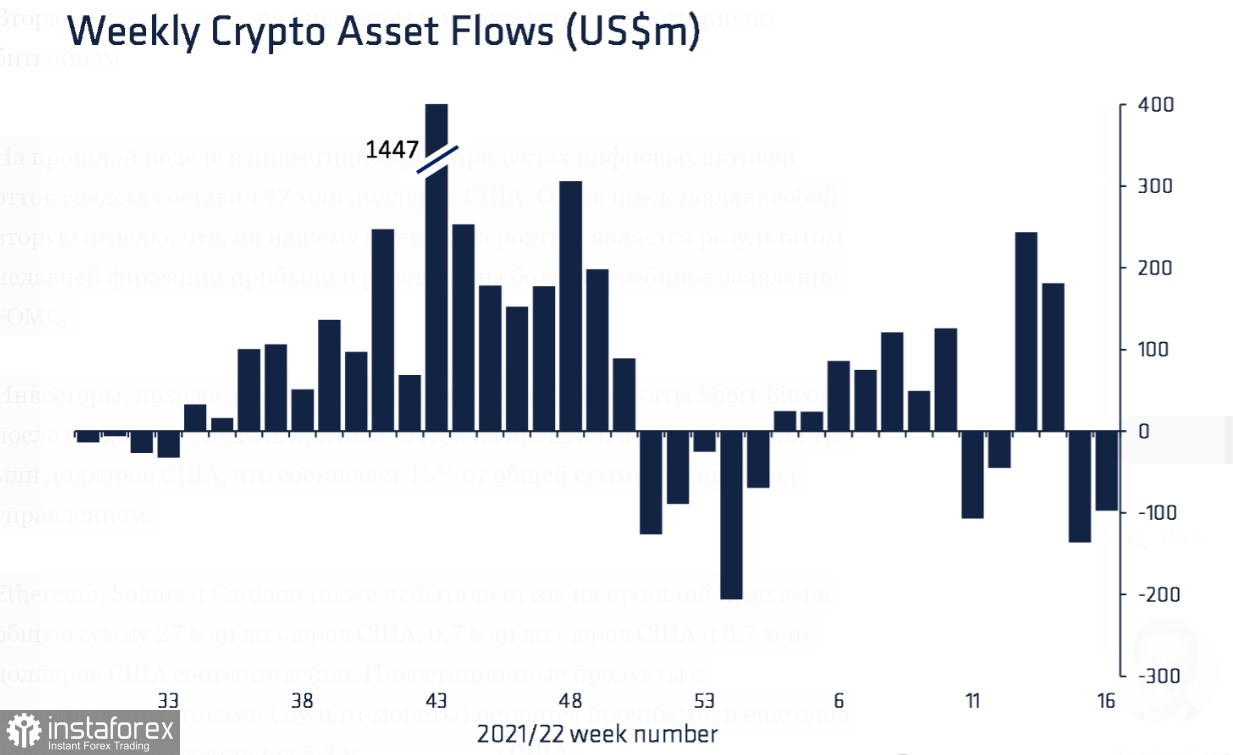

Ми вже обговорювали, що актив перебуває на роздоріжжі, і багато інвесторів не визначилися з його основною функцією. Нагадаємо, що Біткоїн міг розцінюватися як ощадний засіб для захисту від інфляції чи резервний актив. Але зважаючи на все, BTC не зумів розірвати зв'язки з фондовим ринком, і криптовалюта, як і раніше, вважається повноцінним високоризиковим активом. Негативні ефекти цього актив уже відчуває. За неповний квітень із криптофондів на BTC вивели майже $200 мільйонів.

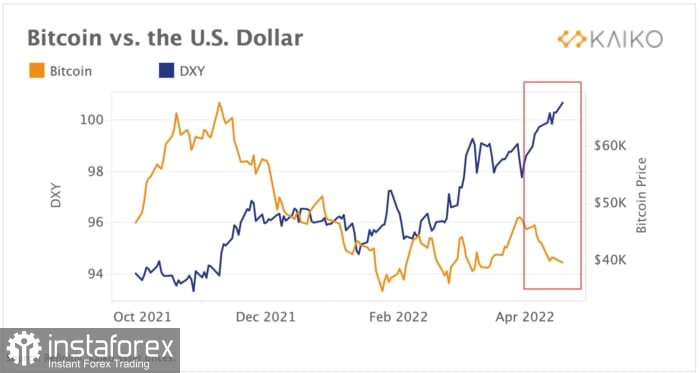

Проте, за даними Kaiko, у квітні ще й зросла негативна кореляція між BTC та USD. Про що це каже? Про те, що Bitcoin остаточно виявився з іншого боку барикад, як і фондовий ринок. Це загрожує масовим відпливом капіталу із продуктів на основі криптовалюти. Основним завданням ФРС зараз є зміцнення долара США та зниження рівня інфляції. Федрезерв планує досягти цього шляхом зниження інтересу до акцій та інших високоризикових активів. З іншого боку, необхідно підвищити інтерес до скарбничих та іпотечних облігацій, якими забезпечено USD.

За даними CoinShares, обсяг ринку Біткоїна знизився на 32% у порівнянні з середнім тижневим показником у 2022 році. Це говорить про те, що ринок масово виводить кошти із криптовалюти, щоб уникнути збитків. Кореляція з фондовими індексами при цьому залишається високою, що свідчить про спільне падіння двох інститутів після старту програми кількісного посилення. Іншими словами, інвестори розвантажують свої портфелі, щоби не втратити до 30% капіталу.

Однак згодом це може позитивно вплинути на котируваннях BTC/USD. Досягнувши локального дна, інвестори почнуть повертатися до активу із середньостроковими планами. Після їхньої поступової реалізації розпочнеться черговий період акумулювання вільних монет BTC старожилами ринками. Згодом актив відновить висхідний рух і повернеться до позначок $45k-$48k. Але навіть у такій позитивній ситуації слід розуміти, що правила використання ліквідності змінилися. З одного боку, це зробить ринок більш структурованим і передбачуваним, але з іншого - гальмуватиме його зростання.

Тим часом BTC/USD після локального відновлення та закріплення вище $40k почав консолідуватися. Про це свідчать невпевнені свічки "доджі". Це вказує на посилення тиску продавців, а також вичерпання висхідного імпульсу. У такій ситуації можна очікувати ретесту зони підтримки $40k. MACD продовжує рух нижче нульової позначки, а RSI та стохастик вказують на активізацію ведмежих обсягів. За такої ситуації, найімовірніше, BTC вдасться дотягнутися до області $42k-$43k, після чого буде ретест $40k.

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română