Цунамі санкцій, яке обрушилося на Росію, продовжує підштовхувати золото до нових рекордів. Вчора трампліном для злитків стала заборона імпорту російської нафти, запроваджена у США та Британії.

З початку року дорогоцінний метал подорожчав вже на 12%. Минулого місяця ключовим тригером зростання для нього став російсько-український військовий конфлікт.

Ескалація протистояння призвела до того, що в лютому золото вперше з літа минулого року подолало бар'єр в $1 900. А в березні котирування змогли перетнути поріг в $2 000, який був непереборним з серпня 2020 року.

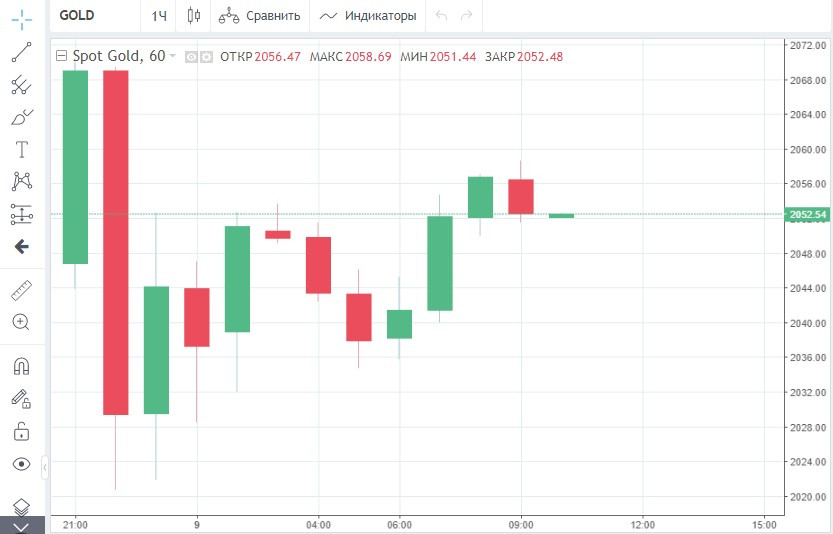

У вівторок жовтий актив продовжував торгуватися понад $2 000. Денним піком став рівень в $2 078. Востаннє золото показувало такий високий внутрішньосесійний результат 6 серпня 2020 року.

Проте злиткам поки не вдалося побити рекорд, поставлений в рік пандемії. Торги на Нью-Йоркській біржі Comex вони завершили близько позначки в $2 043,30, яка трохи нижче історичного максимуму.

8 березня дорогоцінний метал подорожчав на $47,40, або 2,4%. Черговий стрибок цін на золото був спричинений повідомленнями про те, що США та Великобританія обмірковують заборону на імпорт російської нафти.

Можливість введення чергових санкцій щодо Росії знову негативно вплинула на фондові ринки. Апетит до ризикових активів продовжує знижуватися, тим часом як все більше інвесторів купують золото, щоб захистити свій капітал в період кризи.

Стрімке зростання цін на енергоносії та зерно посилюють інфляційний тиск і підвищують ймовірність стагфляції. Зараз цей сценарій є основною рушійною силою для золота, вважає ринковий стратег Девід Мегер.

Останнім часом інвестори стали сумніватися у здатності центральних банків обмежити зростання інфляції в умовах геополітичної напруженості. А рішення США та Великобританії, що стосуються заборони на ввезення нафти з Росії, ще більше підвищили побоювання з приводу посилення цінового тиску.

Вчора американський лідер Джо Байден оголосив про ембарго на імпорт нафти та інших енергоносіїв з Москви. Водночас Великобританія повідомила, що припинить імпортувати російську нафту та нафтопродукти до кінця поточного року.

Багато аналітиків впевнені, що відмова від російської нафти обернеться катастрофою для світового ринку. В умовах дефіциту ціна на чорне золото може досягти нових рекордних значень. За найбожевільнішими прогнозами, котирування злетять цього року до $300 за барель або навіть вище.

Якщо такий сценарій реалізується, це може привести до значного стрибка інфляції, а отже, і до нових історичних максимумів золота, адже дорогоцінний метал вважається одним з кращих хедж-інструментів проти інфляції.

За оцінками Citigroup, протягом наступних 3 місяців номінальні ціни на золото повинні перевищити $2 125 і торгуватися в більш високому діапазоні до кінця 2022 року. Підтримку злиткам надаватимуть зростаючі інфляційні та геополітичні ризики.

Також є думка, що золото може показати й більш ефектне зростання. Якщо пакет санкцій проти Росії продовжить розширюватися, деякі аналітики не виключають, що вартість дорогоцінного металу наблизиться до $3 000 за унцію.

– Це цілком реально, – наголошує ринковий стратег Барт Мелек. – Останні події показали, що $600 млрд, якими володіє Росія, абсолютно марні, оскільки її центральний банк піддався санкціям. Єдине, що зараз здається життєздатним як центробанкам, так і приватним трейдерам, – це фізичне золото. Багато інвесторів поступово приходять до розуміння того, що, якщо їхні рахунки будуть заморожені, вони не зможуть отримати свої гроші. Однак у разі з фізичними матеріалами такого ризику немає.

Українська

Українська

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Română

Română