เทสลาสร้างความประทับใจ – หุ้นพุ่งสูง

ดัชนีของสหรัฐฯ Nasdaq และ S&P 500 ปิดตลาดวันพฤหัสบดีแบบเชิงบวก เนื่องจากที่มุมมองอนาคตของ Tesla ที่มีความคาดหวัง และการลดลงของยีลด์พันธบัตรจากระดับสูงสุดล่าสุด แม้ว่าจะมีรายได้ของบริษัทอื่นๆ ที่หลากหลาย แต่การปฏิบัติงานของ Tesla ที่แข็งแกร่งช่วยรักษาความหวังในตลาด Wall Street ไว้ได้

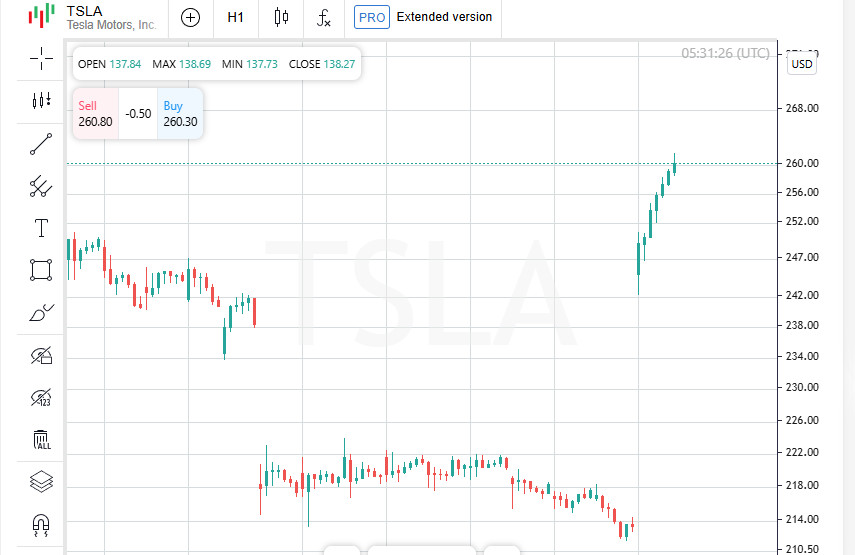

หุ้น Tesla พุ่งขึ้น 21.9% ส่งผลให้มูลค่าตลาดเพิ่มขึ้นกว่า $140 พันล้าน สาเหตุของการพุ่งครั้งนี้มาจากผลประกอบการไตรมาสสามที่แข็งแกร่งและการคาดการณ์อนาคตที่ดีในปี 2024: Tesla คาดการณ์การเติบโตของยอดขายอยู่ที่ 20–30% ซึ่งได้สร้างแรงบันดาลใจให้นักลงทุนเพิ่มหุ้นในบริษัท

ภาคสินค้าอุปโภคบริโภคเดินตามรอยเทสลา

การเติบโตของ Tesla ยังช่วยสนับสนุนภาคส่วนที่เกี่ยวข้องอีกด้วย ภาคสินค้าฟุ่มเฟือย (.SPLRCD) เพิ่มขึ้น 3.24% "นี่เป็นช่วงเวลาสำคัญสำหรับ Tesla" ชาร์ลี ริปลีย์ นักกลยุทธ์การลงทุนอาวุโสที่ Allianz Investment Management แสดงความคิดเห็นถึงความสำเร็จของบริษัทที่สร้างแรงขับเคลื่อนให้กับภาคส่วนที่เกี่ยวข้อง

ความระมัดระวังในท่ามกลางแรงกดดันจากพันธบัตร

ดัชนี S&P ปิดท้ายวันด้วยการเพิ่มขึ้นในสัปดาห์นี้เป็นครั้งแรก ถึงแม้ความรู้สึกทั่วไปยังคงเป็นการระมัดระวัง ภาคส่วนส่วนใหญ่ใน S&P ปิดตลาดในแดนลบ แม้ยีลด์พันธบัตรจะลดลง แต่ยังคงสูง ซึ่งส่งผลให้เกิดแรงกดดันในตลาด ยีลด์พันธบัตร 10 ปีลดลงเหลือ 4.20% จาก 4.26% ในวันก่อนหน้าที่ดัชนีหลักทั้งสามของสหรัฐฯ ก็ตกลง

แม้การปฏิบัติงานของ Tesla และยีลด์พันธบัตรที่ลดลงจะสนับสนุนตลาด แต่ผู้ร่วมทุนยังคงมองอนาคตด้วยความระมัดระวัง

การปรับขึ้นดอกเบี้ยกำหนดทิศทางเดือนตุลาคม

บิล นอร์ธีย์ ผู้อำนวยการอาวุโสการลงทุนที่ U.S. Bank Wealth Management กล่าวว่า การปรับขึ้นดอกเบี้ยอย่างกระฉับกระเฉงได้มีอิทธิพลต่อการเปลี่ยนแปลงตลาดในเดือนตุลาคม "การเพิ่มขึ้นของยีลด์พันธบัตร 10 ปีที่เพิ่มขึ้นรุนแรงจากต่ำกว่า 4% ในระยะเวลาอันสั้นถึงระดับปัจจุบันนี้เกิดขึ้นอย่างรวดเร็ว" นอร์ธีย์ของิบาย ย้ำความสำคัญของตลาดพันธบัตรในการเปลี่ยนแปลงล่าสุด

IBM และ Honeywell ทำให้นักลงทุนผิดหวัง

บริษัทที่รายงานก่อนเปิดตลาด IBM และ Honeywell ต่างพลาดการคาดการณ์ หุ้นของ IBM ลดลง 6.17% หลังจากรายงานรายได้ไตรมาสสามที่อ่อนแอ ขณะที่ Honeywell ลดลง 5.10% หลังจากเสนอคาดการณ์ยอดขายที่น่าผิดหวัง เหตุการณ์เหล่านี้ได้เพิ่มแรงกดดันใน Dow Jones ซึ่งเป็นตัวแทนของบริษัทสีน้ำเงินในตลาดสหรัฐฯ

S&P 500 เพิ่มขึ้นเล็กน้อย, Nasdaq ยังคงยืนหยัด

ตลาดหุ้นปิดด้วยผลลัพธ์ที่หลากหลาย: ดัชนี Dow Jones Industrial Average (.DJI) ลดลง 140.59 จุด หรือ 0.33% ปิดที่ 42,374.36 ขณะที่ S&P 500 (.SPX) เพิ่มขึ้น 12.44 จุด (+0.21%) เพื่อปิดที่ 5,809.86 ดัชนีคอมโพสิต Nasdaq (.IXIC) ยังแสดงการเติบโตที่มั่นคง เพิ่มขึ้น 138.83 จุด (+0.76%) ไปถึง 18,415.49 การสนับสนุนจากหุ้นภาคเทคโนโลยีได้ช่วยให้ Nasdaq ยังคงยืนหยัดได้ แม้ผลลัพธ์ที่หลากหลายในภาคส่วนอื่น

ภาควัสดุและปัญหาของ Boeing

ภาควัสดุ (.SPLRCM) เผชิญกับแรงกดดัน ลดลง 1.42% สาเหตุหลักของการลดลงนี้คือ Newmont ที่ไม่ได้มาตรฐานรายได้ที่คาด เนื่องจากต้นทุนที่เพิ่มขึ้นและการผลิตลดลงใน Nevada

Boeing ก็ยังมีปัญหา หุ้นลดลง 1.18% หลังมีข่าวการประท้วงที่ยังคงดำเนินต่อไปในหนึ่งในโรงงานของบริษัท คนงานลงคะแนนเสียงคัดค้านข้อตกลงที่เสนอ ทำให้การประท้วงนี้ยาวนานเกินกว่า 5 สัปดาห์ เพิ่มความไม่แน่นอนในแผนการผลิตของ Boeing ในอนาคต

การปรับแก้ระหว่างการเพิ่มขึ้นของอัตราและความไม่แน่นอนของการเลือกตั้ง

หุ้นสหรัฐฯ ถอยจากระดับสูงสุดใหม่ในช่วงที่ผ่านมาขณะที่นักลงทุนประเมินคาดการณ์ของพวกเขาใหม่สำหรับการปรับดอกเบี้ยลดลงของ Federal Reserve ท่ามกลางยีลด์พันธบัตรที่เพิ่มขึ้น รายได้ของบริษัทที่หลากหลาย และความไม่แน่นอนเกี่ยวกับการเลือกตั้งสหรัฐฯ ที่จะมา

แม้การปรับแก้ เดนนิส ดิ๊กแห่ง Triple D Trading ยังคงมองในแง่ดี "เรื่องราวของเทคโนโลยียังคงเกี่ยวข้อง และเรื่องราวนี้ยังไม่จบ ผมยังเชื่อว่าการถอยกลับของภาคเทคโนโลยีเป็นโอกาสในการซื้อ" เขากล่าวถึงโอกาสสำหรับนักลงทุน

Southwest และ UPS เดินทางต่างเส้นทาง

ราคาหุ้นของ Southwest Airlines (LUV.N) ลดลง 5.56% หลังจากรายงานผลประกอบการของบริษัทและข่าวเรื่องการเจรจายุติข้อพิพาทกับกองทุน Elliott Investment Management แม้ว่าแนวโน้มในภาคสายการบินยังคงซบเซา แต่หุ้นของ UPS (UPS.N) กลับมีทิศทางตรงกันข้าม ราคาหุ้นของ UPS เพิ่มขึ้น 5.28% หลังจากรายงานผลประกอบการไตรมาสที่สามแสดงให้เห็นปริมาณที่เพิ่มขึ้นและการลดต้นทุน UPS ใช้ประโยชน์จากประสิทธิภาพการดำเนินงานและความต้องการที่เพิ่มขึ้นอย่างต่อเนื่อง

ฤดูกาลรายงานผลประกอบการ – ส่วนใหญ่เกินความคาดหมาย

จากข้อมูลของ LSEG บริษัทใน S&P 500 จำนวน 159 บริษัทที่รายงานผลการดำเนินงานรายไตรมาส 78.6% ที่ทำได้เกินความคาดหมายของนักวิเคราะห์ ซึ่งแสดงให้เห็นว่า แม้จะมีความกดดันจากอัตราดอกเบี้ยและความไม่แน่นอนทางการเมือง แต่ส่วนสำคัญของตลาดสหรัฐฯ ยังคงยืดหยุ่นและปรับตัวได้ดี

กิจกรรมทางเศรษฐกิจที่กำลังเพิ่มขึ้น

ในเดือนตุลาคม กิจกรรมธุรกิจในสหรัฐฯ ยังคงขยายตัว ข้อมูล PMI จาก S&P Global เผยการเติบโตที่ขับเคลื่อนโดยความต้องการที่แข็งแกร่ง พร้อมกับการลดลงอย่างไม่คาดคิดของการขอรับสวัสดิการว่างงานเหลือ 227,000 รายในสัปดาห์สิ้นสุดวันที่ 19 ตุลาคม ตัวชี้วัดเหล่านี้เป็นสัญญาณถึงพื้นฐานเศรษฐกิจที่แข็งแกร่งที่สนับสนุนตลาดแม้ว่าจะมีความผันผวนของหุ้น

สมดุลตลาดที่สนับสนุนการเติบโต

ในตลาดหลักทรัพย์นิวยอร์ก (NYSE) จำนวนหุ้นที่เพิ่มขึ้นมากกว่าหุ้นที่ลดลงในอัตราส่วน 1.25 ต่อ 1 นอกจากนี้ NYSE ยังบันทึกจุดสูงสุดใหม่ 137 จุดและจุดต่ำสุดใหม่ 49 จุด ซึ่งบ่งบอกถึงแนวโน้มตลาดเชิงบวกในช่วงท้าทายล่าสุด

จุดสูงสุดและจุดต่ำสุด: S&P 500 และ Nasdaq

ดัชนี S&P 500 บันทึกจุดสูงสุดใหม่ใน 52 สัปดาห์จำนวน 41 จุดและจุดต่ำสุดเพียง 3 จุด ในขณะที่ Nasdaq Composite บันทึกจุดสูงสุดใหม่ 76 จุดและจุดต่ำสุด 89 จุด แม้จะมีความผันผวน ปริมาณการซื้อขายรวมในตลาดหลักทรัพย์ในสหรัฐฯ ถึง 11.06 พันล้านหุ้น ต่ำกว่าเฉลี่ย 20 วันที่ 11.59 พันล้านเล็กน้อย ซึ่งแสดงถึงความสนใจในตลาดที่ยั่งยืนแม้จะมีลมเศรษฐกิจและการเมืองตรงข้าม

ตลาดโลกฟื้นตัวหลังจากขาดทุนสามวัน

หุ้นทั่วโลกปิดวันพฤหัสบดีด้วยการปรับตัวขึ้นท่ามกลางการซื้อขายที่ผันผวน กำไรบริษัทที่ดีและการลดลงของผลตอบแทนจากตราสารหนี้สหรัฐฯ ช่วยลดความกังวลของนักลงทุนเรื่องการเลือกตั้งสหรัฐฯ ที่จะถึงและการปรับลดอัตราดอกเบี้ยที่อาจเกิดขึ้น

ความเชื่อมั่นในยุโรปและผลประกอบการบริษัทใหญ่

ตลาดยุโรปยังฟื้นตัวเล็กน้อย โดยเพิ่มขึ้น 0.03% จากผลประกอบการที่ดีของ Renault, Unilever และ Hermes สนับสนุนด้วยแรงนี้ ดัชนีโลก MSCI (.MIWD00000PUS) เพิ่มขึ้น 0.2% โดยมาถึง 846.07 แสดงถึงความระวังอย่างระมัดระวังในหมู่นักลงทุนยุโรปและทั่วโลกที่ติดตามการพัฒนาทั้งสองฝั่งของแอตแลนติกอย่างใกล้ชิด

“หยุดพักหลังจากกระโดด”: ผู้เชี่ยวชาญมองตลาด

Michael Farr ประธานและ CEO ของ Farr, Miller & Washington noted กล่าวว่าเมื่อสามหรือสี่วันที่ผ่านมาเป็นการพักหายใจของตลาดโลกหลังจากการขับเคลื่อนอย่างเด่นชัด “แม้จะมีการลดลงล่าสุด ส่วนใหญ่แล้วดัชนียังคงอยู่ใกล้จุดสูงสุดเป็นประวัติการณ์” เขาชี้แนะ พร้อมว่าเศรษฐกิจยังคงมั่นคงและฤดูกาลรายงานผลประกอบการเป็นไปตามความคาดหมายของนักลงทุน

คาดการณ์การปรับลดอัตราดอกเบี้ยที่พอประมาณจาก Fed

เมื่อพูดถึงนโยบายที่กำลังจะมาของ Fed ฟาร์แสดงความระมัดระวัง กล่าวถึงว่า Fed อาจไม่ลดอัตราดอกเบี้ยอย่างเร็วหรือยิ่งใหญ่อย่างที่ตลาดอาจต้องการ ยังไงก็ตาม เขาเน้นว่าเศรษฐกิจโดยรวมกำลังดำเนินได้ดี และฤดูกาลผลประกอบการบริษัทกำลังแสดงการเติบโตที่มั่นคง ซึ่งเสริมสร้างความคาดหวังและความมั่นคงของตลาดในปัจจุบัน

อัตราดอกเบี้ยและความคาดหวัง: Fed อยู่ในความสนใจ

ตามข้อมูลล่าสุดจากเครื่องมือติดตาม Fed ของ CME Group ผู้ค้ามองเห็นโอกาสเกือบ 95% ของการปรับลดอัตราดอกเบี้ย 25 เบสิสจุด โดย Federal Reserve ในการประชุมเดือนพฤศจิกายน การลดลง 3.4 เบสิสจุดในผลตอบแทนจากพันธบัตรรัฐบาล 10 ปี โดยอยู่ที่ 4.208% หลังจากติดจุดสูงสุดที่ 4.26% เมื่อวันก่อนแสดงถึงความคาดหวังนี้ การฟื้นตัวของราคาพันธบัตรหลังจากถึงจุดสูงสุดในเดือนกรกฎาคมชี้ว่า ตลาดมีความระมัดระวังและมีความหวังในเกี่ยวกับการตัดสินใจที่กำลังจะมาของ Fed

การขาดดุลที่เพิ่มขึ้นและต้นทุนที่กดดันตลาด

Mark Malek หัวหน้าเจ้าหน้าที่การลงทุนแห่ง SiebertNXT กล่าวว่า สัญญาที่จะใช้จ่ายของผู้สมัครชิงตำแหน่งประธานาธิบดีสหรัฐฯ อาจขยายการขาดดุลงบประมาณอย่างจริงจัง การขาดดุลที่เพิ่มขึ้นหมายถึงการเพิ่มขึ้นในหนี้สินของประเทศ ซึ่งทำให้เกิดแรงกดดันเพิ่มเติมต่ออัตราผลตอบแทนพันธบัตร โดยเฉพาะอย่างยิ่งพันธบัตรรัฐบาลอายุ 10 ปี แผนการของผู้สมัครเหล่านี้อาจมีผลกระทบต่อหนี้ในตลาดระยะยาว ทำให้เกิดความเสี่ยงต่อพันธบัตรของรัฐบาล

ดอลลาร์ตอบสนองต่อข้อมูลตลาดแรงงาน

จากข้อมูลใหม่ที่แสดงถึงการลดลงอย่างไม่คาดคิดของการเสนอขอการว่างงานเหลือ 227,000 รายในสัปดาห์ที่ผ่านมา เงินดอลลาร์สหรัฐอ่อนตัวลง ซึ่งแสดงถึงตลาดแรงงานที่ยืดหยุ่น ข้อมูลเชิงลึกของตลาดแรงงานเหล่านี้ทำให้นักลงทุนคาดการณ์ว่าจะมีการลดอัตราดอกเบี้ยด้วยความเร็วที่ช้าลงโดยเฟด

การเปลี่ยนแปลงของสกุลเงิน: เยนและยูโรแข็งแกร่งขึ้น

เงินดอลลาร์สหรัฐสูญเสีย 0.6% เมื่อเทียบกับเงินเยนของญี่ปุ่น ขณะที่เคลื่อนไหวที่ระดับ 151.84 ในขณะที่ยูโรเพิ่มขึ้น 0.44% ไปจนถึง $1.0828 ปอนด์ของอังกฤษก็เพิ่มขึ้น 0.42% ไปจนถึง $1.29874 ดัชนีดอลลาร์ซึ่งติดตามค่าของดอลลาร์กับสกุลเงินสำคัญทั่วโลกเช่นเยนและยูโร ลดลง 0.4% ไปจบที่ 104.02 แสดงถึงการผ่อนคลายของสถานะดอลลาร์

เงินเฟ้อ ขาดดุล และภาระหนี้ของสหรัฐฯ

การรวมตัวกันของการขาดดุลงบประมาณที่เพิ่มขึ้น หนี้สินของประเทศที่สูงขึ้น และการอภิปรายทางการคลังที่กระฉับกระเฉงรอบๆ การเลือกตั้งประธานาธิบดี ยังคงสร้างสภาวะตลาด หนี้สินและคาดหวังเงินเฟ้อสร้างแรงกดดันต่อตลาดพันธบัตร ขณะที่การเปลี่ยนแปลงของสกุลเงินสะท้อนถึงความไม่แน่นอนที่เพิ่มขึ้นของนักลงทุนที่รอคอยขั้นตอนถัดไปของเฟด และตอบสนองของเศรษฐกิจทั่วโลกต่อนโยบายของสหรัฐฯ

ทองคำเพิ่มขึ้นจากความต้องการสินทรัพย์ที่ปลอดภัย

ราคาทองคำเข้าใกล้ระดับสูงสุดตลอดกาลเมื่อนักลงทุนมองหาสินทรัพย์ที่ปลอดภัยจากความตึงเครียดทางภูมิรัฐศาสตร์ที่เพิ่มขึ้นและการเลือกตั้งสหรัฐฯ ที่กำลังจะเกิดขึ้นในวันที่ 5 พฤศจิกายน ราคาทองคำสปอตขึ้นไป 0.69% อยู่ที่ $2,736.10 ต่อออนซ์ ขณะที่ฟิวเจอร์สทองคำของสหรัฐฯ ขึ้นไป 0.7% ถึง $2,748.9 ต่อออนซ์ การพุ่งขึ้นนี้ชี้ให้เห็นว่าทองคำยังคงเป็นสินทรัพย์ที่นิยมโดยเฉพาะในยามที่มีความไม่แน่นอน

ราคาน้ำมันถูกกดดันจากความขัดแย้งในตะวันออกกลาง

ราคาน้ำมันลดลงประมาณ 1% ในช่วงการซื้อขายที่มีความผันผวน เพราะข่าวเจรจาเรื่องการหยุดยิงในกาซาระหว่างสหรัฐฯ และอิสราเอลเกิดความไม่แน่นอนต่อตลาดพลังงาน ฟิวเจอร์สน้ำมันเบรนท์ลดลง 0.8% ถึง $74.38 ต่อบาร์เรล ขณะที่เวสต์เท็กซัสอินเตอร์มีเดียทลดลง 0.8% ถึง $70.19 ต่อบาร์เรล การพัฒนาทางการเมืองในภูมิภาคยังคงเป็นปัจจัยสำคัญสำหรับราคาน้ำมัน

ความผันผวนของตลาด: ความแกว่งชั่วคราวและมุมมองระยะยาว

"เหตุการณ์ทางการเมืองและความเสี่ยงทางภูมิรัฐศาสตร์ รวมทั้งการเลือกตั้ง โดยปกติแล้วจะเพิ่มความผันผวนของตลาดในระยะสั้น" Michael Farr ประธาน Farr, Miller & Washington กล่าว "แต่ผลกระทบต่อราคาหุ้นในระยะยาวมักจะจำกัด" Farr เน้นถึงแม้จะเกิดความปั่นป่วนเมื่อเร็วนี้ ตลาดยังคงมีความยืดหยุ่น และความผันผวนที่เกิดจากเหตุการณ์ระยะสั้นไม่เสมอไปที่จะส่งผลกระทบอย่างสำคัญต่อสถานะเชิงกลยุทธ์ของนักลงทุน

ไทย

ไทย

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română