Dow Jones กลับมานำ: สถิติสูงใหม่ ความต้องการผู้บริโภคเพิ่มขึ้น

ค่าเฉลี่ยอุตสาหกรรมดาวโจนส์แตะสถิติสูงใหม่อีกครั้ง โดยปิดตลาดวันพฤหัสบดีที่ระดับสูงสุดเป็นครั้งที่สี่ในห้าช่วงการซื้อขายที่ผ่านมา สาเหตุของการเพิ่มขึ้นนี้เกิดจากผลการขายปลีกในสหรัฐฯ ที่ออกมาสูงกว่าที่คาดการณ์ไว้อย่างมาก ซึ่งบ่งชี้ถึงความต้องการของผู้บริโภคที่ยั่งยืน

แนวโน้มที่สงบเสงี่ยมบนวอลล์สตรีท

ดัชนีสำคัญอื่นๆ ของวอลล์สตรีทรักษาสถานะค่อนข้างคงที่ ดัชนี S&P 500 ลดลงเล็กน้อยโดยบันทึกการสูญเสียเล็กน้อย ในขณะที่ Nasdaq Composite เพิ่มขึ้นเล็กน้อย

TSMC สร้างความประหลาดใจให้กับตลาด: รายได้เติบโตจากความต้องการ AI

ปัจจัยหนึ่งที่ช่วยสร้างความรู้สึกบวกในตลาดคือ Taiwan Semiconductor Manufacturing Co (TSMC) ผู้ผลิตชิปตามสัญญารายใหญ่ที่สุดในโลก บริษัทมีผลกำไรเกินกว่าที่นักวิเคราะห์คาดการณ์ไว้ และประกาศโอกาสของรายได้ที่เพิ่มขึ้นในไตรมาสที่สี่เนื่องจากความต้องการชิปที่ใช้ในเทคโนโลยีปัญญาประดิษฐ์ที่แข็งแกร่ง

หุ้น TSMC ที่ซื้อขายในตลาดหลักทรัพย์สหรัฐฯ พุ่งขึ้น 9.8% บริษัทลูกค้าและผู้นำ AI Nvidia ก็มีการเพิ่มขึ้นเช่นกัน โดยเพิ่มขึ้น 0.9%

ภาคชิปมีแนวโน้มเพิ่มขึ้น

ความรู้สึกเชิงบวกแผ่ขยายไปยังบริษัทเซมิคอนดักเตอร์อื่นๆ โดยดัชนี Philadelphia SE Semiconductor เพิ่มขึ้น 1% ที่แสดงถึงการสนับสนุนในตลาดกว้าง

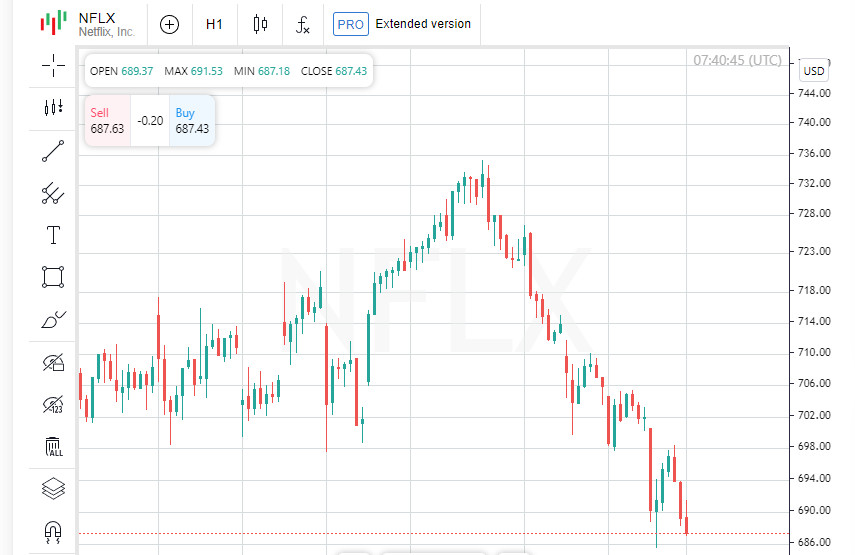

Netflix มอบความพึงพอใจให้กับนักลงทุนด้วยจำนวนผู้ใช้ที่เพิ่มขึ้นอย่างน่าประทับใจ

ยักษ์ใหญ่ในธุรกิจสตรีมมิ่ง Netflix ก็ร่วมในแนวโน้มนี้ หุ้นของบริษัทที่จดทะเบียนในแฟรงก์เฟิร์ตพุ่งขึ้น 4.5% ในการซื้อขายช่วงเริ่มต้นของวันศุกร์ หลังจากการเติบโตของผู้ใช้อย่างแข็งแกร่ง โดยบริษัทมีผู้ใช้ใหม่เพิ่มขึ้น 5.1 ล้านรายในไตรมาสที่สาม เกินความคาดหมายไป 1 ล้าน

Netflix กล่าวว่าคาดว่าจะเห็นการเติบโตของผู้ใช้อย่างต่อเนื่องก่อนฤดูเทศกาล เมื่อผู้ชมจะสามารถเพลิดเพลินไปกับภาคต่อของซีรีย์เกาหลียอดนิยม "The Squid Game" อีกครั้ง

หุ้นเพิ่มขึ้นจากข่าวเศรษฐกิจบวก

หุ้นเพิ่มขึ้น 3% ในการซื้อขายหลังจากเวลาทำการในวันพฤหัสบดี แม้ว่าจะลดลง 2% เล็กน้อยในช่วงหลักก็ตาม โดยปิดที่ $687.65 การเคลื่อนไหวนี้เป็นปฏิกิริยาต่อข้อมูลเชิงบวกที่กระตุ้นคาดการณ์ของนักลงทุนต่อการเติบโตเพิ่มเติม

เศรษฐกิจสหรัฐยังคงน่าพอใจ

สถิติใหม่จากสหรัฐยืนยันถึงการพัฒนาที่ยั่งยืนของเศรษฐกิจที่ใหญ่ที่สุดในโลก ยอดขายปลีกเพิ่มขึ้น 0.4% ในเดือนกันยายน ซึ่งสูงกว่าที่คาดการณ์ไว้เล็กน้อย นอกจากนี้ จำนวนผู้ขอรับสวัสดิการว่างงานลดลงอย่างไม่คาดคิด ซึ่งก็เพิ่มความเชื่อมั่นในเสถียรภาพของตลาดแรงงานอีกด้วย

อย่างไรก็ตาม แม้ว่าข้อมูลเศรษฐกิจจะดีขึ้น คาดการณ์การลดดอกเบี้ย 25 โครงสร้างจุดพื้นฐานในที่ประชุมเฟดครั้งต่อไปยังคงไม่เปลี่ยนแปลง — 89.4% ตามข้อมูลของ FedWatch CME

ความรู้สึกเชิงบวกในตลาดหุ้น

การเริ่มต้นการรายงานไตรมาสที่สามยังเพิ่มความเชื่อมั่นอีกด้วย ข้อมูลเศรษฐกิจที่แข็งแรงและแนวโน้มการผ่อนคลายจากเฟดช่วยให้ดาวและ S&P 500 ยังคงไต่ขึ้นสู่ระดับสูงสุดเป็นประวัติการณ์ S&P 500 โดยเฉพาะกำลังเข้าใกล้ขอบเขตจิตวิทยาสำคัญที่ 6,000 จุด

ตลาดแสดงแนวโน้มผสมผสาน

ดัชนี S&P 500 ปิดวันเล็กน้อยที่ลบ 1 จุด หรือ 0.02% มาถึง 5841.47 ในขณะที่ Nasdaq Composite เพิ่มขึ้น 6.53 จุด หรือ 0.04% ปิดการประชุมที่ 18373.61 ค่าเฉลี่ยอุตสาหกรรมดาวโจนส์แสดงการเพิ่มขึ้นอย่างมั่นคงขึ้น — ขึ้นไป 161.35 จุด หรือ 0.37% ปิดวันที่ 43239.05

เศรษฐกิจเอาชนะความกังวลการถดถอย

Josh Jamner, นักวิเคราะห์กลยุทธ์การลงทุนที่ ClearBridge Investments ชี้ว่าสถิติทางเศรษฐกิจในปัจจุบันเปลี่ยนมุมมองของนักลงทุน ข้อมูลที่เข้มแข็งทำให้ความกังวลเกี่ยวกับการถดถอยลดลง นำไปสู่การปรับปรุงคาดการณ์สำหรับการเติบโตทางเศรษฐกิจและกำไรของบริษัทเพิ่มเติม

นักลงทุนที่จุดแยก: บริษัทไหนจะนำตลาดขึ้น?

หลังจากหลายเดือนของการเติบโตในบริษัทขนาดใหญ่ นักลงทุนยังคงมองหาภาคส่วนและบริษัทที่น่าสนใจสำหรับการเติบโตต่อไป แม้ตลาดจะมีการปรับปรุงโดยรวม แต่การเลือกเวลาที่เหมาะสมและทิศทางในการลงทุนยังคงเป็นความท้าทาย

"ตลาดยังคงเพิ่มขึ้น แต่เพิ่มขึ้นไม่มากเท่าที่คาดหวัง" Josh Jamner จาก ClearBridge Investments กล่าว

หุ้นเล็กถูกบีบ

ดัชนี Russell 2000 สูญเสีย 0.3% ในขณะที่ S&P Small Cap 600 ลดลง 0.2% สิ่งนี้เกิดขึ้นหลังจากวันที่ทั้งสองดัชนีทำสถิติสูงสุดในเกือบสามปี ซึ่งชี้ให้เห็นถึงความอ่อนแอในหุ้นขนาดเล็กที่อาจบ่งบอกถึงบรรยากาศของนักลงทุนที่ระมัดระวังมากขึ้น

ภาคส่วน S&P 500 สูญเสียพื้นที่

ส่วนใหญ่ของภาคส่วนในดัชนี S&P 500 แสดงให้เห็นถึงแรงกระตุ้นเชิงลบ ภาคส่วนที่อ่อนไหวต่ออัตราดอกเบี้ยเช่นสาธารณูปโภคและอสังหาริมทรัพย์ถูกกระทบหนักโดยลดลง 0.9% และ 0.7% ตามลำดับ ผลตอบแทนของพันธบัตรรัฐบาลสหรัฐฯ ที่สูงขึ้นกำลังกดดันบริษัทที่มีหนี้สูง ทำให้หุ้นของพวกเขาได้รับผลกระทบ

ผลตอบแทนพันธบัตรเพิ่มขึ้นขณะที่ดัชนีหุ้นแข็งแกร่งขึ้น

ในช่วงหลายวันที่ผ่านมาได้มีการเคลื่อนไหวที่ไม่ปกติ ดัชนีหุ้นของสหรัฐฯ เพิ่มขึ้นพร้อมกับผลตอบแทนของพันธบัตรรัฐบาล วันที่พฤหัสบดี อัตราผลตอบแทนอายุ 10 ปี เพิ่มขึ้น 7.5 จุด เป็น 4.091% สิ่งนี้อาจบ่งบอกถึงความคาดหวังของเงินเฟ้อที่แข็งแกร่งขึ้นและเงื่อนไขการเงินที่เข้มงวดขึ้น

รายงานของผู้นำ: ใครอยู่บนอันดับสูงสุด?

Travelers Companies และ Blackstone Group มีกำไรที่แข็งแกร่งที่ 9% และ 6.3% ตามลำดับหลังจากการประกาศรายงานผลประกอบการไตรมาสที่สาม บริษัททั้งสองใหญ่เกินคาดสำหรับกำไร กระตุ้นความสนใจในหุ้นของพวกเขา

ธนาคารแข็งแกร่งขึ้น

ดัชนีธนาคาร S&P เพิ่มกำไรขึ้นอีก โดยเพิ่ม 0.1% เพื่อบรรลุการเพิ่มขึ้นต่อเนื่องเป็นวันที่ห้า ซึ่งเป็นสถิติที่ดีที่สุดตั้งแต่เดือนสิงหาคมและเป็นหนึ่งในไม่กี่การเพิ่มขึ้นยาวนานตั้งแต่เดือนเมษายน ธนาคารระดับภูมิภาคขนาดใหญ่รายงานผลลัพธ์ไตรมาสที่สาม ช่วยเสริมสร้างความเชื่อมั่นของนักลงทุนในภาคธนาคาร

ด้วยรายงานผลประกอบการที่ดีของบริษัทและผลตอบแทนพันธบัตรที่สูงขึ้น นักลงทุนยังคงจับตาดูตลาดอย่างใกล้ชิดเพื่อดูว่ามีภาคส่วนและบริษัทใดที่จะมีการเติบโตในเดือนที่จะมาถึง

การเงิน: ผลประกอบการต่างกัน

M&T Bank และ Synovus Financial มีการเพิ่มขึ้นที่แข็งแกร่งกว่า 5% อย่างไรก็ตาม ไม่ใช่ทุกธนาคารที่จะตามกันมา โดย Truist Financial ลดลง 3.5% และ Huntington Bancshares ลดลง 2.6% ภาพรวมที่หลากหลายนี้ชี้ให้เห็นถึงการจัดการที่แตกต่างกันของสถาบันการเงินกับสภาพตลาดปัจจุบัน

ภาวะถดถอยของภาคสุขภาพ

นอกภาคการเงิน Elevance Health ซึ่งเป็นบริษัทประกันสุขภาพชั้นนำ ลดลง 10.6% ซึ่งเป็นการลดลงรายวันที่ใหญ่ที่สุดของบริษัทตั้งแต่เดือนมีนาคม 2020 เมื่อโลกกำลังต่อสู้กับการระบาดใหญ่ การลดลงนี้เกิดขึ้นหลังจากที่บริษัทปรับลดคาดการณ์กำไรทั้งปี ทำให้นักลงทุนกังวล

ปริมาณการซื้อขาย: กิจกรรมชะลอตัว

ปริมาณการซื้อขายบนตลาดหุ้นสหรัฐฯ รวมทั้งหมด 11.34 พันล้านหุ้น ต่ำกว่าค่าเฉลี่ย 12.08 พันล้านในช่วง 20 วันทำการซื้อขายที่ผ่านมา สิ่งนี้อาจบ่งบอกว่านักลงทุนกำลังมีความระมัดระวังมากขึ้นขณะที่พวกเขาวิเคราะห์รายงานไตรมาสที่กำลังจะมาและรอข้อมูลเศรษฐกิจเพิ่มเติม

ตลาดหยุดชะงัก: Dow สูงขึ้น แต่ดัชนีอื่นอยู่ภายใต้แรงกดดัน

ขณะที่ดัชนีเฉลี่ยอุตสาหกรรมดาวโจนส์จบสิ้นวันพฤหัสบดีที่จุดสูงสุดเป็นประวัติการณ์ แต่ว่าดัชนี S&P 500 และ Nasdaq จบการซื้อขายโดยการเปลี่ยนแปลงเล็กน้อย สูญเสียบางส่วนของกำไรประจำวัน นักลงทุนได้ย่อยผลงานไตรมาสที่หลากหลายและข้อมูลเศรษฐกิจที่ดีที่ทำให้เกิดความรู้สึกตลาดที่ผสมผสาน

ทองคำที่สูงขึ้นเป็นประวัติการณ์: ทรัพย์สินปลอดภัยที่อยู่ในจุดสนใจ

ท่ามกลางความไม่แน่นอนที่เพิ่มขึ้นเกี่ยวกับการเลือกตั้งสหรัฐฯ ที่กำลังจะมาถึง ทองคำ ซึ่งเป็นทรัพย์สินปลอดภัยแบบดั้งเดิม พุ่งสูงถึงระดับสูงสุดเป็นประวัติการณ์ นักลงทุนพากันพุ่งเข้าไปหาทรัพย์สินปลอดภัย ส่งเสริมตำแหน่งของทองคำในตลาด

เทคโนโลยีและชิพเป็นผู้นำ

กลุ่มเทคโนโลยี และโดยเฉพาะอย่างยิ่งบริษัทที่เกี่ยวกับชิป ได้ทำผลงานที่ดีกว่าที่นักวิเคราะห์คาดหวังไว้ Taiwan Semiconductor Manufacturing (TSMC) รายงานผลกำไรที่มั่นคงและพยากรณ์ว่ารายได้ในไตรมาสที่สี่จะสูงขึ้นอย่างมาก ทำให้ความกังวลเรื่องการชะลอตัวของความต้องการชิปหมดลง

TSMC นำตลาดสูงขึ้น: เซมิคอนดักเตอร์กลับมาอีกครั้ง

TSMC เป็นผู้มีบทบาทสำคัญในตลาดช่วงนี้ด้วยภาพรวมเชิงบวกที่สร้างความมั่นใจให้กับนักลงทุนที่กังวลเกี่ยวกับการชะลอตัวของอุตสาหกรรมเซมิคอนดักเตอร์ คาดการณ์ถึงการล้นตลาดจากการเติบโตของ AI นั้นไม่เป็นจริงจากคำสั่งซื้อของบริษัท "TSMC ยังคงแสดงถึงความต้องการที่แข็งแกร่ง ซึ่งกำลังเพิ่มกำลังให้กับทั้งอุตสาหกรรม" Michael Green หัวหน้านักกลยุทธ์ที่ Simplify Asset Management กล่าว

เซมิคอนดักเตอร์เป็นผู้นำดัชนีใหญ่

Green ยังกล่าวเพิ่มเติมว่าผู้นำในหมวดเซมิคอนดักเตอร์ที่มีขนาดใหญ่นี้จะเป็นแรงกระตุ้นให้กับดัชนีหลัก นอกจากนี้ การตอบสนองเชิงบวกต่อข้อมูลยอดขายปลีกยังสนับสนุนตลาดสหรัฐฯ อีกด้วย

ตลาดลดระดับเล็กน้อย แต่ไม่ถอย

ดัชนี S&P 500 ปิดตลาดด้วยการลดลงเล็กน้อย ในขณะที่ Nasdaq สามารถจบวันด้วยผลกำไรเล็กน้อย ทั้งนี้มียอดขายปลีกที่แข็งแกร่งและการเรียกร้องว่างงานที่ต่ำไม่สามารถขับเคลื่อนการเก็งกำไรตามที่นักลงทุนคาดหมายได้

หุ้นเติบโตล้ำหน้า หุ้นธนาคารระดับภูมิภาคทำได้ดี

หุ้นเติบโตยังคงทำได้ดีกว่าหุ้นมูลค่า โดยธนาคารระดับภูมิภาคเป็นผู้นำ เมื่อมีการรายงานผลประกอบการที่ดีของผู้เล่นอย่าง M&T Bank และ KeyCorp ที่ก่อให้เกิดแรงผลักดันในภาคส่วนนี้

ตลาดยุโรปใกล้ทำสถิติสูงสุด

ตลาดหุ้นยุโรปก็เพิ่มขึ้นเช่นกัน โดยปิดตลาดใกล้เคียงกับระดับสูงสุดตลอดกาลหลังจากที่ธนาคารกลางยุโรป (ECB) ลดอัตราดอกเบี้ยลง 25 เบสิสพอยต์ตามที่คาดหมายไว้ อย่างไรก็ตาม ECB ไม่ได้ให้ทิศทางชัดเจนว่าจะดำเนินการอย่างไรต่อไป

ECB เปลี่ยนโฟกัสจากเงินเฟ้อไปสนับสนุนเศรษฐกิจ

การลดอัตราดอกเบี้ยครั้งที่สามของ ECB ในปีนี้สะท้อนให้เห็นถึงการเปลี่ยนแปลงลำดับความสำคัญ: จากการต่อสู้กับเงินเฟ้อไปสู่การสนับสนุนเศรษฐกิจของสหภาพยุโรปที่อ่อนแอ ซึ่งเพิ่มคาดการณ์ในเรื่องการดำเนินการในอนาคตของผู้กำกับดูแล

ตลาดทั่วโลก: การเติบโตและการปรับแก้ปานกลาง

ดัชนีหุ้น MSCI ซึ่งสะท้อนตลาดหุ้นทั่วโลก เพิ่มขึ้น 0.02% หรือ 0.21 จุด ไปที่ 852.43 ตลาดหุ้นยุโรปก็จบวันที่ดี: ดัชนี STOXX 600 เพิ่มขึ้น 0.83% และ FTSEurofirst 300 เพิ่มขึ้น 17.82 จุด หรือ 0.87% ขณะเดียวกัน ตลาดเกิดใหม่แสดงผลลัพธ์ที่ไม่น่าสดใส: ดัชนี MSCI Emerging Markets ลดลง 0.78% สูญเสีย 8.88 จุด และตกลงไปที่ 1,135.16

ผลตอบแทนจากพันธบัตรรัฐบาลสหรัฐฯ ยังคงเพิ่มขึ้น

ผลตอบแทนจากพันธบัตรรัฐบาลเพิ่มขึ้นหลังจากข้อมูลที่ยืนยันฟันด์เมนทัลส์ที่แข็งแกร่งของเศรษฐกิจสหรัฐฯ ให้พื้นที่แก่ธนาคารกลางในการดำเนินการอย่างระมัดระวังมากขึ้นในเรื่องอัตราดอกเบี้ย ผลตอบแทนพันธบัตรอายุ 10 ปีเพิ่มขึ้น 8.2 เบสิสพอยต์ เป็น 4.098% จาก 4.016% ในวันก่อนหน้า

พันธบัตรอายุ 30 ปียังเพิ่มผลตอบแทนขึ้น 9.8 เบสิสพอยต์ เป็น 4.3972% ขณะที่พันธบัตรอายุ 2 ปี ซึ่งตอบสนองอย่างมากต่อการคาดการณ์อัตราดอกเบี้ย เพิ่มขึ้น 4.8 เบสิสพอยต์ เป็น 3.983%

ดอลลาร์พุ่งสูงสุด: ผลกระทบจากยอดขายปลีกที่แข็งแรง

ดอลลาร์สหรัฐฯ เข้มแข็งขึ้น สูงสุดในรอบ 11 สัปดาห์ ท่ามกลางข้อมูลยอดขายปลีกที่สูงกว่าที่นักวิเคราะห์คาดหวัง ซึ่งเพิ่มความมั่นใจของนักลงทุนในเสถียรภาพของเศรษฐกิจสหรัฐฯ ดัชนีดอลลาร์ที่ติดตามดอลลาร์เมื่อเทียบกับคู่แข่งหลัก เพิ่มขึ้น 0.24% เป็น 103.79 ในทางกลับกัน ยูโรลดลง 0.3% เป็น $1.0828

ดอลลาร์ยังคงเข้มแข็งเมื่อเยนมีแรงกดดัน

ดอลลาร์สหรัฐฯ เพิ่มขึ้น 0.41% เมื่อเทียบกับเยนญี่ปุ่น อยู่ที่ 150.23 สะท้อนถึงความมั่นใจของนักลงทุนในเสถียรภาพของเศรษฐกิจสหรัฐฯ และความคาดหวังที่สูงขึ้นสำหรับนโยบายในอนาคตของธนาคารกลางสหรัฐฯ

น้ำมัน: กำไรปานกลางจากการเมืองระหว่างประเทศและข้อมูลเศรษฐกิจ

ราคาน้ำมันดิบขยับขึ้นเล็กน้อย สะท้อนถึงสภาวะตลาดที่ยากลำบาก เนื่องจากนักลงทุนต้องรับมือกับความเสี่ยงทางภูมิศาสตร์การเมืองที่เกี่ยวข้องกับความขัดแย้งในตะวันออกกลาง และข้อมูลที่แสดงถึงการลดลงของปริมาณน้ำมันดิบในสหรัฐฯ โดยราคาน้ำมันดิบสหรัฐฯ เพิ่มขึ้น 0.40% มาอยู่ที่ 70.67 ดอลลาร์ต่อบาร์เรล ขณะที่น้ำมันดิบ Brent เพิ่มขึ้น 0.31% ปิดตลาดที่ 74.45 ดอลลาร์ต่อบาร์เรล

ทองคำทำสถิติสูงสุดใหม่: ความไม่แน่นอนกระตุ้นความต้องการ

ราคาทองคำยังคงทำสถิติใหม่เพิ่มขึ้นอีก 0.7% มาอยู่ที่ 2,691.97 ดอลลาร์ต่อออนซ์ การเติบโตนี้เชื่อมโยงกับการคาดการณ์ถึงความเป็นไปได้ในการลดอัตราดอกเบี้ยโดย Federal Reserve รวมถึงความไม่แน่นอนที่เพิ่มขึ้นเกี่ยวกับการเลือกตั้งประธานาธิบดีสหรัฐฯ ที่กำลังจะมาถึง นักลงทุนมองว่าทองคำเป็นสินทรัพย์ที่ปลอดภัยในช่วงความวุ่นวายของโลก

ไทย

ไทย

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română