Los inversores se han dado cuenta de repente de que la economía estadounidense se encuentra en una situación muy difícil. Y todo esto ocurre mientras las tasas de interés de la Fed se mantienen en sus niveles más altos desde el inicio del siglo y la dinámica positiva de las principales empresas de la economía local se estanca.

La publicación el jueves de los datos de una serie de indicadores manufactureros, así como del empleo en el sector real de la economía nacional, en medio de un repunte de las solicitudes de subsidio de desempleo en la última semana de julio, que subieron a 249.000 frente a las 235.000 de una semana antes y una previsión de 236.000, hizo que los participantes en el mercado empezaran aparentemente a tomar nota de los problemas generalizados en Estados Unidos. Estas noticias se unieron a los débiles informes corporativos de algunas de las mayores empresas y al hecho de que la Reserva Federal no se va a apresurar a recortar aún las tasas de interés.

Todo ello se convirtió en el motivo de la nueva caída de los tres principales índices bursátiles estadounidenses, que ya han arrastrado a las bolsas europeas y asiáticas.

¿Continuará la caída correctiva de los índices bursátiles?

Creo que es una posibilidad si los datos del mercado laboral estadounidense que se publican hoy muestran más puestos de trabajo de los previstos que la economía de EE.UU. ganó el mes pasado.

Así, la previsión de consenso es de 176.000 nuevos puestos de trabajo en julio, frente a los 206.000 del mes anterior. Se trata de un marcado descenso con respecto a la línea media de 200.000, que refleja el impulso positivo de la economía.

¿Por qué podrían seguir cayendo los mercados de renta variable si las NFP muestran un mayor número de nuevos empleos?

La razón principal sería la valoración que hace la Reserva Federal de estas cifras. Así lo percibe la Reserva Federal. Si el crecimiento de los nuevos empleos en el mercado laboral se mantiene en torno a los 200.000, indica una elevada tasa de demanda de bienes y servicios y, por tanto, un estímulo a la inflación. Y aquí el regulador, por mucho que quiera estimular la economía, tropieza con un muro aún insuperable, el modelo monetario con una tasa de inflación programada del 2%, que sigue estando en el 3%. Esto significa que ante el deterioro de la situación en el sector real de la economía, y parece que no sólo en el sector real sino también en el sector servicios, habrá cada vez más problemas de producción. Y la culpa de esto, por supuesto, la tendrá las elevadas tasas de interés de Estados Unidos, que se sitúan en el 5,50%.

Y aquí, como he señalado antes, la Fed, que está intentando sentarse en dos sillas: no bajar las tasas debido a la alta inflación y a los problemas económicos que requieren bajarlas como estímulo, tendrá que tomar una decisión política, bajar las tasas, lo que en el actual modelo monetario y situación político-económica del país amenaza con grandes problemas.

En este sentido, cabe esperar (suponiendo que todos los factores actuales sigan influyendo) una caída del índice de mercado amplio S&P 500 hasta los 5200,00 puntos. También puede continuar la caída de los rendimientos de los trejeris ante la oleada de compras por parte de los inversores debido a las poco claras perspectivas de bajada de las tasas de la Fed. En este caso, también existe la posibilidad de que el índice del dólar ICE suba hasta los 105,00 puntos.

Pero a pesar de las actuales noticias negativas, creo que es probable que la corrección sea de corta duración. El deseo de cambiar dólares no garantizados por activos reales, acciones de empresas, seguirá siendo elevado, lo que acabará provocando una nueva oleada de sus compras y la reanudación del crecimiento de los índices bursátiles. De hecho, es probable que la corrección actual no sea tan profunda.

En cuanto a la situación en el mercado de divisas, sigo considerando relevantes las compras del yen japonés frente a las principales divisas.

Pronóstico del día:

CAD/JPY

El par se mantiene en una tendencia bajista a corto plazo en la oleada de la divergencia prospectiva de los niveles de las tasas de interés en Canadá y Japón. En esta oleada, la caída del par por debajo del nivel de 107,00 podría llevarlo a la marca de 106,00.

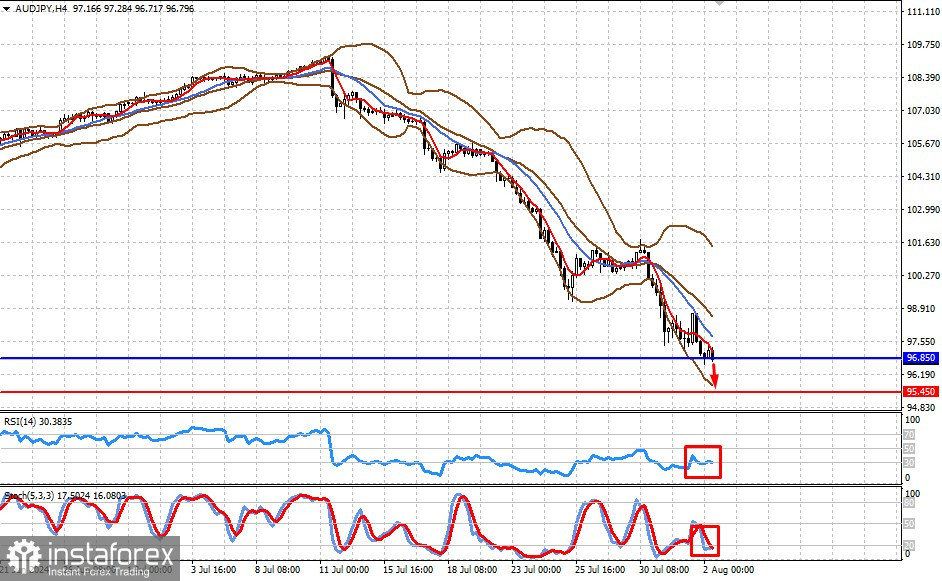

AUD/JPY

El par está probando el nivel 96.85. Una caída por debajo de este nivel en medio del fortalecimiento del yen debido a la subida de las tasas de interés por parte del Banco Central Japonés podría llevar al par a 95,45.

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română