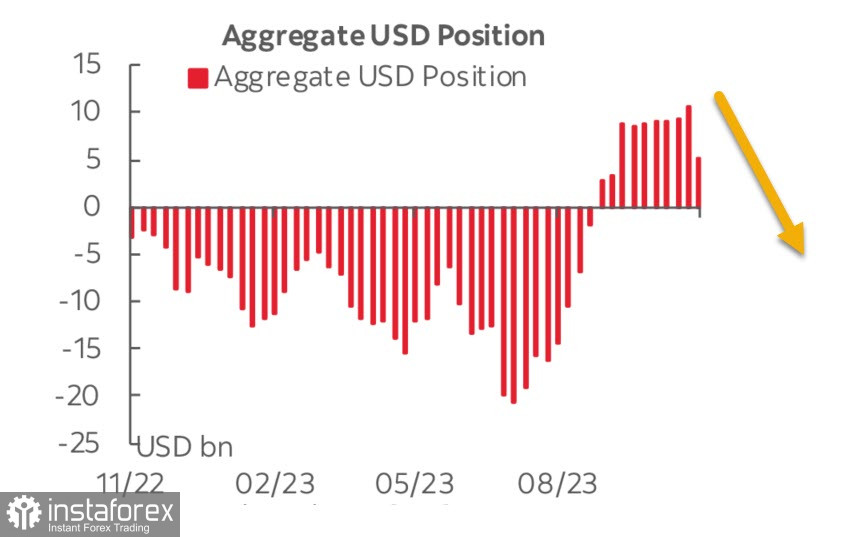

El informe de la CFTC publicado el lunes mostró una fuerte disminución en la posición neta larga en USD. El cambio semanal fue de -5,422 mil millones, y la predisposición alcista se redujo a 5,126 mil millones.

Los rendimientos globales están cambiando dentro de rangos estrechos y sin una dinámica pronunciada. Las expectativas reducidas para la tasa de interés de la Reserva Federal han llevado a un flujo adicional de moneda hacia los mercados de valores, sosteniendo el apetito de riesgo, lo que ejerce presión sobre el dólar. Sin embargo, es poco probable que esta tendencia se desarrolle más, ya que las previsiones de crecimiento económico mundial siguen siendo negativas.

El miércoles se publicarán datos revisados del PIB de EE. UU. para el tercer trimestre, junto con datos de gastos de consumo personal de octubre, que mostrarán la resistencia de la demanda del consumidor. El informe puede impulsar la actividad en los mercados.

El dólar estadounidense está previsiblemente bajo presión, pero en gran medida, el factor correctivo de las previsiones de tasas de interés de la Fed ya se ha jugado, y se esperan nuevos puntos de referencia.

NZD/USD

El Banco de la Reserva de Nueva Zelanda (RBNZ) celebró su reunión sobre política monetaria. Se esperaba que la tasa se mantuviera en 5,5 %, a pesar de los nuevos datos surgidos después de la reunión de octubre, que indican el estado de la economía de Nueva Zelanda.

En particular, el PIB del segundo trimestre resultó ser significativamente más alto de lo esperado, lo que es una señal positiva para la estabilidad de la moneda nacional. La inflación negociable en el tercer trimestre estuvo por debajo de las expectativas, una parte volátil de la inflación general, pero aun así un factor positivo.

Los datos intermedios para octubre mostraron una desaceleración en el crecimiento de los precios, lo que permitió ajustar las previsiones para el tercer trimestre de 0,9 % a 0,6 %. En general, la situación no obliga al RBNZ a tomar ninguna medida. Las previsiones con respecto a la política de la Fed se han estabilizado, los rendimientos de los bonos tanto en EE. UU. como en Nueva Zelanda han estado operando de lado durante la última semana. Si la reunión del RBNZ termina sin sorpresas, para las cuales no hay prerrequisitos, no se espera un movimiento fuerte en NZD/USD.

En cuanto a las tendencias a largo plazo, vale la pena destacar la esperada disminución de los impuestos sobre los ingresos personales a partir del 1 de julio de 2024. Se espera que conduzca a un aumento de los ingresos reales, en particular, a un aumento del 1,7 % en los salarios promedio, impulsando el consumo y el PIB, apoyando finalmente la inflación. En consecuencia, el RBNZ debe hacer la mayor parte del trabajo para contener la inflación antes de julio, brindando algunas bases para esperar mayor firmeza y respaldo al kiwi.

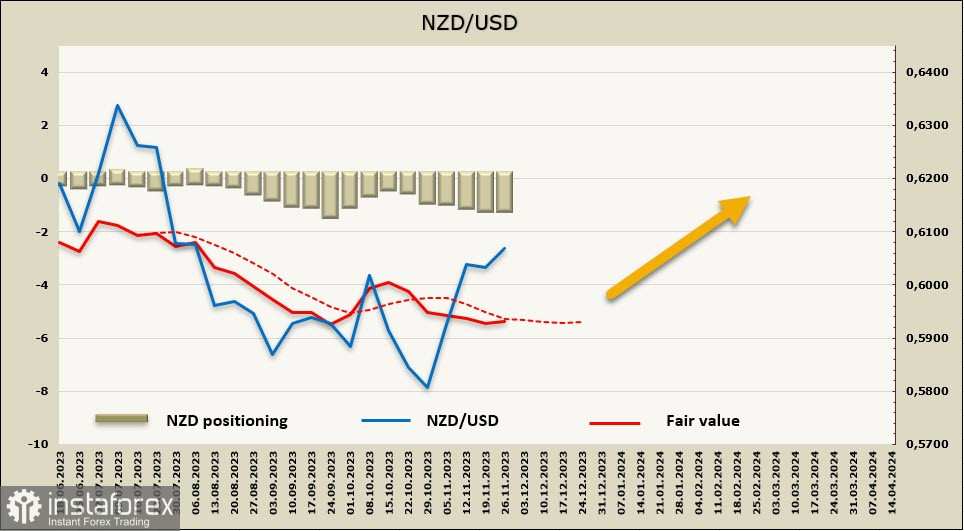

El interés especulativo en NZD apenas ha cambiado, con una posición neta corta de -1,019 mil millones, y el precio no ha mostrado una dinámica clara.

En el último mes, el NZD se ha fortalecido frente al dólar estadounidense, pero aún no ha superado el canal bajista. Esperamos que los operadores intenten llegar a la resistencia en 0,6210/30 (límite superior del canal), pero las posibilidades de un avance y un giro al alza siguen siendo bajas. El soporte más cercano está en 0,6050, seguido por el centro del canal en 0,5060/70. Es improbable que el par supere estos límites a corto plazo.

AUD/USD

En Australia, se presume que la inflación ha alcanzado su punto máximo y está comenzando a disminuir, aunque la velocidad de desaceleración del crecimiento de precios hacia el rango objetivo no es alta. La previsión para las futuras acciones del Banco de la Reserva de Australia sugiere otro aumento de tasas desde el 4,35 % actual hasta el 4,60 % en febrero, con la expectativa de que esta tasa se mantenga hasta finales de 2024, momento en el cual comenzará una disminución.

Basándonos en estas previsiones, podemos entender cómo cambiarán los diferenciales de rendimiento. La previsión para la tasa de la Fed sugiere que no habrá más aumentos y se espera que comience una reducción de tasas en junio de 2024. En consecuencia, hasta junio, el diferencial favorecerá al dólar, luego comenzará a estrecharse y para noviembre, los rendimientos se nivelarán. Este escenario no implica movimientos significativos en ninguna dirección, y la dinámica real de AUD/USD reflejará en gran medida las perspectivas económicas y los rendimientos reales, ajustados a la inflación.

Dado que la inflación en EE. UU. se está desacelerando más rápido que en Australia y se espera que se alcance el objetivo más pronto, el aussie no tiene fundamentos sólidos para fortalecerse frente al dólar estadounidense, excepto por el posible aumento en los precios de las materias primas. Teniendo en cuenta que las previsiones económicas globales sugieren una desaceleración, no esperamos un fuerte aumento en la demanda de materias primas que pueda dar al aussie una ventaja adicional.

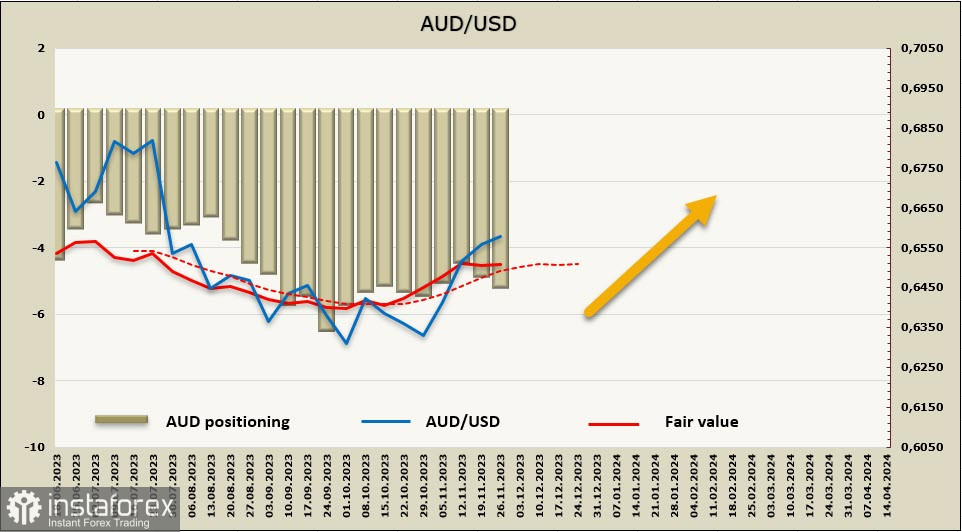

Según lo indicado en el informe de la CFTC, el dólar australiano resultó ser la única moneda G10 para la cual empeoró la posición general: la posición neta corta en AUD aumentó en 495 millones durante la semana de informe a -5,112 mil millones. El precio aún está por encima del promedio a largo plazo, pero la dinámica se ha vuelto negativa.

El AUD/USD sigue subiendo, y puede seguir aumentando, pero el movimiento al alza podría terminar en cualquier momento. La zona de 0,6690/6710, marcada como objetivo en la revisión anterior, no se ha alcanzado y todavía es relevante, pero la probabilidad de un aumento más fuerte está en duda. Espere intentos de alcanzar 0,6690/6710; sin embargo, es improbable un avance de esta área. Un escenario más probable es la consolidación seguida de un retroceso. El soporte más cercano está en 0,6525, seguido por 0,6450/60. Es probable que las operaciones continúen dentro de los límites especificados.

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română