El par de divisas GBP/USD también corrigió hacia la línea de promedio móvil el miércoles, pero no logró superarla. Por lo tanto, la tendencia correctiva al alza todavía está intacta para la libra esterlina. Sin embargo, también esperamos una nueva caída para la libra. La corrección ha tomado una forma convincente y ahora es probable que se reanude la principal caída del par, lo que parece mucho más lógico y justificado que el aumento de la moneda británica. Desafortunadamente, para la libra, nada cambia en los planes fundamentales y macroeconómicos. No hay señales nuevas del Banco de Inglaterra de que esté listo para aumentar nuevamente la tasa clave. Recordemos que el BoE aumentó la tasa 14 veces seguidas, pero la dejó sin cambios en las dos últimas reuniones. Así, informa claramente al mercado que el ciclo de endurecimiento ha terminado.

Lo más probable es que el Banco de Inglaterra haya adoptado la misma posición que el BCE. Es decir, en caso de una "situación con la inflación", el regulador puede decidir otro endurecimiento, pero por ahora, esa opción es improbable. La situación con la inflación se ha considerado desde hace mucho tiempo, ya que inicialmente fue mucho más alta que en Estados Unidos o la Unión Europea. Actualmente, está en 6,7 %, y tenemos serias dudas de que se reduzca a 5 % para fin de año, como espera Andrew Bailey. Incluso si esto sucede, ¿cómo caerá el Índice de Precios al Consumidor el próximo año? En la Unión Europea, la inflación es del 2,9 %, por lo que es realista hablar de reducirla al 2 % en los próximos 12-18 meses. En el caso del Reino Unido, estamos hablando de una inflación que es el doble, y ni siquiera ha alcanzado ese nivel para hablar de ello en serio.

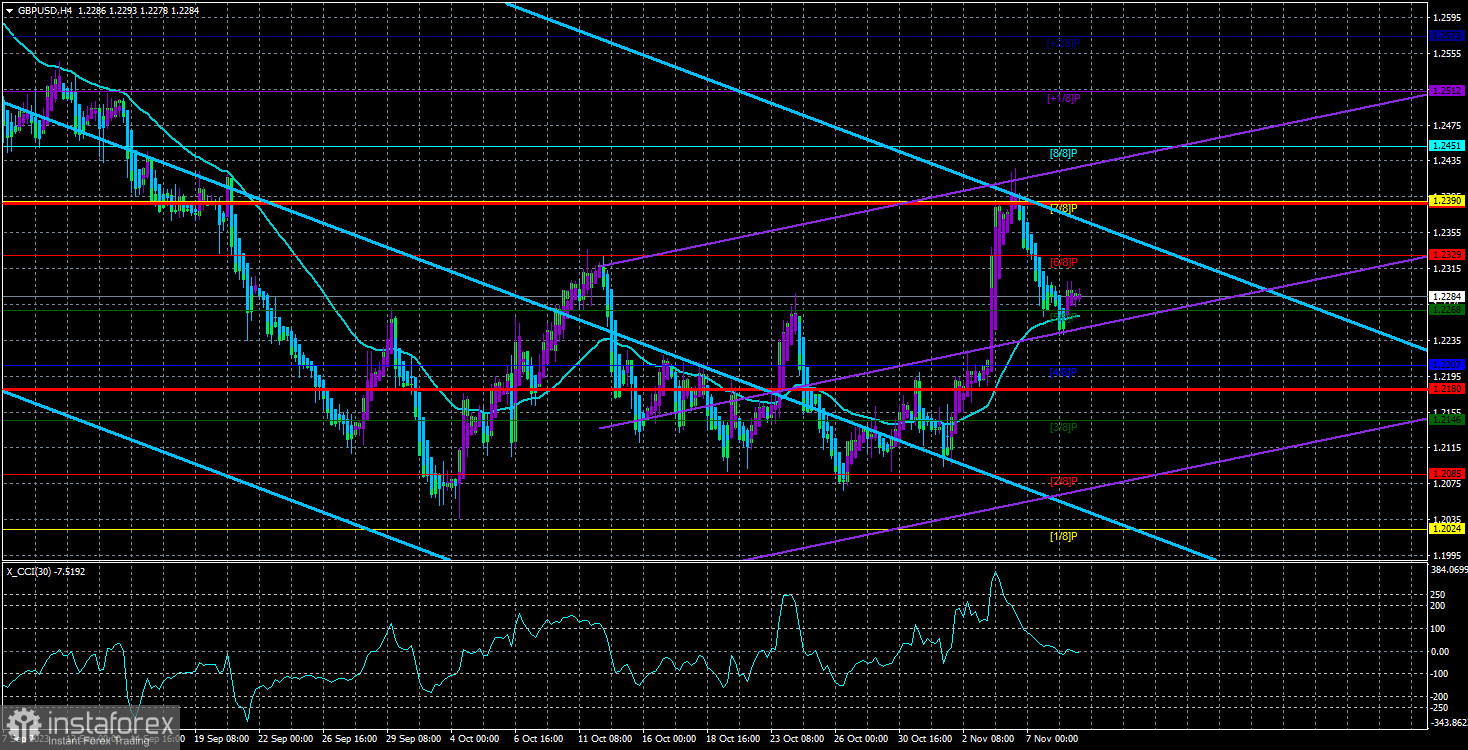

En el marco de tiempo de 24 horas, el par GBP/USD ingresó en la nube de Ichimoku y puede intentar seguir moviéndose hacia arriba. Pero todo el movimiento actual hacia el norte es una corrección, por lo que debe terminar más temprano que tarde.

El Banco de Inglaterra podría comenzar a reducir la tasa el próximo año. A pesar de que las tasas de inflación y crecimiento salarial en el Reino Unido están fuera de escala, circulan rumores de que en 2024, el BoE comenzará a reducir la tasa clave. El mercado admite que el próximo año la política monetaria podría suavizarse en un 0,3-0,5 %. Por supuesto, si estamos hablando de una reducción de tasas para finales del próximo año, cuando la inflación ya pueda estar en niveles aceptables, entonces está bien y no hay pregunta para el BoE. Sin embargo, la economía británica podría empezar a reaccionar de manera más negativa a una política monetaria estricta. Hasta ahora, la economía ha estado en equilibrio al borde de tasas de crecimiento negativas, pero el "cuento" no puede durar para siempre. En cualquier caso, hablar de una posible reducción de tasas en medio del lenguaje cada vez más duro de los representantes de la Reserva Federal no añade optimismo a los compradores de libras.

Así, incluso este factor es más probable que apoye al dólar estadounidense que a la libra esterlina. En el futuro cercano, esperamos una nueva prueba de la línea de promedio móvil, que debería ser exitosa. En este caso, el par se dirigirá hacia sus mínimos mensuales, que se encuentran en el rango de 1,2035 a 1,2085. Después, es bastante posible esperar una continuación de la caída, ya que nuestra tendencia todavía es bajista, y dos indicadores de sobrecompra del CCI sugieren su preservación y reanudación. Naturalmente, la caída no será rápida y brusca. Lo más probable es que sigamos observando el retroceso sistemático de la libra.

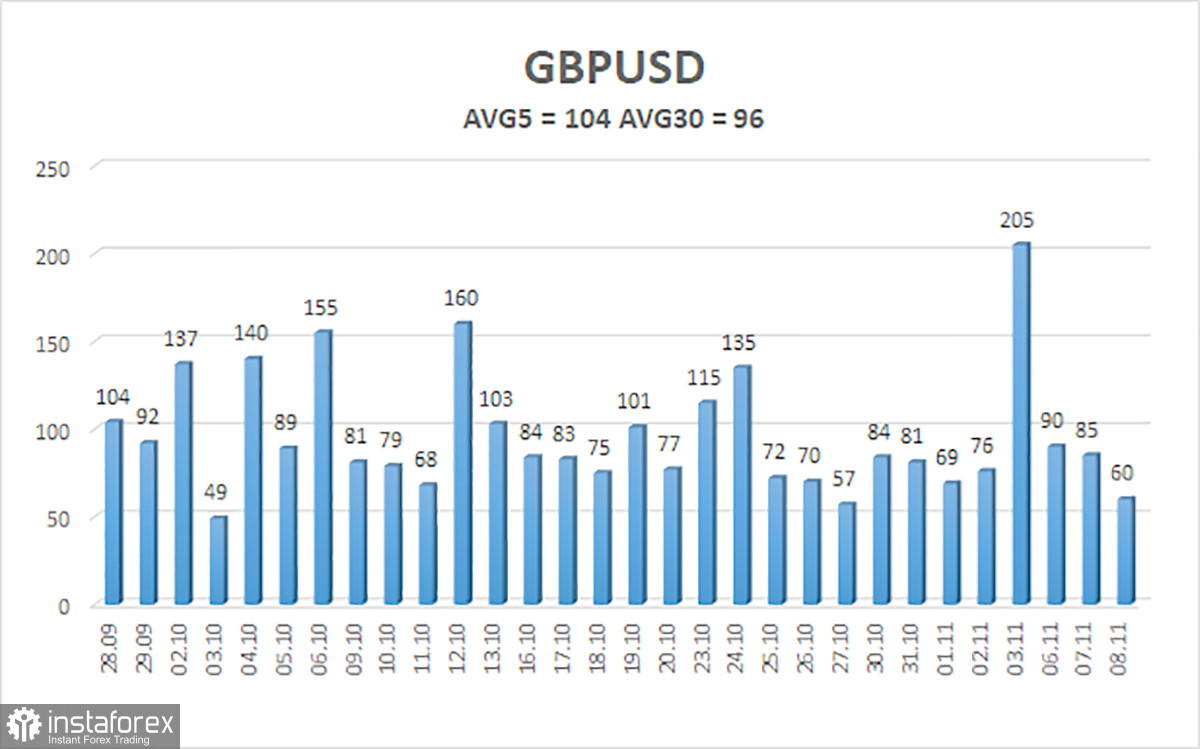

La volatilidad media del par GBP/USD para los últimos 5 días hábiles hasta el 9 de noviembre es de 104 puntos. Para el par de libra/dólar, este valor se considera "medio". Como resultado, el jueves 9 de noviembre, anticipamos un movimiento que se mantiene dentro del rango definido por los niveles 1,2180 y 1,2388. Un giro hacia abajo del indicador Heiken Ashi señala un nuevo intento de reanudar la tendencia a medio plazo.

Niveles de soporte más cercanos:

S1 – 1,2268

S2 – 1,2207

S3 – 1,2146

Niveles de resistencia más cercanos:

R1 – 1,2329

R2 – 1,2390

R3 – 1,2451

Recomendaciones para operar:

El par de divisas GBP/USD ha comenzado una nueva etapa del movimiento descendente, pero aún no ha superado el promedio móvil. Se pueden considerar posiciones cortas si el precio se consolida por debajo del promedio móvil, con objetivos en 1,2207 y 1,2171. Las posiciones largas serán relevantes al rebotar desde el promedio móvil, con objetivos en 1,2329 y 1,2381, pero en este momento, todo apunta hacia la reanudación de la tendencia bajista.

Explicaciones para las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, la tendencia es actualmente fuerte.

La línea de promedio móvil (configuración 20.0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operarse.

Los niveles de Murray son niveles objetivo para movimientos y correcciones. Los niveles de volatilidad (líneas rojas) son el probable canal de precio en el que el par pasará el próximo día, según los indicadores de volatilidad actuales.

El indicador CCI - su entrada en la zona de sobreventa (por debajo de -250) o sobrecompra (por encima de +250) indica que se aproxima una reversión de tendencia hacia la dirección opuesta.

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română