El par de divisas EUR/USD durante el martes continuó la corrección alcista que comenzó hace unos días y que hemos estado esperando durante un par de semanas. Creemos que el movimiento correctivo debería continuar en las circunstancias actuales, ya que la divisa europea lleva dos meses cayendo sin apenas corrección. Por lo tanto, independientemente del trasfondo fundamental y macroeconómico, apoyamos el crecimiento de la divisa europea. Naturalmente, sólo hablamos de corrección. Si el euro cayó 800 puntos durante los últimos 2 meses, entonces 400 puntos pueden ser considerados como un tamaño lógico de la corrección. Por el momento el par ha subido 170, por lo que la divisa euro aún tiene potencial de crecimiento.

Sin embargo, después de la finalización de la corrección, inevitablemente esperamos una nueva ronda de caída de la moneda europea. Además, hay muchas posibilidades de que la caída se reanude hoy o mañana. Para ello, debemos cambiar al marco temporal de 24 horas y ver que el precio está golpeando actualmente la línea crítica Kijun-sen, así como el nivel de Fibonacci 38,2% - 1,0609. Se trata de dos poderosas barreras que pueden frenar un mayor fortalecimiento de la divisa europea. Especialmente, como ya hemos dicho, la divisa europea todavía tiene pocos factores fundamentales de crecimiento.

Por lo tanto, podemos sacar la siguiente conclusión: la corrección puede continuar durante una o dos semanas más, pero es necesario superar el nivel de 1,0609; nadie se sorprenderá si la divisa europea vuelve a caer.

François Villeroy de Galo echa más leña al fuego.

Durante los tres últimos meses hemos sido testigos en repetidas ocasiones de cómo los representantes del comité monetario del BCE decían que ya no era oportuno subir la tasa de interés. Estas conversaciones comenzaron a mediados de verano, y unas 3 semanas después la moneda europea empezó a caer. ¿Coincidencia? Recordemos que en septiembre del año pasado el dólar empezó a caer, cuando la inflación en Estados Unidos empezó a ralentizarse, y el mercado ya entonces empezó a esperar el final del ciclo de endurecimiento monetario. Para ser más precisos, simplemente calculó de antemano todas las subidas de las tasas de la Fed, porque la moneda estadounidense había estado creciendo durante mucho tiempo antes de septiembre-2022.

Ahora hemos visto lo mismo para la divisa europea. En cuanto el mercado se dio cuenta de que no habrá más endurecimiento en la UE, empezó inmediatamente a deshacerse de la divisa europea. La tasa del BCE es del 4,5%, la de los fondos federales es del 5,5% y puede que suba una vez más. Este desequilibrio puede persistir durante mucho tiempo, ya que en la UE es obvio que la tasa debe mantenerse en este valor durante 2-3 años para que la inflación vuelva al 2%. Y no es ni mucho menos seguro que vuelva. En los Estados Unidos, la inflación es un poco más fácil, pero en los dos últimos meses se ha acelerado, por lo que puede ser necesario otro aumento y un largo mantenimiento en el valor máximo. Y como el desequilibrio entre las tasas se mantendrá durante mucho tiempo, el dólar puede tener ventaja sobre la divisa europea.

Por su parte, el Gobernador del Banco Central francés, Francois Villeroy de Galo, afirmó que en estos momentos no es necesaria una nueva subida de las tasas de interés oficiales. De Galo señaló que ahora se sigue de cerca la situación en Israel, que podría agitar los precios del petróleo, lo que haría subir la inflación. No obstante, dijo de Galo, por ahora las previsiones de inflación para 2025 se mantienen sin cambios. Creemos que el índice de precios al consumo volverá al 2% en 2025, afirma el responsable del Banco Central francés.

Podemos llegar a la conclusión de que el BCE intentará alcanzar el objetivo de inflación sin "sangrar mucho", sin llevar la economía a la recesión, que ya lleva cerca de un año con un crecimiento nulo del PIB. Ahora el euro sólo puede mostrar crecimiento en caso de debilitamiento del trasfondo fundamental en EE.UU.. Por ejemplo, en el caso de una información sobre la relajación de la política monetaria. Pero dadas las recientes declaraciones de los funcionarios del FOMC, nadie hablará de flexibilización en un futuro próximo.

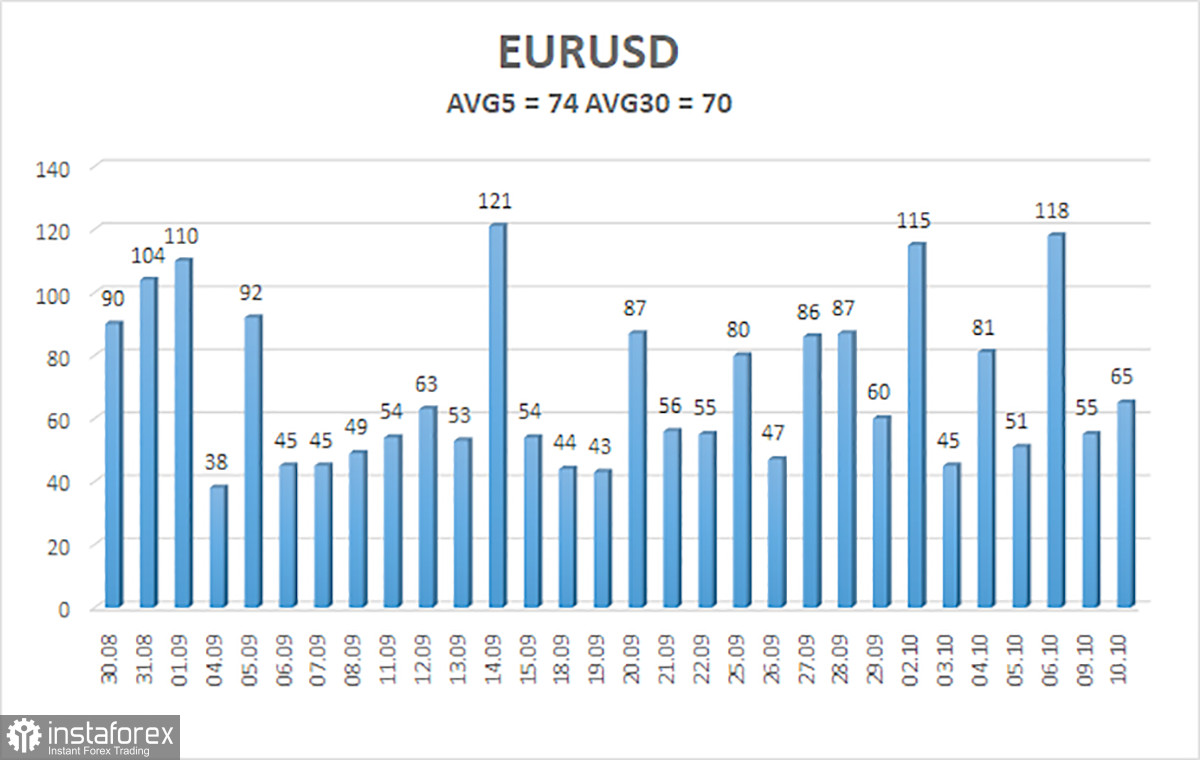

La volatilidad media del par EUR/USD en los últimos 5 días de negociación para el 11 de octubre es de 74 puntos y se caracteriza como "media". Por lo tanto, esperamos que el par se mueva entre los niveles de 1,0531 y 1,0679 el miércoles. Un retroceso a la baja del indicador Hiken Ashi indicaría una posible reanudación del movimiento bajista.

Niveles de soporte más cercanos:

S1 – 1,0498

S2 – 1,0376

S3 – 1,0254

Niveles de resistencia más cercanos:

R1 – 1,0620

R2 – 1,0742

R3 – 1,0864

Recomendaciones para operar:

El par EUR/USD continúa moviéndose al alza dentro de la corrección. Ahora podemos considerar nuevas posiciones cortas con objetivos en 1,0498 y 1,0376, si el precio se consolida de nuevo por debajo de la media móvil. Las posiciones largas se pueden considerar si el precio está por encima de la línea media móvil con objetivos en 1,0620 y 1,0679, pero no esperamos un fuerte crecimiento del euro.

Lectura recomendada:

Explicación de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, entonces la tendencia es fuerte ahora.

La línea de media móvil (configuración 20,0, suavizada) determina la tendencia a corto plazo y la dirección en la que se debe operar ahora.

Los niveles de Murray son niveles objetivo para movimientos y correcciones.

Los niveles de volatilidad (las líneas rojas) son el canal de precios probable, en el que el par pasará el día siguiente, basado en los indicadores de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o sobrecompra (por encima de +250) significa que se aproxima el cambio de tendencia hacia el lado opuesto. Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română