El par de divisas EUR/USD no mostró absolutamente ningún movimiento interesante durante el lunes. No hubo informes ni eventos importantes durante el día. Por supuesto, vimos un crecimiento microscópico, pero todo el mundo entiende que un movimiento de 30 puntos es sólo ruido del mercado, y es imposible sacar una conclusión sobre el cambio de tendencia. Por lo tanto, a pesar del crecimiento del euro el lunes, sigue estando por debajo de la línea media móvil. Ya hemos señalado que casi el único factor de crecimiento en este momento se puede considerar el indicador CCI entrando en la zona de sobreventa. Esta semana habrá muchas estadísticas importantes y algunos de los informes pueden crear presión sobre el dólar estadounidense. Por lo tanto, una corrección al alza es posible, pero no vemos un crecimiento a largo plazo del euro.

El problema del euro ahora es que no tiene un soporte fundamental durante mucho tiempo. El BCE puede subir la tasa unas cuantas veces más, pero es obvio para todos que este proceso está llegando a su fin, y la tasa final será mucho más baja que la tasa de los Fondos Federales. Desde principios de 2023, la divisa europea no ha tenido un respaldo del trasfondo fundamental, ya que la economía de la UE es más débil que la de EE.UU., y la tasa de los Fed Funds ha estado subiendo mucho más fuerte y más rápido que la tasa del BCE. Sin embargo, durante casi seis meses, el mercado ha mantenido al euro en posiciones altas sin ninguna razón para ello.

Teóricamente, este panorama puede observarse en el segundo semestre de 2023. Esto se debe a que el mercado no está obligado a operar únicamente según el trasfondo fundamental. La demanda del euro puede surgir también por otras razones. Por ejemplo, las grandes empresas pueden necesitar una gran cantidad de euros para llevar a cabo sus actividades operativas o para celebrar grandes contratos. Por lo tanto, nunca se puede estar seguro al 100% de nada en FOREX.

El ánimo del BCE empieza a debilitarse.

A finales de la semana pasada hablaron Christine Lagarde y Jerome Powell. Aunque el contenido informativo de estos eventos no fue muy alto, el mercado pudo entender lo principal: el BCE está empezando a mirar hacia una pausa, lo que automáticamente significa que el final del ciclo de endurecimiento está cerca. Si la tasa del BCE estuviera ahora por encima del 5%, sería lógico, pero la tasa del BCE es del 4,25%, lo que claramente no es suficiente para devolver la inflación al 2% en un futuro cercano. Sin embargo, Lagarde y sus colegas nunca han afirmado que el objetivo del regulador sea volver a situar la inflación al objetivo lo antes posible. La propia Lagarde ha afirmado en repetidas ocasiones que queda mucho camino por recorrer para combatir la elevada inflación, y que no debería esperarse una reducción al 2% antes de 2025.

El Banco Central Europeo teme llevar a la recesión a una economía que lleva varios trimestres al borde del crecimiento negativo. Y cuanto más suban las tasas, mayor será la probabilidad de un crecimiento negativo del PIB. Por lo tanto, está claro que el regulador europeo no va a sacrificar la economía en aras de la estabilidad de precios. Y esto también es lógico. La UE es una mancomunidad de 27 países, donde hay Estados con economías débiles, cuyos intereses también deben tenerse en cuenta. ¿Qué sentido tiene empujar a Grecia o Bulgaria a una nueva crisis económica, para que luego se impriman cientos de miles de millones de euros para estimular a estos países, alimentando así de nuevo la inflación?

Pues bien, el euro está perdiendo el apoyo de su principal motor de crecimiento. Si las tasas dejan de subir, el euro no tiene motivos para hacerlo. Puede que sólo aparezcan cuando la Fed empiece a insinuar el inicio de la flexibilización monetaria.

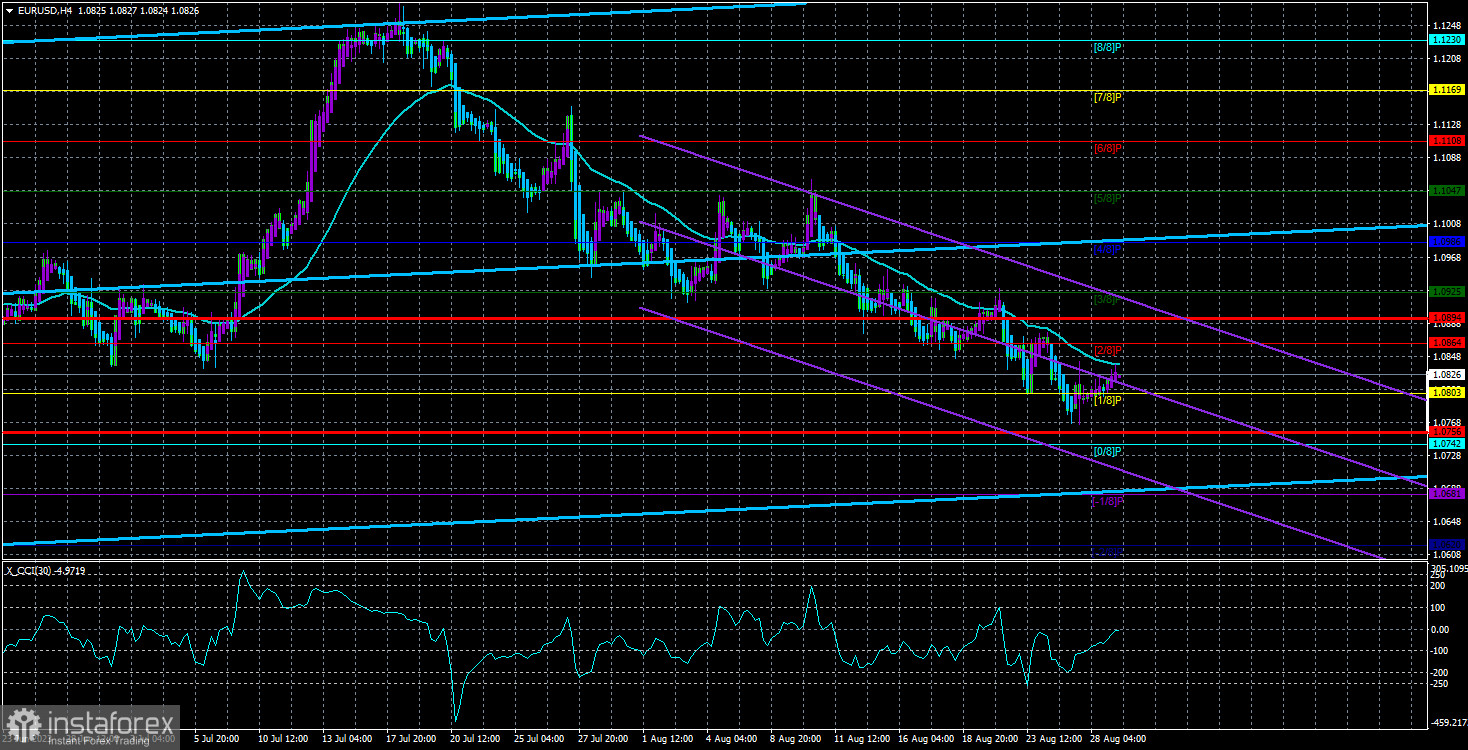

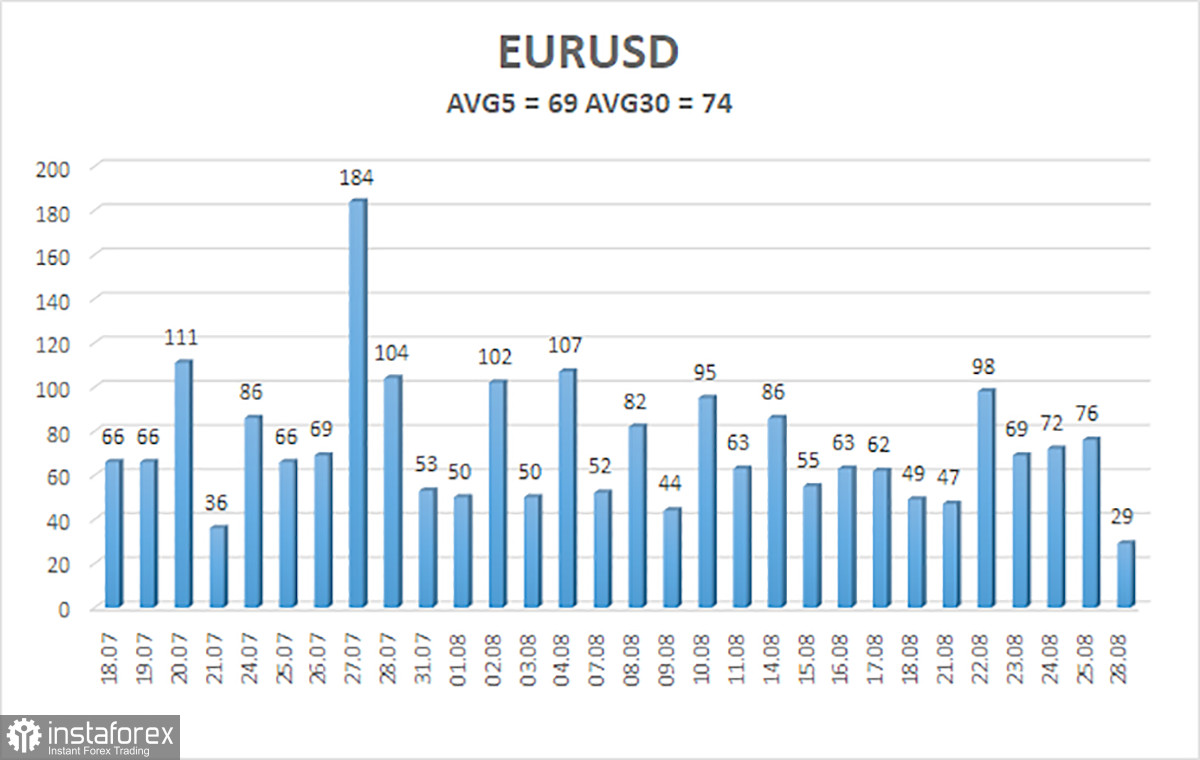

La volatilidad media del par euro/dólar en los últimos 5 días de negociación para el 29 de agosto es de 69 pips y se caracteriza como "media". Por lo tanto, esperamos que el par se mueva entre los niveles de 1,0756 y 1,0894 el martes. Una reversión a la baja del indicador Haiken Ashi indicará la reanudación del movimiento bajista.

Niveles de soporte más cercanos:

S1 – 1,0803

S2 – 1,0742

S3 – 1,0681

Niveles de resistencia más cercanos:

R1 – 1,0864

R2 – 1,0925

R3 – 1,0986

Recomendaciones para operar:

El par EUR/USD mantiene una tendencia bajista en este momento. Ahora deberíamos considerar nuevas posiciones cortas con los objetivos de 1,0756 y 1,0742 en caso de una reversión a la baja del indicador Haiken Ashi o rebote del precio desde el moving. Las posiciones largas pueden considerarse en caso de consolidación del precio por encima de la línea media móvil con objetivos en 1,0894 y 1,0925.

Recomendamos la lectura:

Análisis del par GBP/USD. El 29 de agosto. El Banco de Inglaterra cree que las tasas deben permanecer altas durante mucho tiempo.

Pronóstico del par EUR/USD y señales de trading para el 29 de agosto. Informe COT. Análisis detallado del movimiento y las operaciones del par.

Pronóstico del par GBP/USD y señales de trading para el 29 de agosto. Informe COT. Análisis detallado del movimiento y las operaciones del par.

Explicación de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia actual es fuerte.

La línea de media móvil (configuración 20,0, suavizada) determina la tendencia a corto plazo y la dirección en la que se debe operar ahora.

Los niveles de Murray son niveles objetivo para movimientos y correcciones.

Los niveles de volatilidad (las líneas rojas) son el canal de precios probable, en el que el par pasará el día siguiente, basado en los indicadores de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o sobrecompra (por encima de +250) significa que se aproxima el cambio de tendencia hacia el lado opuesto.

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română