La sorpresa agresiva de la reunión del FOMC, que concluyó el miércoles por la noche, fue que el gráfico de puntos mostró el punto mediano de finales de 2023 en un 5,6 %, 50 puntos básicos más alto que en marzo. El nuevo gráfico de puntos muestra que solo dos miembros actuales del FOMC no ven la necesidad de más incrementos de tasas este año. Nueve de los 18 miembros ven la necesidad de dos incrementos más, cuatro ven la necesidad de solo uno y tres ven la necesidad de tres o cuatro incrementos.

Además, el dólar se apreció debido a los comentarios del presidente de la Reserva Federal, Jerome Powell, durante la conferencia de prensa. Powell expresó la opinión de que "estamos hablando de subir las tasas en un par de años". Así, la Fed parece estar tratando de crear la impresión de que mantendrá las tasas en niveles más altos durante más tiempo de lo que espera el mercado. Además de ser una señal alcista para el dólar, otro objetivo parece ser reducir las expectativas inflacionarias.

Sin embargo, el mercado de futuros no creyó completamente a Powell, y el pronóstico actual de tasas sugiere otro incremento en julio, alcanzando un rango de 5,25 % a 5,50 %. La probabilidad de un segundo incremento en septiembre o noviembre se estima en solo un 12 %. En consecuencia, es poco probable que ocurra una reacción alcista pronunciada ante el resultado de la reunión, como se podría haber esperado.

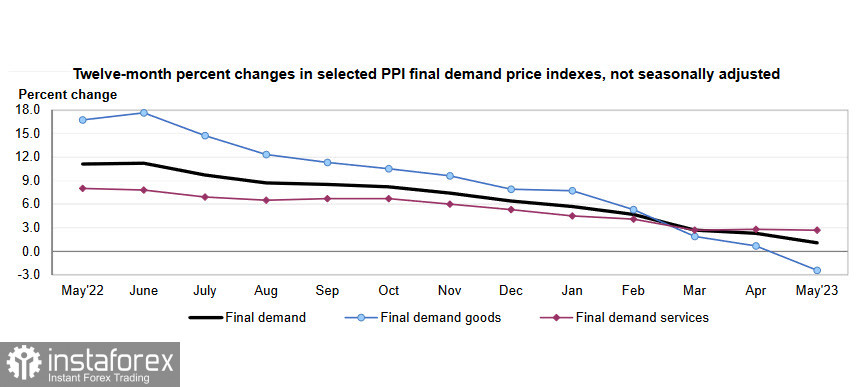

Los últimos datos sobre el índice de precios al productor de Estados Unidos indican que es probable que la inflación continúe disminuyendo. El índice general cayó un 0,3 % en mayo, y el índice central disminuyó de un 3,1 % interanual a un 2,8 % interanual.

La reunión del BCE transcurrió según lo esperado, con un incremento de tasas de 25 puntos básicos y el fin del Programa de Compra de Activos (APP) a partir de julio. Las proyecciones del personal se han revisado al alza tanto para la inflación subyacente como para la inflación general, con la nota importante de que la proyección para 2025 se sitúa en un 2,2 %, por encima del objetivo del BCE. Es más probable que el BCE siga incrementando las tasas y las proyecciones se vuelvan cada vez más hawkish, lo que brinda un apoyo innegable al euro a corto plazo.

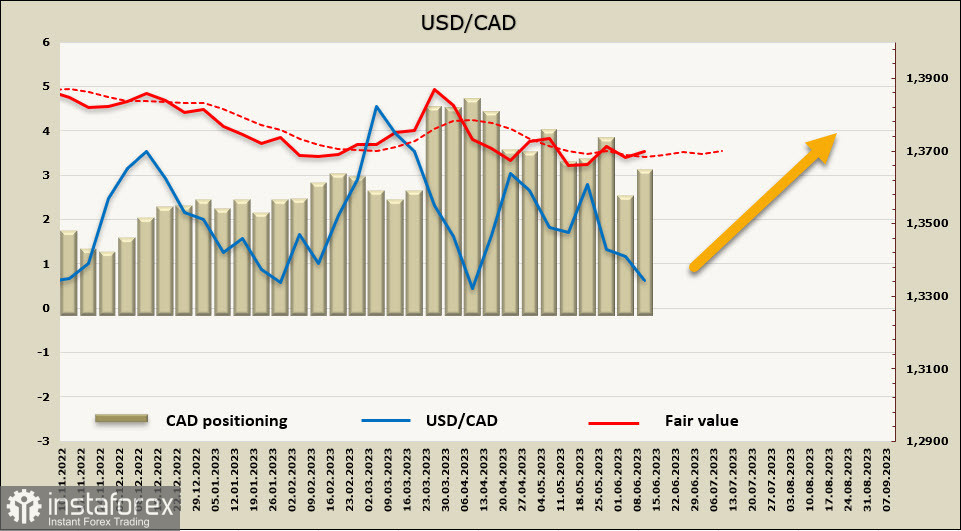

USD/CAD

El incremento de tasas del Banco de Canadá la semana pasada fue el principal impulsor del fortalecimiento del dólar canadiense. Esta decisión se basó en una demanda sostenida por parte de los consumidores y presiones inflacionarias persistentes.

Los datos del mercado laboral para mayo, más débiles de lo esperado, frenaron el avance del dólar canadiense, pero aún muestran indicadores de que el mercado laboral sigue ajustado y el crecimiento de los salarios se mantiene fuerte, lo cual no es consistente con los objetivos de inflación del Banco de Canadá. En consecuencia, la probabilidad de otro incremento de tasas en julio es bastante alta. Además, el mejor comercio exterior respalda un mayor fortalecimiento del CAD.

La posición corta neta en CAD aumentó en 660 millones durante la semana analizada, alcanzando los -2,86 mil millones, lo que indica una posición bajista estable. El precio calculado no muestra una dirección clara, pero está por encima del promedio a largo plazo con tendencia al alza.

Una semana antes, anticipamos una caída del dólar canadiense, y esta predicción se ha confirmado, ya que se ha alcanzado el objetivo de 1,3295/3305, y el movimiento a la baja se está intensificando. Dado que el precio calculado está girando al alza, asumimos que el escenario más probable será la formación de un soporte local cerca de los niveles actuales y un retorno al centro del rango lateral, con un objetivo de 1,3520/50. Un escenario menos probable es otro impulso a la baja y una ruptura del límite inferior del canal horizontal en 1,3225, seguido de un intento de salir del canal hacia abajo. Sin embargo, se necesitan fundamentos adicionales para que se desarrolle tal escenario. Si el dólar canadiense logra establecerse por debajo de 1,3225, el siguiente objetivo será 1,3060, pero es posible que se requiera algo de paciencia para una reversión al alza.

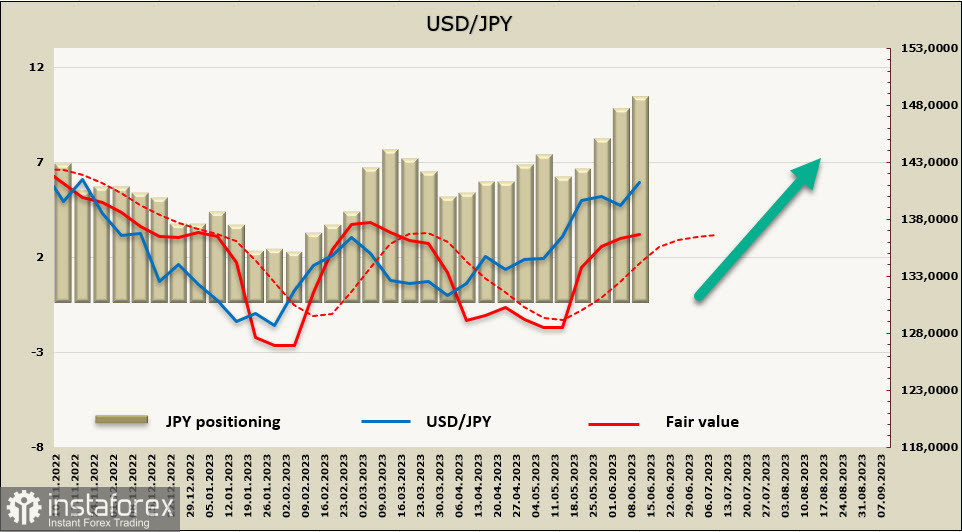

USD/JPY

El viernes por la mañana, el Banco de Japón anunciará los resultados de su última reunión de política monetaria. El consenso del mercado es que el liderazgo del banco votará de manera unánime para mantener la actual política ultraflexible. El gobernador del BoJ dejó claro que tiene una postura dovish y no ve necesidad de acciones apresuradas en cuanto al crecimiento de los precios al consumidor.

Además, el BOJ no siente ninguna presión que justifique una reconsideración de los parámetros de control de la curva de rendimiento. El mercado de bonos está funcionando notablemente mejor que hace seis meses.

Otro argumento en contra de los cambios en la política es que el BOJ no publicará un informe de pronóstico, lo que significa que los miembros del consejo no proporcionarán predicciones específicas para mejorar la inflación subyacente.

En cuanto a la depreciación actual del yen, se explica en gran parte por el rápido aumento de la demanda de acciones japonesas por parte de inversores globales, y cualquier medida de endurecimiento podría llevar a una corrección significativa en el mercado de valores.

La posición corta neta en el yen aumentó nuevamente durante la semana analizada, sumando 782 millones para llegar a -9,393 mil millones. El posicionamiento sigue siendo consistentemente bajista, y el precio calculado está por encima del promedio a largo plazo, con una dirección al alza.

Como se esperaba, USD/JPY está subiendo, ya que el par alcanzó el objetivo más cercano de 140,91 y se estableció un nuevo máximo local. Existe una alta probabilidad de un crecimiento sostenido. El próximo objetivo es el nivel técnico de 142,50. Alcanzar y mantenerse por encima del límite del canal podría contribuir a un mayor movimiento alcista.

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română