El par de divisas EUR/USD continuó con un movimiento alcista bastante débil el martes. Básicamente, la divisa europea comenzó a subir por la mañana, es decir, antes de la publicación del informe de inflación estadounidense más importante del día. Por lo tanto, podemos decir que desde el principio los operadores estaban dispuestos a comprar euros y vender dólares. Esto no es especialmente sorprendente, ya que el par sigue corrigiéndose tras un mes de caída. Incluso cuando el par estuvo subiendo durante unos meses, dijimos que deberían producirse correcciones, independientemente del sentimiento general del mercado. Por lo tanto, la divisa europea podría estar subiendo ahora simplemente por la necesidad técnica de corregirse.

Sin embargo, a medio plazo esperamos una nueva caída de la divisa europea, porque en las últimas semanas no han aparecido nuevos factores de crecimiento. Además, si nos fijamos en el marco temporal de 24 horas, parece que el par ha estado creciendo casi un año sin ninguna corrección significativa, lo que significa que es necesaria una corrección técnica en las perspectivas a largo plazo. Así pues, en el contexto de las próximas semanas es más probable una subida, y en el contexto de los próximos meses es más probable una caída. Cabe recordar que la Fed está cerca del final de su ciclo de endurecimiento monetario, pero el BCE también está cerca de este punto. Por consiguiente, ambos bancos centrales se encuentran más o menos en la misma posición. Resulta que ni el dólar ni el euro tienen ventaja sobre la base del "factor de la tasa". Si este es el caso, entonces el factor técnico puede salir ganando.

En el marco temporal de 24 horas, el par sigue por debajo de la nube Ishimoku y ayer puso a prueba la línea Senkou Span B (que es la más fuerte de las cinco líneas indicadoras) por abajo. Si se supera, podría reanudarse la tendencia alcista en el marco temporal diario. Si rebota, la caída podría comenzar mucho antes de las semanas mencionadas.

Volviendo a los temas urgentes...

El informe más importante del día fue, por supuesto, el informe de inflación de EE.UU.. Se esperaba que el índice de precios al consumo bajara al 4,1-4,3%, pero en realidad cayó al 4%. Por tanto, el objetivo del 2% no está lejos y cuanto más rápida y fuerte sea la disminución de la inflación, más probable será que finalice el ciclo de endurecimiento monetario de la Reserva Federal y comience el de flexibilización. Para el dólar estadounidense, tanto lo primero como lo segundo son negativos, pero como hemos dicho, la relación de tasas con el BCE es más o menos la misma para 2023. El hecho es que pocos creen ahora mismo en una subida prolongada de las tasas del BCE. El mercado cree que deberíamos esperar dos subidas más del 0,25%, que ya se han calculado hace tiempo. En consecuencia, no importa si la inflación en EE.UU. cae rápida o lentamente, si la inflación en la UE cae rápida o lentamente, las tasas de los bancos centrales ya no se ven muy afectadas por ello. Todo porque la FedReserve ya está cerca de su tasa máxima y el BCE no tiene la oportunidad de llevar su tasa al mismo nivel que la Fed.

Obsérvese también que la reacción del mercado a la inflación ha sido bastante débil. De hecho, hemos visto un movimiento de 30 puntos en las dos primeras horas. Y cualquier movimiento después de unas horas ya es muy difícil de relacionar con el informe, ya que puede no tener nada que ver con él. Después de todo, ¡el par no se mueve sólo cuando se publica tal o cual información! Por lo tanto, prestamos atención en primer lugar a los movimientos en las primeras horas después de un acontecimiento importante. Y el mercado demostró ayer que para él los informes sobre la inflación ya no tienen el estatus de "importantes". En consecuencia, la "técnica" es ahora más prioritaria para el mercado que los "fundamentos", a pesar de que hoy se anunciarán los resultados de la reunión de la Fed y mañana los del BCE.

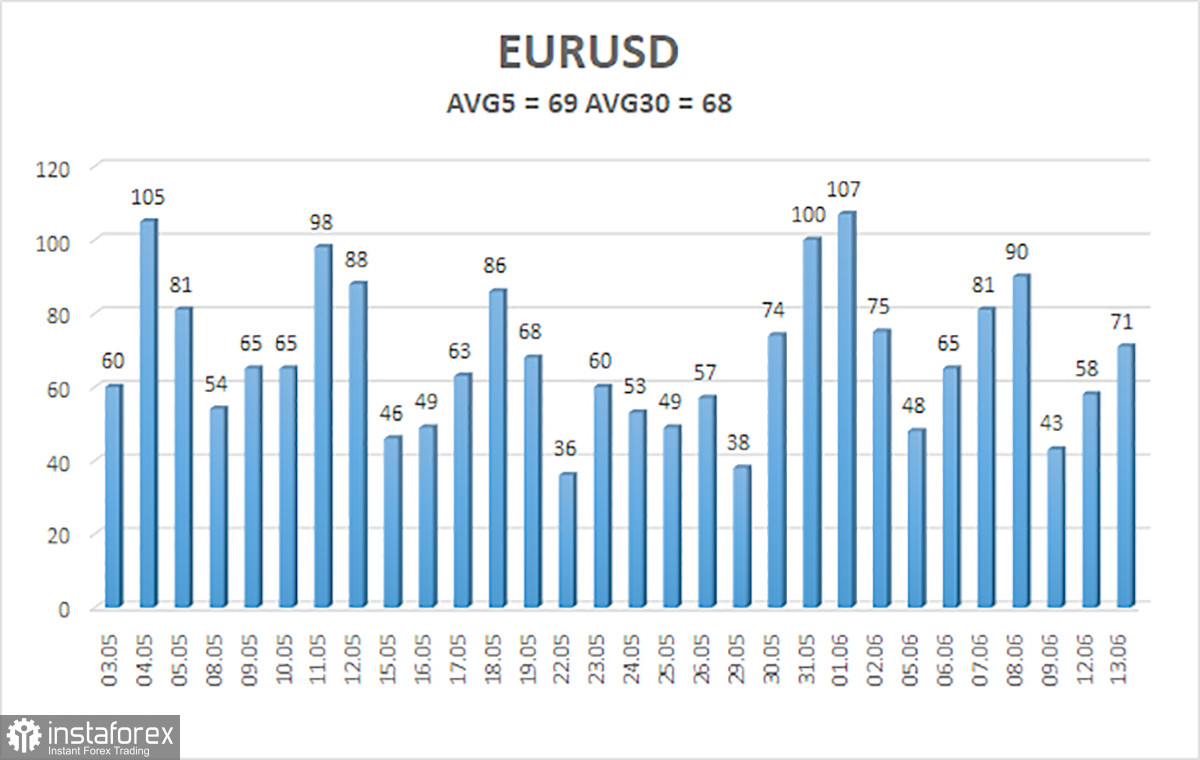

La volatilidad media del par EUR/USD en los últimos 5 días de negociación para el 14 de junio es de 69 pips y se califica de "media". Por lo tanto, esperamos que el par se mueva entre los niveles 1,0719 y 1,0857 el miércoles. Un retroceso del indicador Haiken a la baja indicaría una posible reanudación del movimiento bajista.

Niveles de soporte más cercanos:

S1 – 1,0742

S2 – 1,0681

S3 – 1,0620

Niveles de resistencia más cercanos:

R1 – 1,0803

R2 – 1,0864

R3 – 1,0925

Recomendaciones para operar:

El par EUR/USD continúa posicionándose por encima de la línea media móvil, pero su permanencia en esta zona puede ser corta. En este momento, deberían considerarse las posiciones largas con objetivos en 1,0803 y 1,0857 hasta que el indicador Heiken Ashi baje. Las posiciones cortas volverán a ser relevantes no antes de una fijación inversa del precio por debajo de la línea media móvil con objetivos de 1,0719 y 1,0681.

Lectura recomendada:

Análisis del par GBP/USD. El 14 de junio. Por primera vez en mucho tiempo, la reunión de la Fed puede ser lo más fría posible.

Pronóstico del par EUR/USD y señales de trading para el 14 de junio. Informe COT. Análisis detallado de los movimientos y operaciones del par.

Pronóstico del par GBP/USD y señales de trading para el 14 de junio. Informe COT. Análisis detallado de los movimientos y operaciones del par.

Explicaciones de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La media móvil (ajuste 20,0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para movimientos y correcciones.

Los niveles de volatilidad (las líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El Indicador CCI su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română