Perspectivas a largo plazo.

El par de divisas GBP/USD también ha comenzado a caer con fuerza durante la semana en curso. También esperábamos una caída de la divisa británica, a pesar de su corrección de hace aproximadamente un mes. La libra esterlina estaba tan sobrecomprada como el euro. Ha conseguido subir 2.100 puntos en cuestión de meses, lo que supone también el 50% de toda la tendencia alcista que lleva formando desde hace dos años. En las últimas semanas, la libra esterlina se ha cotizado de forma algo más razonable que el euro, pero a pesar de ello también hemos estado esperando una nueva caída por su parte. Y aquí empezó. El par perdió unos 330 pipos en dos días, a pesar de la subida de las tasas del 0,5% por parte del Banco de Inglaterra. Sinceramente, no queremos ni entrar en la cuestión de cuánto tiempo más subirá la tasa el Banco de Inglaterra. En nuestra opinión, esto ya no es tan importante. El mercado ha estado comprando activamente la libra en los últimos meses, ya que esperaba una ralentización de la subida de las tasas de la Fed, y la tasa del Banco de Inglaterra ya ha subido al 4%. Obviamente, no subirá por encima del 5%, por lo que estamos ante una próxima subida máxima del 0,25%. El periodo de endurecimiento monetario también terminará pronto.

Por otra parte, me gustaría mencionar la inflación, que sigue siendo alta en el Reino Unido. Pero según Andrew Bailey, espera que el Índice de Precios al Consumo caiga bruscamente en 2023. No estamos seguros de que la caída vaya a ser brusca y severa, pero aun así, después de 10 subidas de tasas, la inflación debería seguir ralentizándose. Pero no al mismo ritmo que en Estados Unidos o la UE. En nuestra opinión, la inflación británica podría descender hasta el 5-6% en 2023, lo que en las circunstancias actuales ya sería un muy buen logro. Es improbable que la inflación alcance el 2% en los próximos dos años. Sin embargo, el Banco de Inglaterra no puede subir eternamente las tasas de interés para cumplir ese objetivo. Por lo tanto, la UE y Gran Bretaña probablemente sólo tendrán que aceptar que la inflación se sitúe por encima del nivel objetivo durante unos años, pero manteniendo un estado normal y no recesivo de la economía. No se evitará una recesión en Gran Bretaña, pero hay una diferencia entre una recesión de 5 trimestres y una recesión de 5 años.

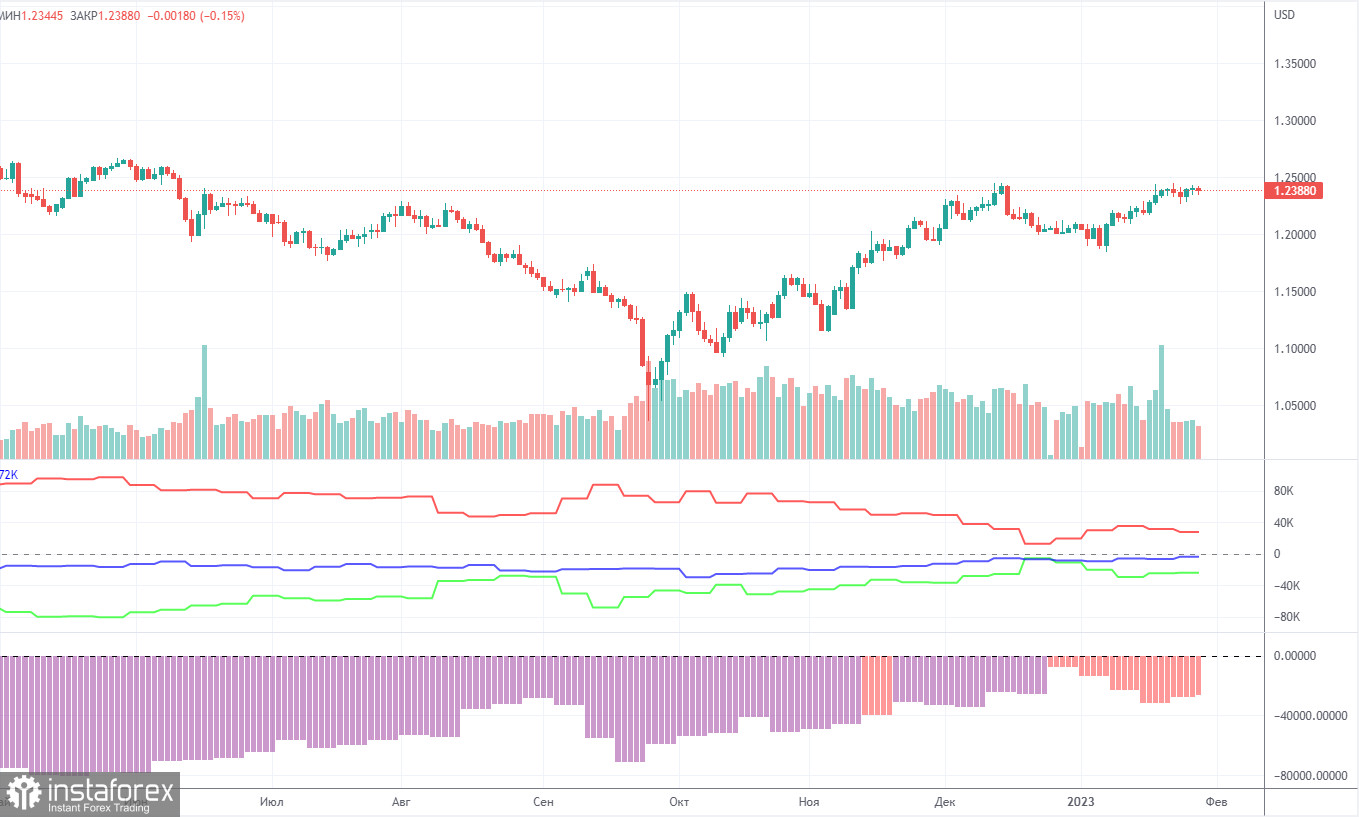

Análisis COT.

El último informe COT sobre la libra esterlina mostró un debilitamiento de los ánimos bajistas. Durante la semana, el grupo Non-commercia cerró 6,7 mil contratos de COMPRA y 7,5 mil contratos de VENTA. Así, la posición neta de los operadores no comerciales aumentó en 0,8 mil. La posición neta no ha dejado de aumentar en los últimos meses, y es posible que el ánimo de los grandes operadores se vuelva alcista en un futuro próximo, pero aún no lo es. Aunque la libra esterlina ha subido frente al dólar en los últimos meses, es muy difícil responder a la pregunta de por qué ha subido tanto, desde un punto de vista fundamental. No excluimos en absoluto el escenario en el que se inicie una caída de la libra en un futuro próximo (a medio plazo), ya que es necesaria una corrección. En general, los informes COT están en consonancia con el movimiento de la moneda británica en los últimos meses, así que no hay duda. Dado que la posición neta aún no es alcista, las compras podrían continuar durante algunos meses. El grupo Non-commercial tiene ahora un total de 35.000 contratos de compra y 59.000 de venta abiertos. Seguimos siendo escépticos sobre un crecimiento a largo plazo de la moneda británica, aunque hay razones técnicas para ello, pero los fundamentos o la geopolítica obviamente no implican un fortalecimiento tan fuerte y rápido de la libra esterlina.

Análisis de los acontecimientos fundamentales.

Esta semana no hay nada interesante en Gran Bretaña, salvo la reunión del Banco de Inglaterra. Como hemos dicho antes, la retórica de Andrew Bailey era optimista y de naturaleza agresiva. En particular, se rebajaron las previsiones de la caída del PIB y la duración de la recesión. El Banco Central espera que la inflación descienda en 2023. Las tasas seguirán subiendo, pero diga lo que diga Andrew Bailey, el Banco de Inglaterra se verá obligado a reducir el ritmo de endurecimiento en marzo. A pesar de todo el endurecimiento, la libra esterlina ha caído y sólo puede haber una explicación: el mercado ha calculado "de antemano" todas las decisiones del regulador, algo sobre lo que hemos advertido más de una vez. Las sólidas estadísticas estadounidenses del viernes volvieron a demostrar que el mercado laboral y el desempleo en Estados Unidos están bien, por lo que no hay que temer una recesión. Y esto después de que la tasa de interés de la Fed ya haya subido al 4,75%. Consideramos que aunque la Fed suba la tasa 2 ó 3 veces más al 0,25%, el trasfondo fundamental es un fuerte apoyo para el dólar. La libra esterlina, por su parte, perdió uno de los pocos motores del crecimiento.

Plan de operaciones para la semana del 6 al 10 de febrero:

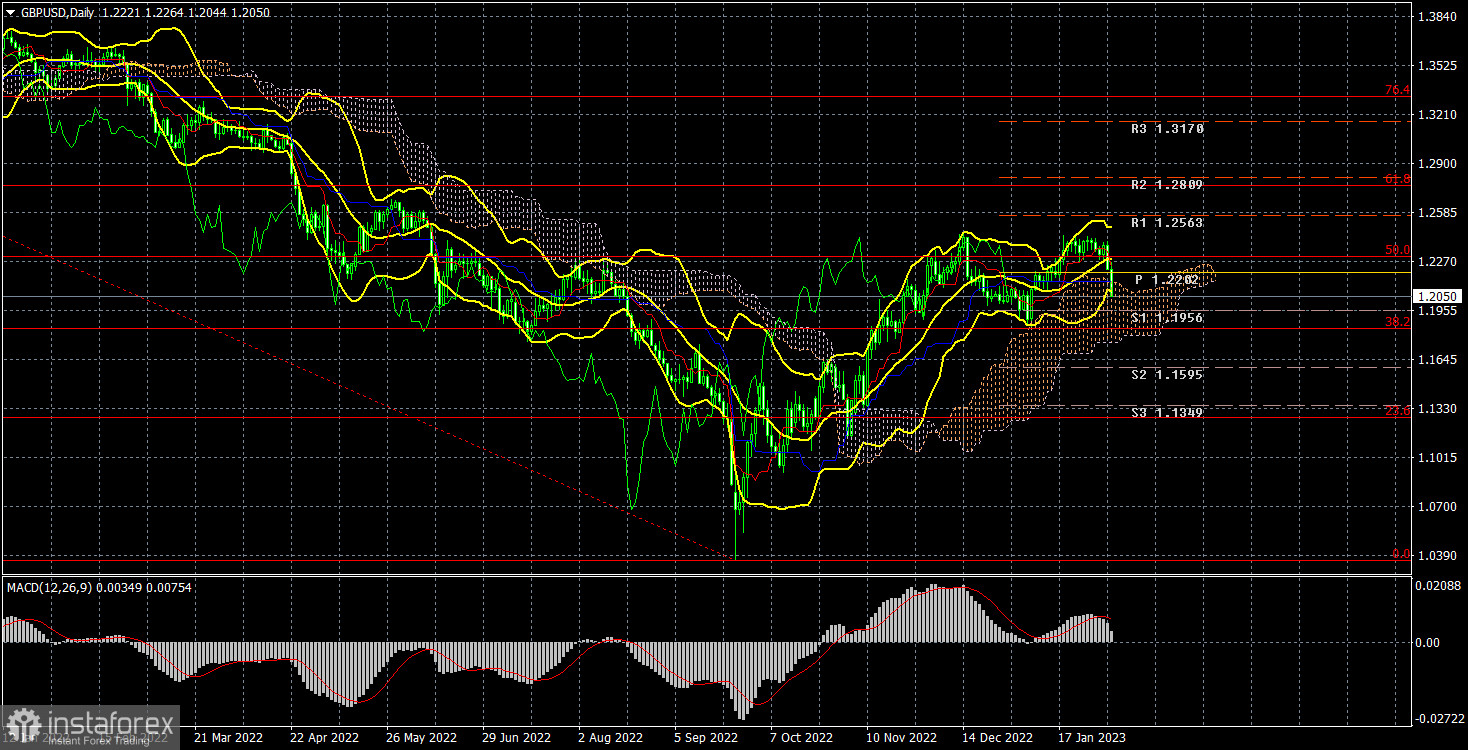

1) El par Libra/Dólar se ha consolidado por debajo de la línea Kijun-Sen, por lo que las posiciones largas ya no son relevantes. Para reanudar las operaciones al alza deberíamos esperar a que el precio se consolide por encima de la línea crítica o, por ejemplo, a que rebote desde la línea Senkou Span B. Por ahora esperamos que continúe la caída.

2) Por el contrario, la venta ha adquirido relevancia. El objetivo más cercano para el Sur es el Senkou Span B, que se encuentra en el nivel de 1,1800. Está a unos 250 pips, lo que no parece una tarea imposible. Si los osos consiguen atravesar también la nube de Ishimoku, la libra podría alcanzar sus mínimos históricos. No hay antecedentes fundamentales apropiados para tal escenario, por lo que no esperamos la caída en la zona de paridad de precios, pero el par podría alcanzar la zona de 1,13-1,15 $.

Explicaciones de las ilustraciones:

Los niveles de precios de soporte y resistencia (resistance/support), los niveles de Fibonacci son niveles, que son objetivos para la apertura de compras o ventas. Los niveles de Take Profit pueden colocarse cerca de ellos.

Los indicadores Ishimoku (configuración estándar), Bandas de Bollinger (configuración estándar), MACD (5, 34, 5).

El indicador 1 de los gráficos COT es el tamaño de la posición neta de cada categoría de operadores.

El indicador 2 de los gráficos COT es el tamaño de la posición neta del grupo "Non-commercial".

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română