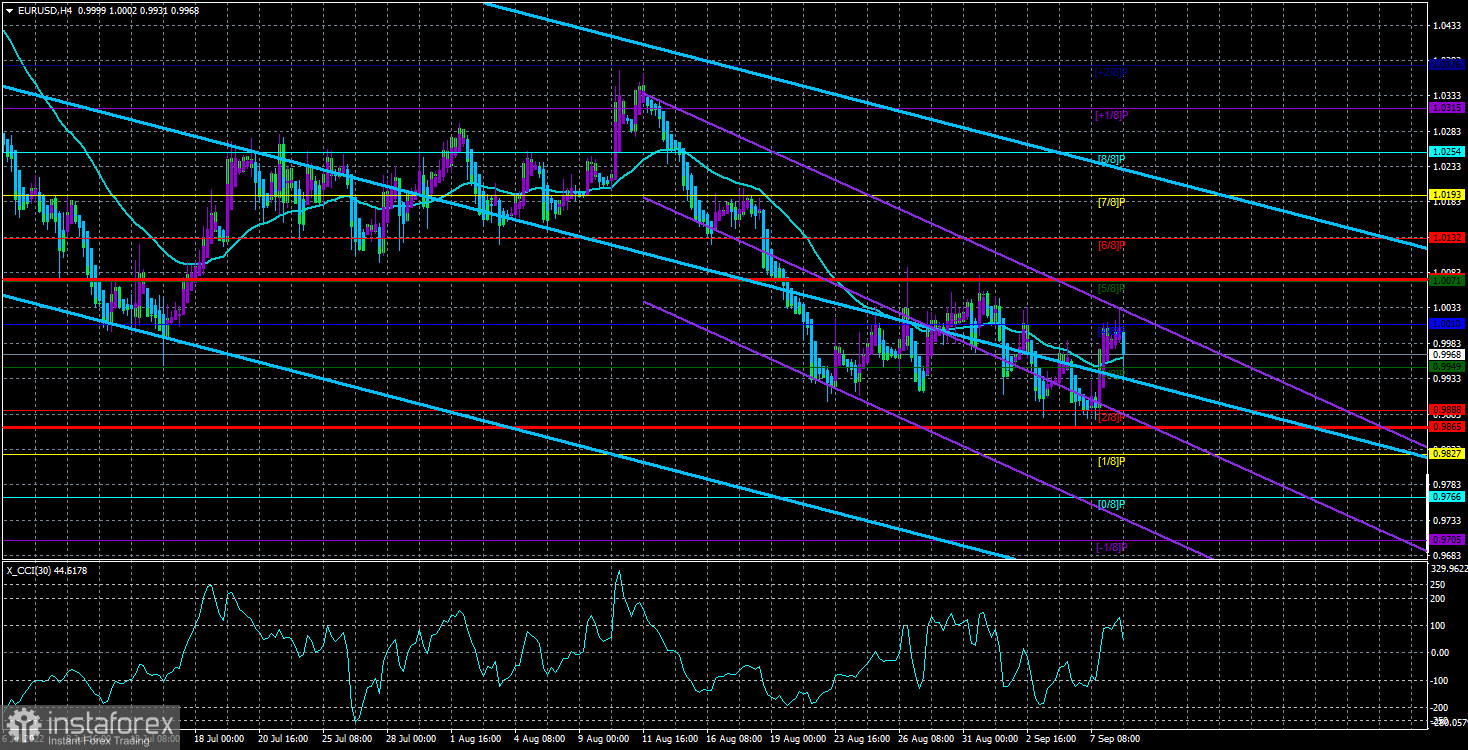

El jueves, el par de divisas EUR/USD se cotizó con poca actividad. Un día antes, la divisa europea logró consolidarse por encima de la línea media móvil, sin embargo, esta consolidación fue de poca importancia ya que el par sigue dentro del canal lateral, ampliándolo ligeramente. Previamente habíamos hablado del rango comprendido entre 0,9900 y 1,0072, ahora hablamos de los niveles 0,9888 y 1,0071, que son los niveles Murray "2/8" y "4/8". Por lo tanto, casi nada ha cambiado técnicamente en la última semana. Por eso, la subida bastante fuerte de la moneda europea el miércoles por la tarde y el jueves por la noche no tenía casi ningún sentido. Entonces, el euro sube 100 pips, pero ¿qué pasa si se mantiene dentro del canal lateral? Además, todavía está cerca de sus mínimos de 20 años, ya que un retroceso de 100 pips difícilmente puede considerarse el final de una tendencia bajista global, ¡que llevó al par a perder casi 2500 pips!

¿Y qué hay de los factores fundamentales y geopolíticos? En resumen, no han cambiado en nada recientemente. A principios de esta semana pensamos que el trasfondo fundamental estaba cambiando a favor del euro. Pero incluso si es así, el euro no puede obtener ninguna ganancia de esto. Y no puede hacerlo porque los operadores se niegan a invertir en la moneda de la Unión Europea, ya que ésta se encuentra al borde de una crisis energética, de la recesión, y además está muy cerca de Ucrania, donde el conflicto geopolítico sigue vigente. El sentimiento de riesgo en el mercado sigue siendo alto, y en tales circunstancias los operadores tratan de comprar la moneda más segura posible, que es el dólar estadounidense.

El BCE ha tomado una decisión muy dura, pero no sirve para el euro.

Pues bien, como se esperaba, el regulador europeo aumentó su tasa de interés en un 0,75%, situándolo en el 1,25%. ¿Qué significa esto para la moneda europea? Por un lado, es una muy buena señal, ya que el BCE ha dejado por fin de estar parado y ha empezado a luchar contra la inflación. Por otro lado, hemos tenido y tenemos un gran ejemplo en el Banco de Inglaterra, que ha subido su tasa de interés seis veces seguidas y seguramente la subirá por séptima vez este mes. ¿Ha ayudado a la libra esterlina? Por lo tanto, la hipótesis es la siguiente: mientras la tasa de la Fed sea más alta que el del BCE, será muy difícil que la moneda europea pueda esperar un crecimiento fuerte. Como hemos dicho antes, sólo podemos esperar que la tendencia bajista mundial termine cuando la Fed empiece a insinuar al menos el final del ciclo de endurecimiento monetario. En nuestra opinión, esto no ocurrirá antes de finales de 2022, como muy pronto.

Cabe señalar que la tasa de depósito también se ha elevado al 0,75% y ahora se sitúa en... ¡0,75%! Así que ahora, cuando los propietarios lleven su dinero a un banco europeo, pueden esperar un beneficio mínimo que, por supuesto, se "comerá" la mayor inflación. En el contexto de la lucha del BCE contra la alta inflación, la tasa del 1,25% es una burla. El BCE llega muy tarde a la lucha, por lo que tendrá que subir las tasas durante mucho tiempo para que la inflación empiece a bajar. De nuevo tenemos un gran ejemplo en la forma de la Fed, que ya ha subido su tasa al 2,5%, pero la inflación sólo se ha frenado ligeramente una vez. La semana que viene habrá un nuevo informe sobre la inflación en EE.UU. y podremos llegar a la conclusión de si la tasa del 2,5% será suficiente para poner la inflación en una tendencia a la baja? Si es así, el 2,5% será también la referencia del BCE. Si no es así, está claro que hay que subir las tasas de forma más agresiva y rápida. En Estados Unidos ya se habla de subirla al 4% o más. En vísperas del frío invierno, ¿puede la UE permitirse ese lujo? Si la crisis del gas afecta realmente a la UE, la economía entrará en recesión sin necesidad de endurecer la política monetaria. Y cada subida de tasas del BCE no hará más que "rematarla".

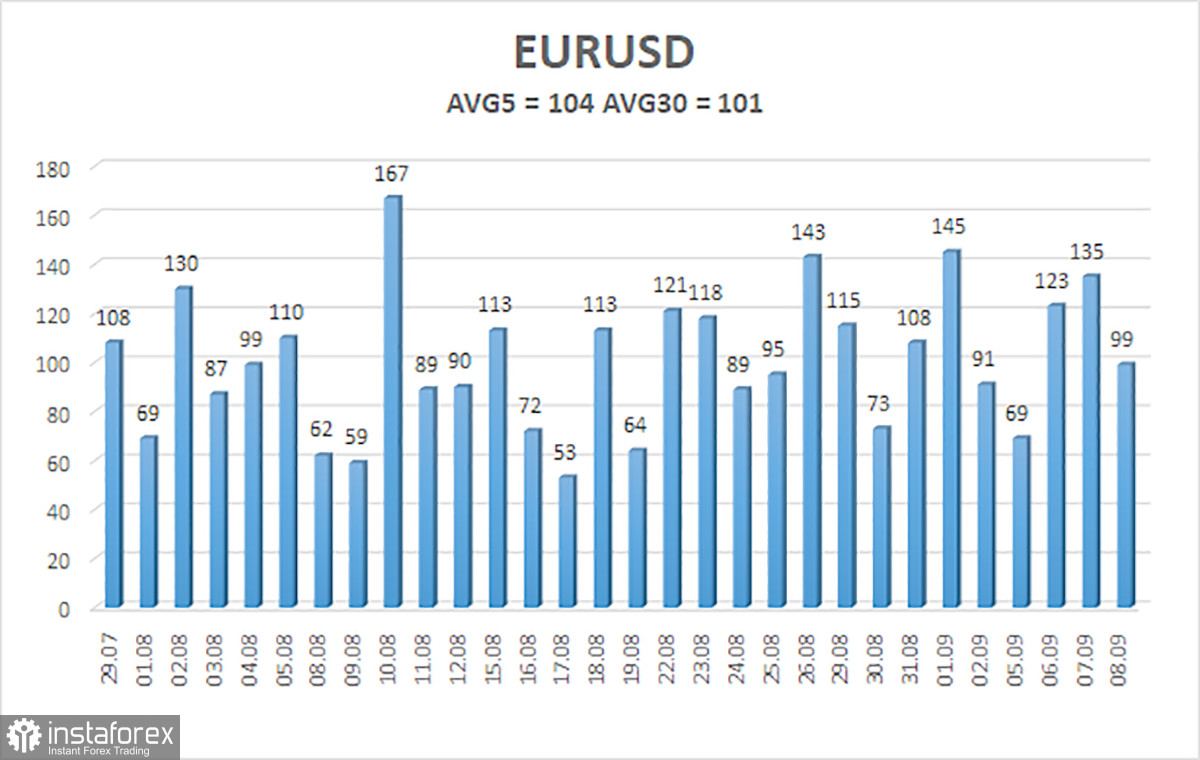

La volatilidad media del par de divisas EUR/USD en los últimos 5 días de operaciones para el 9 de septiembre se sitúa en 104 puntos y se caracteriza como "alta". Por lo tanto, esperamos que el par se mueva hoy entre 0,9865 y 1,0073. Un giro del indicador Heiken Ashi a la baja señalará una nueva ronda de movimiento bajista.

Niveles de soporte más cercanos:

S1 – 0,9949

S2 – 0,9888

S3 – 0,9827

Niveles de resistencia más cercanos:

R1 – 1,0010

R2 – 1,0071

R3 – 1,0132

Recomendaciones para operar:

El par EUR/USD se sigue operando de forma de piso o "oscilante". Por lo tanto, ahora es posible operar en los cambios del indicador Haiken Ashi hasta que el precio salga del canal 0,9888-1,0072. Técnicamente, sigue permaneciendo en él.

Lectura recomendada:

Análisis del par GBP/USD. El 9 de septiembre. La libra esterlina "flota" cerca de los mínimos de 37 años.

Pronóstico del par EUR/USD y señales de operaciones para el 9 de septiembre. Análisis detallado del movimiento del par y de las operaciones.

Pronóstico del par GBP/USD y señales de operaciones para el 9 de septiembre. Análisis detallado del movimiento del par y de las operaciones.

Explicación de las ilustraciones:

Los canales de regresión lineal ayudan a identificar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte.

La línea de media móvil (ajuste 20,0, suavizado) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para los movimientos y las correcciones.

Los niveles de volatilidad (líneas rojas) son el canal de precios probable en el que el par pasará el día siguiente, basándose en los niveles de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română