Perspectivas a largo plazo.

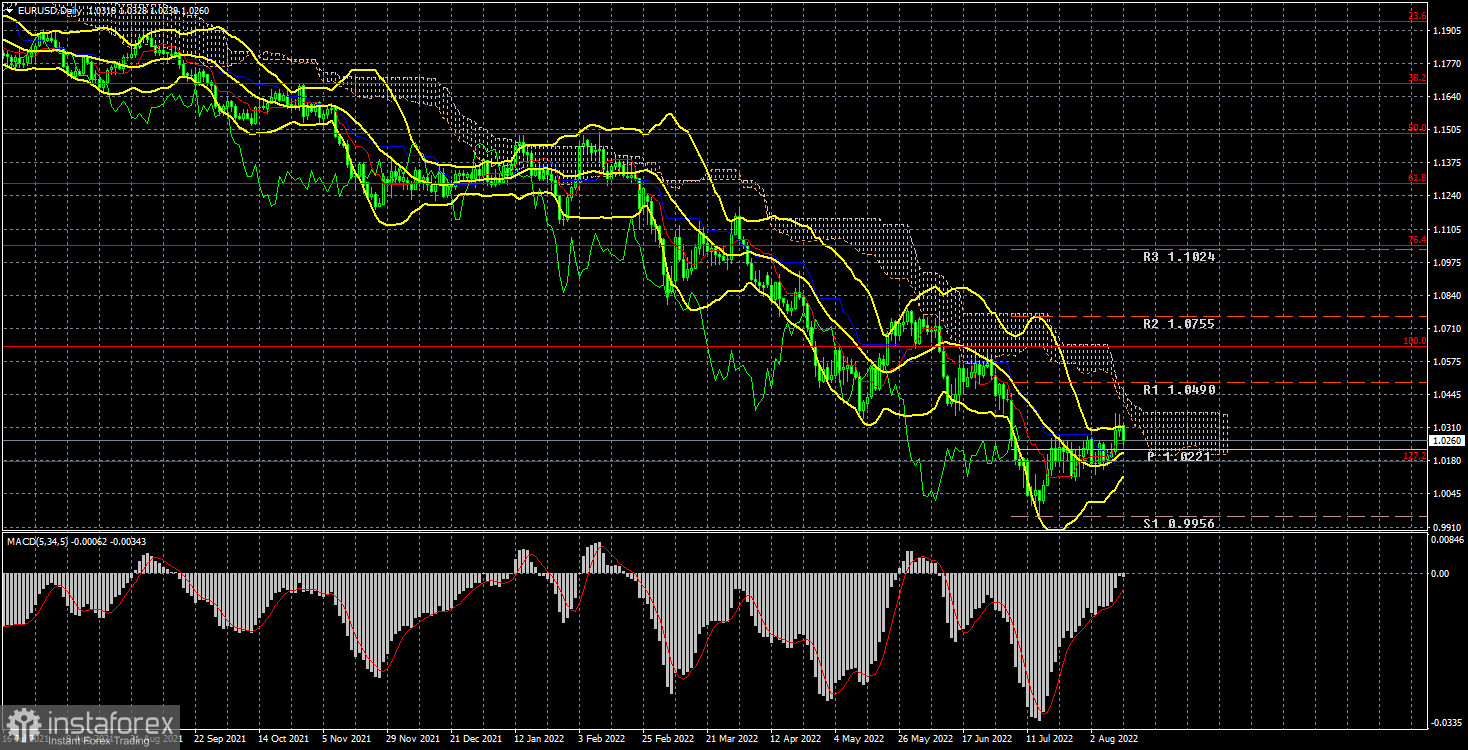

El par de divisas EUR/USD ha ganado alrededor de 75 pips durante la semana actual. Probablemente el acontecimiento clave de esta semana fue la salida del par del canal lateral, en el que había pasado unas 3 semanas. A ello contribuyó quizá el único informe importante de esta semana: la tasa de inflación estadounidense. No es sorprendente para nadie, pero es el primer cambio serio a la baja del IPC desde que empezó a subir hace casi un año. Entonces, ¿qué significa una caída de la inflación al 8,5%? Desde nuestro punto de vista, sólo significa que la inflación ha COMENZADO el proceso de caída. No se sabe cuánto tiempo tardará en volver al 2%, a qué ritmo se reducirá y si se reducirá del todo cada mes (como quiere la Fed). Y resulta que la probabilidad de nuevas subidas agresivas de las tasas en Estados Unidos ha disminuido, pero de hecho, este informe no ha cambiado nada, porque las tasas seguirán subiendo, y una subida del 0,5% difícilmente puede calificarse de "dócil" o de endurecimiento "suave". Por lo tanto, el dólar sigue estando en una posición ventajosa en comparación con el euro. Otra cosa es cómo interpreta el mercado el informe sobre la inflación y cómo valorará las perspectivas de una subida de tasas de la Fed. A principios de la semana dijimos que puede haber un punto de inflexión ahora, cuando el mercado ya ha calculado todas las futuras subidas de tasas y ya no hay razón para comprar el dólar. Desde nuestro punto de vista, es un momento bastante peligroso, porque nunca se puede decir con seguridad si el mercado ha resuelto o no completamente uno u otro factor a largo plazo. Dado que el par aún se encuentra por debajo de la nube Ishimoku y tiene altas posibilidades de rebote de la línea Senkou Span B, se puede decir que en el marco temporal de 24 horas es demasiado pronto para pensar en una tendencia alcista. Creemos que la tendencia global a la baja podría reanudarse, ya que los operadores apenas podrían tener en cuenta el cambio de retórica de algunos miembros de la Fed, que esta semana ya hablaron de una subida de tasas acumulada hasta el 4-4,5%.

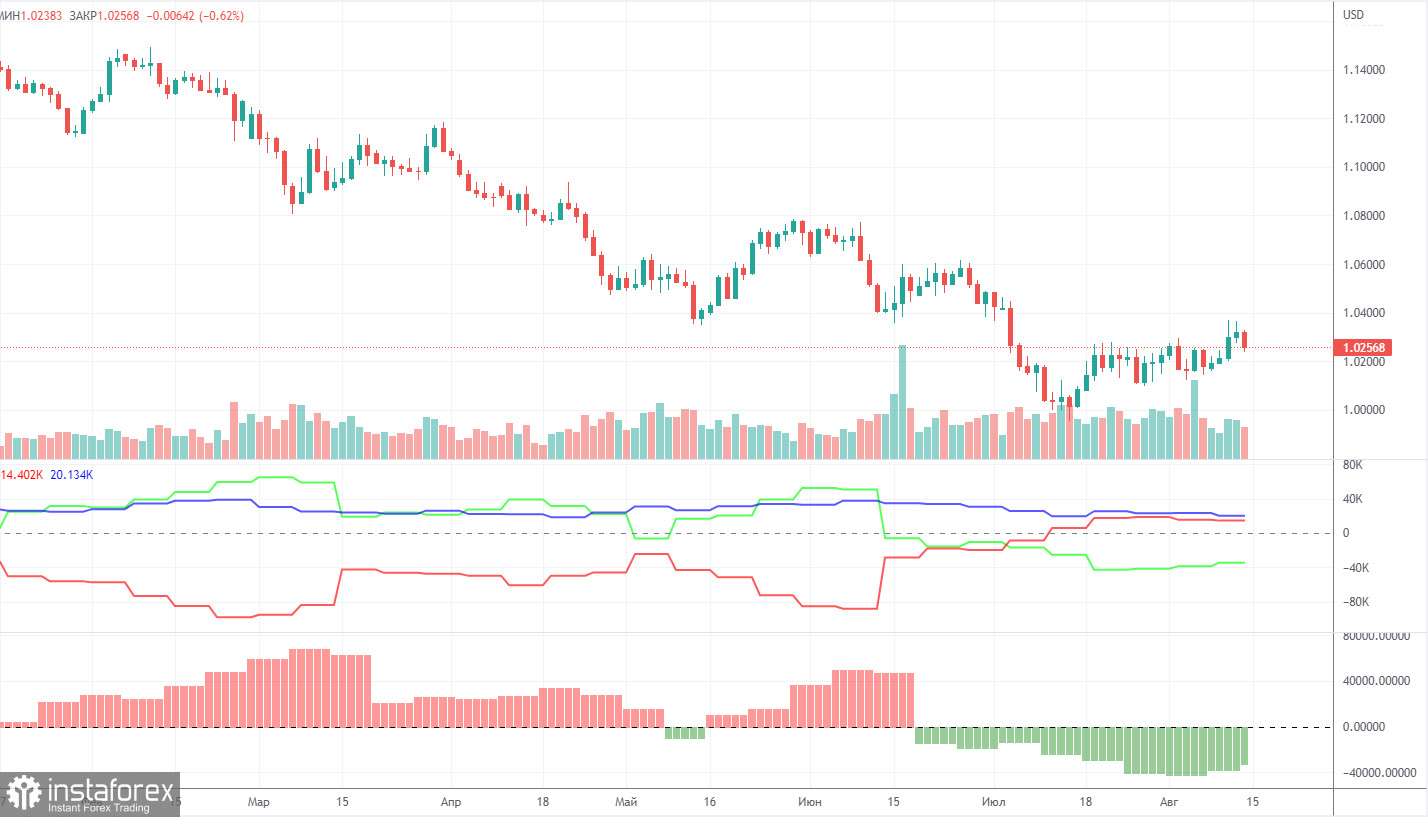

Análisis COT.

Los informes COT sobre el euro en los últimos seis meses han planteado un gran número de preguntas. En la ilustración anterior se ve perfectamente que durante la mayor parte de 2022 mostraron un estado de ánimo totalmente "alcista" de los operadores profesionales, pero al mismo tiempo la moneda europea estaba cayendo de forma constante. En este momento la situación ha cambiado, pero NO a favor del euro. Si antes el ánimo era "alcista" y el euro caía, ahora el ánimo es "bajista" y ... el euro también está bajando. Por lo tanto, por el momento, no vemos ninguna razón para que el euro suba, porque la gran mayoría de los factores siguen estando en su contra. Durante la semana de referencia, el número de contratos de compra en el grupo Non-commercial aumentó en 8,4 mil y el número de contratos cortos aumentó en 4,1 mil. En consecuencia, la posición neta aumentó en unos 4.000 contratos, lo que supone un cambio insignificante para el euro. El estado de ánimo de los grandes operadores sigue siendo bajista. Desde nuestro punto de vista, este hecho es una indicación muy clara de que, en este momento, incluso los operadores profesionales siguen sin creer en el euro. El número de contratos de COMPRA es 35 mil por debajo del número de contratos de VENTA de los operadores no comerciales. Por lo tanto, podemos afirmar que no sólo la demanda del dólar sigue siendo alta, sino que la demanda del euro es bastante baja. El hecho de que los grandes operadores no tengan prisa por comprar el euro podría provocar una nueva caída aún mayor. En los últimos seis meses o un año, la moneda europea no ha mostrado ni siquiera una corrección tangible, y ni siquiera algo más. El máximo movimiento alcista fue de unos 400 pips. En las últimas cuatro semanas, el par sólo ha logrado corregirse en 400 pips. ¿Se ha cumplido el plan?

Análisis de los acontecimientos fundamentales.

El acontecimiento clave de esta semana ha sido, por supuesto, el informe sobre la inflación, del que hemos hablado más de una vez. No hay mucho que destacar aparte de este informe. El viernes sólo se publicó el informe sobre la producción industrial de la UE, que mostró un crecimiento del 0,7% m/m en junio, muy superior al esperado. Como se puede ver, el euro no se salvó de este informe el viernes, ya que se devaluó durante la mayor parte del día. En Estados Unidos, ayer se publicó el informe de la Universidad de Michigan sobre el sentimiento de los consumidores, que sigue subiendo poco a poco tras haber tocado su mínimo histórico cerca del nivel 50. Sin embargo, el fortalecimiento de la moneda estadounidense no puede atribuirse a un informe poco significativo, que se publicó muy tarde. Tras la caída del dólar el miércoles, el viernes ya ha recuperado totalmente las pérdidas.

Plan de operaciones para la semana del 15 al 19 de agosto:

1) En el marco temporal de 24 horas, el par se sigue cotizando cerca de sus mínimos de 20 años. Casi todos los factores siguen favoreciendo una subida del dólar a largo plazo. Los operadores no lograron superar la nube Ishimoku, por lo que un movimiento alcista y la compra de la divisa europea aún no es relevante. Deberíamos esperar, al menos, a que se fije por encima de la línea Senkou Span B y sólo entonces considerar posiciones largas.

2) En cuanto a las ventas del par euro/dólar, siguen siendo más relevantes ahora mismo. El precio ha cruzado la línea crítica, pero podría alcanzar la línea Senkou Span B. Por lo tanto, seguimos esperando una nueva caída con un objetivo de 0,9582(161,8% Fibonacci).

Explicación de las ilustraciones:

Los niveles de precios de soporte y resistencia (resistance/support), niveles de Fibonacci, son niveles que son objetivos para abrir compras o ventas. Los niveles de Take Profit pueden colocarse cerca de ellos.

Los indicadores Ishimoku (configuración estándar), Bandas de Bollinger (configuración estándar), MACD (5, 34, 5).

El indicador 1 de los gráficos COT es el tamaño de la posición neta de cada categoría de operadores.

El indicador 2 de los gráficos COT es el tamaño de la posición neta para el grupo "Non-commercial".

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română