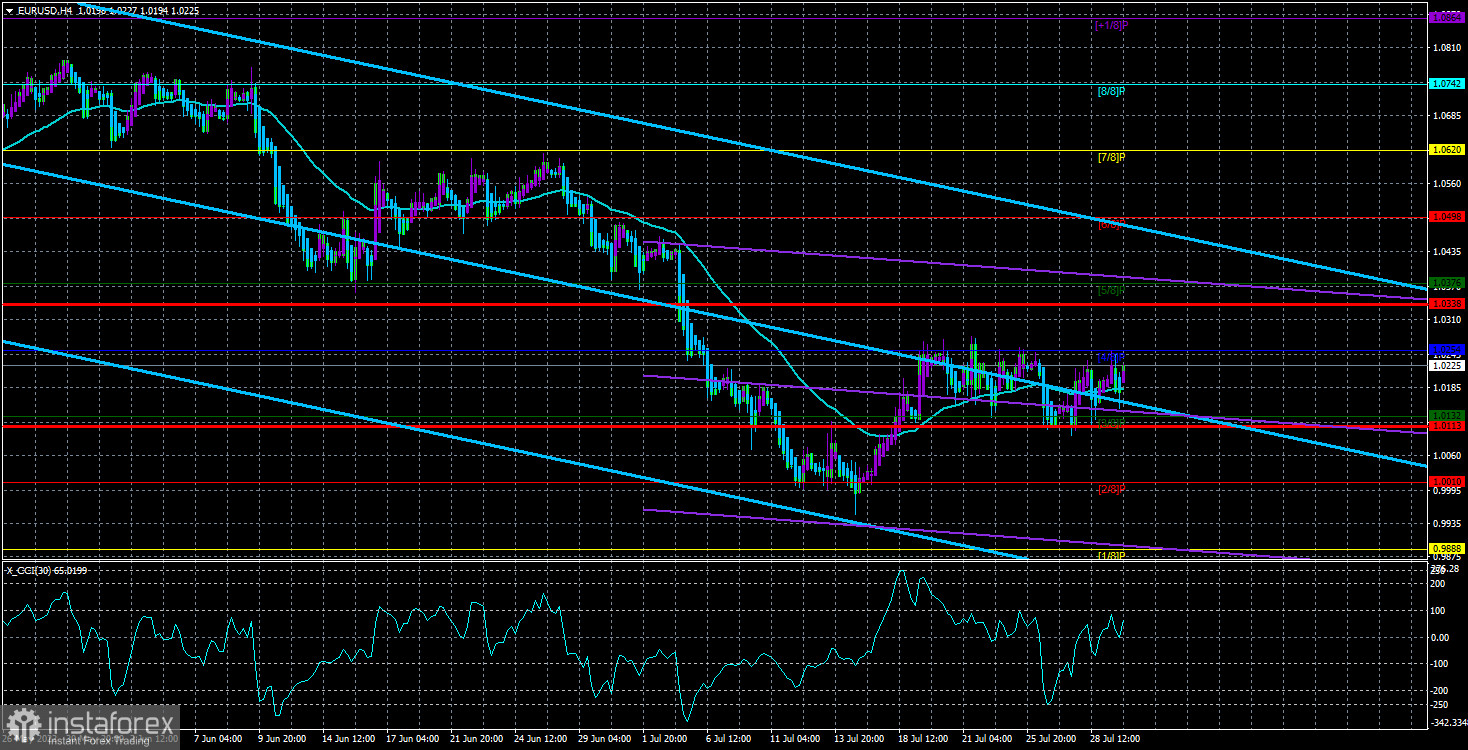

El par de divisas EUR/USD siguió manteniéndose dentro del canal lateral de 1,0132-1,0254 el viernes. Esto se ve perfectamente en la ilustración de arriba. Por lo tanto, a juzgar por el marco temporal de 4 horas, podemos llegar a la conclusión de que el par ha estado en un piso desde hace unas semanas. En el marco temporal más joven se parece más a un "swing", mientras que en el más alto es un piso. Como vemos, el par EUR/USD no se vio favorecido en absoluto por las reuniones del BCE y la Fed, durante las cuales ambos bancos centrales subieron sus tasas. La divisa europea continúa cerca de sus mínimos de 20 años y sigue sin poder corregirse con normalidad. Por el momento, el par ha retrocedido desde sus mínimos recientes sólo 300 pips. Por lo tanto, la tendencia bajista a largo plazo no ha terminado, y el euro podría volver a bajar en cualquier momento.

Como ya hemos mencionado, la mayoría de los factores siguen siendo favorables al dólar. La situación no cambia en absoluto, ni siquiera con la subida de tasas del BCE del 0,5%. Es sólo la primera subida de tasas en más de 10 años, por lo que los operadores no se lo toman con optimismo. Mientras tanto, la Reserva Federal sigue endureciendo activamente la política monetaria en un intento de frenar la inflación. No se puede decir que lo esté consiguiendo, porque el índice de precios al consumo sigue subiendo y la economía se ha contraído durante dos trimestres seguidos. Sin embargo, hasta ahora esto no asusta a los participantes en el mercado, que siguen más inclinados a comprar el dólar que el euro. Las estadísticas macroeconómicas tampoco son capaces de sacar al par de su estupor por el momento. La reacción local casi siempre está presente, pero ¿de qué sirve, si el par se mantiene dentro del canal lateral de todos modos?

La disminución de la inflación en EE.UU. todavía no es "tangible".

En la nueva semana en la UE, habrá algunos informes importantes. En particular, la tasa de desempleo, los índices de actividad empresarial en el sector de los servicios y las ventas de la industria y el comercio minorista. Sin embargo, todos estos datos tienen ahora una importancia secundaria. Las reacciones pueden producirse, pero no son tan fuertes e importantes como para provocar un movimiento serio en el par. Básicamente, ahora el futuro del par y todas las decisiones posteriores de la Fed dependerán únicamente de la tasa de inflación en los Estados Unidos. Sólo para recordar, la Fed ya ha subido la tasa al 2,5% y Jerome Powell dijo que el regulador estará listo para otro ajuste monetario serio si la inflación no comienza a frenarse para la próxima reunión. En principio, eso tiene sentido. ¿Qué sentido tiene abandonar un planteamiento agresivo si la inflación ni siquiera ha empezado a frenarse todavía? Y, lo que es más interesante, es poco probable que se frene a finales de julio. En primer lugar, las previsiones apuntan a que la cifra se mantendrá en la franja del 8,9-9,2% interanual. El valor actual es del 9,1%, pero no creemos que un descenso al 9,0%, por ejemplo, pueda calificarse de "desaceleración". Lo que se requiere es una desaceleración tangible y significativa. Sólo entonces podremos esperar una ralentización del ritmo de subidas de las tasas de interés de la Fed.

En segundo lugar, la reunión de la Fed no tuvo lugar hasta la semana pasada, por lo que el indicador de inflación no ha tenido físicamente tiempo suficiente para reaccionar a ella. En consecuencia, la clave será el informe de agosto, en el que debería esperarse una reacción a la tasa del 2,5%. Si tampoco hay una desaceleración significativa en agosto, la Fed ya tendrá un problema muy grande porque la economía estadounidense ya está en recesión y no se puede subir la tasa indefinidamente. En septiembre volverán a subirla un 0,75% hasta el 3,25%. ¿Será suficiente para devolver la inflación al 2% con el tiempo? No desde nuestro punto de vista. Así que no cabe duda de que el ajuste de septiembre no será el último. Y para el dólar, todas estas noticias son maná del cielo. Recordemos que cuanto más alto sea la tasa de interés oficial, más probable será que el dólar siga siendo demandado. Por supuesto, no puede aumentar su valor para siempre. Tarde o temprano llegará un momento en el que los participantes en el mercado abandonarán sus nuevas compras de la moneda estadounidense. Pero la probabilidad de una caída del par sigue siendo muy alta.

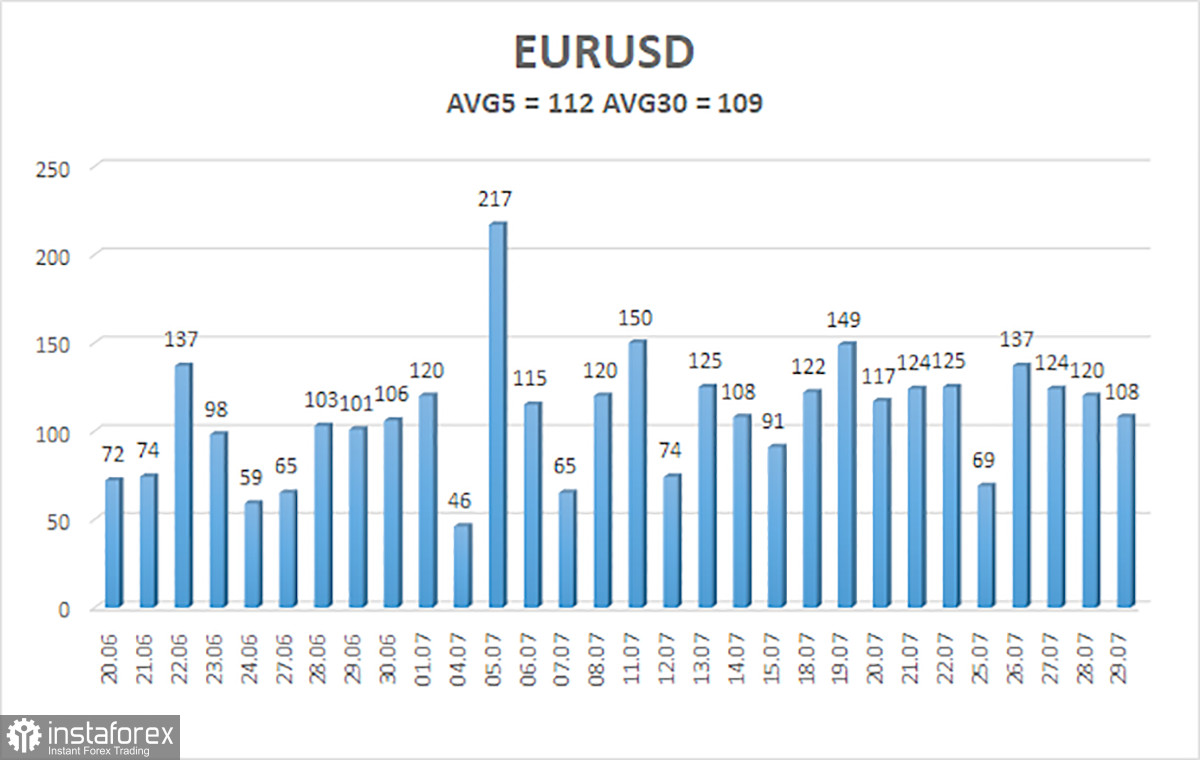

La volatilidad media del par de divisas EUR/USD durante los últimos 5 días de operaciones para el 29 de julio es de 112 pips y se caracteriza como "alta". Por lo tanto, esperamos que el par se mueva hoy entre 1,0113 y 1,0338. Un giro del indicador Haiken Ashi al alza señalaría un nuevo giro alcista.

Niveles de soporte más cercanos:

S1 – 1,0132

S2 – 1,0010

S3 – 0,9888

Niveles de resistencia más cercanos:

R1 – 1,0254

R2 – 1,0376

R3 – 1,0498

Recomendaciones para operar

El EUR/USD intenta retomar su tendencia bajista de largo plazo, pero en cambio se mueve en un piso. Por lo tanto, ahora es posible operar con los cambios del indicador Heiken Ashi entre los niveles 1,0132 y 1,0254 hasta que el precio salga de este canal.

Lectura recomendada:

Análisis del par GBP/USD. El 1 de agosto. Es posible que los resultados de la reunión del Banco de Inglaterra ya se tengan en cuenta en la cotización actual del par.

Pronóstico del par EUR/USD y señales de operaciones para el 1 de agosto. Análisis detallado de los movimientos y operaciones del par.

Pronóstico del par GBP/USD y señales de operaciones para el 1 de agosto. Análisis detallado de los movimientos y operaciones del par.

Explicaciones de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La media móvil (ajuste 20.0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para los movimientos y las correcciones.

Los niveles de volatilidad (líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El indicador CCI su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română