Durante la jornada anterior, el par de divisas EUR/USD trató de mostrar un crecimiento significativo, pero en cambio no mostró una fuerte caída. Técnicamente, los operadores tenían razones para comprar la moneda europea, pero de hecho, este juicio es muy vago. En primer lugar, consideremos el panorama técnico. El euro sigue en torno a su línea de media móvil y los últimos días los ha pasado francamente en un piso. El panorama técnico es casi el mismo que el de la libra esterlina. Ambas monedas europeas se cotizan ahora de forma casi idéntica, lo que indica que los factores relacionados con el dólar y los EE.UU. están primando sobre los demás. La divisa europea, al igual que la libra, intenta continuar el movimiento alcista y tampoco sabe qué hacer con ella. La corrección técnica, si no ha terminado, no puede empujar el par al alza durante mucho tiempo. Recordemos que la mayoría de los factores geopolíticos y fundamentales siguen actuando en contra del euro y a favor del dólar.

Por lo tanto, creemos que es demasiado pronto para hablar del fin de la tendencia bajista a largo plazo. El par se detuvo a un paso de sus mínimos de 20 años, pero eso no significa que no vaya a reanudar su caída en una semana o un mes. Hay que recordar que la Fed debe subir su tasa de interés tanto en junio como en julio, y el asunto ya está casi resuelto y cerrado. Ya hemos descrito el mecanismo por el que el dólar estadounidense podría seguir valorizándose debido a una subida de tasas de la Fed. En resumen, cuanto más altas sean las tasas de la Reserva Federal, más atractivos serán la economía y los bonos del Tesoro estadounidenses. Y los tesoros y las inversiones en la economía estadounidense no pueden hacerse en euros. Hay que comprar dólares, por lo que la demanda de la moneda estadounidense puede seguir aumentando. También se recuerda que los informes COT muestran desde hace algunos meses un sentimiento alcista por parte de los grandes operadores, pero el euro ha caído en su mayor parte. Esto sólo puede ser así si la demanda de dólares es aún mayor y va en aumento.

El BCE ha prometido subir las tasas en el verano y el otoño.

Mientras tanto, los operadores esperaban el anuncio de los resultados de la reunión del BCE. Ninguno de ellos esperaba una subida de las tasas en junio. A lo sumo, se anunciaría el fin del programa de estímulo de la APP. En realidad, sin embargo, el banco central de la UE ha anunciado que su tasa de interés subirá un 0,25% en julio y de nuevo (probablemente un 0,25%) en septiembre. Por lo tanto, el tipo de margen podría situarse entre el 0,5 y el 0,75%, pero ¿qué se consigue con ello? ¿Podrá esta medida anular la inflación en la UE, cuando los precios del petróleo suben prácticamente a diario y Ucrania está bloqueada para las exportaciones de grano? Esa es la cuestión: el BCE sólo puede subir las tasas un par de veces, mientras que la Fed las va a subir hasta que la inflación vuelva a su objetivo del 2%. Esa es la diferencia fundamental entre las políticas monetarias del BCE y de la Fed.

Por supuesto, el BCE puede cambiar su discurso sobre la marcha. A principios de año, Christine Lagarde describió la economía europea como "inválida con muletas" y dijo que no habría subidas de tasas en 2022. La situación está cambiando. Por lo tanto, también podría cambiar este otoño. Sin embargo, para entonces la tasa de interés de la Fed subirá al 2-2,5%, lo que significa que la moneda estadounidense seguirá teniendo ventaja sobre el euro. Desde el punto de vista formal, la moneda europea podría reanudar su crecimiento en las próximas semanas porque el regulador europeo ha endurecido su discurso. Pero recuerde que ambos pares principales están ahora más pendientes del dólar, de los Estados y de la Fed. Y digamos que en el marco temporal de 24 horas se puede ver claramente que durante el último año, la máxima corrección alcista del par fue de unos irreales 400 pips. Ahora la moneda europea ya se ha alejado de sus recientes mínimos en 450... Y este mes habrá una reunión de la Fed en la que se garantiza que la tasa subirá un 0,5%...

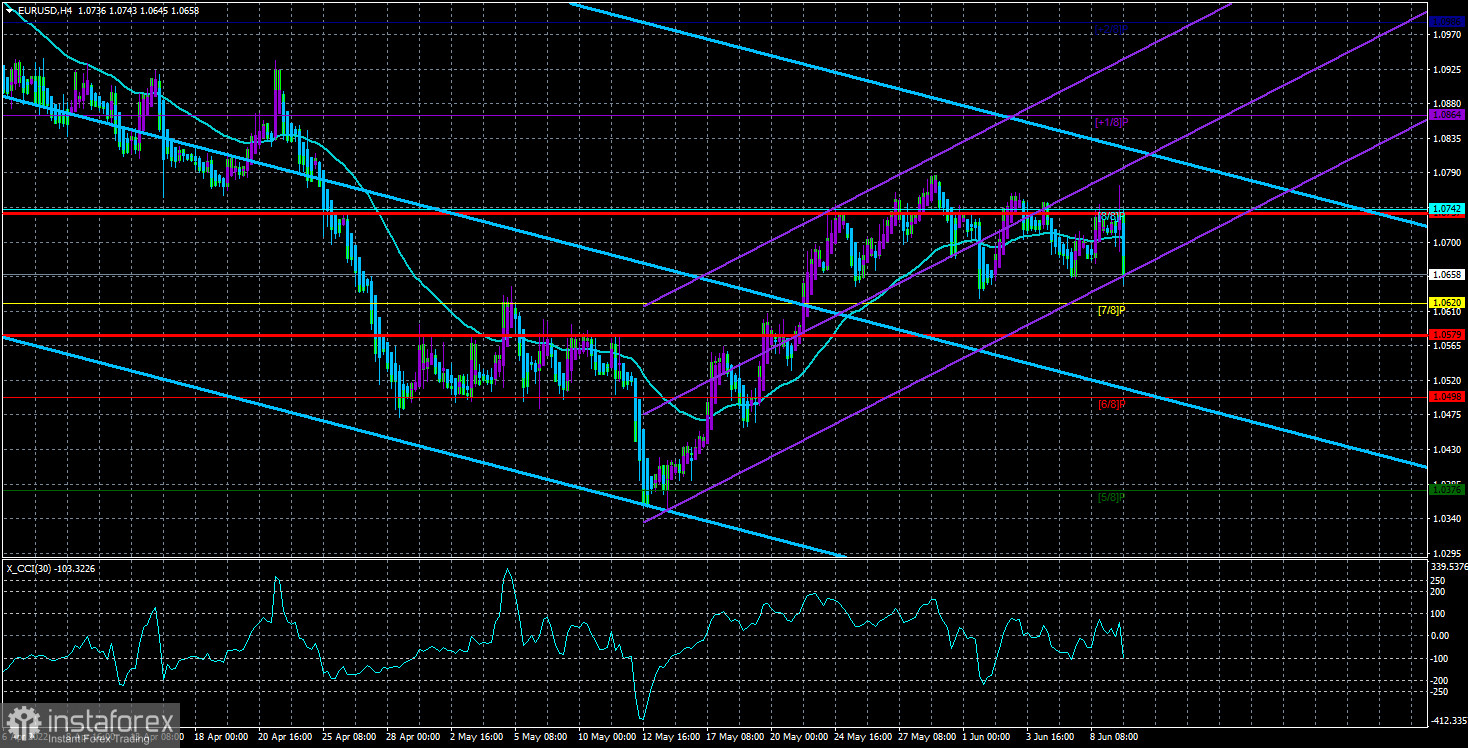

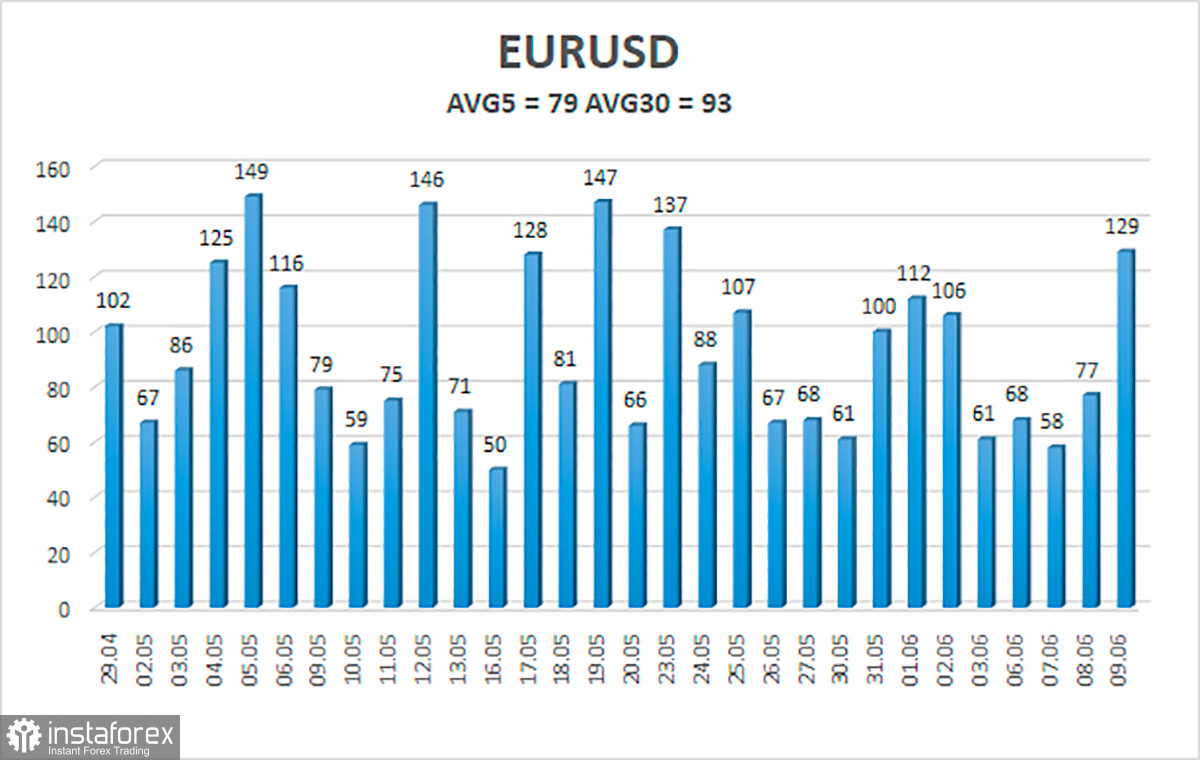

La volatilidad media del par EUR/USD en los últimos 5 días de operaciones para el 10 de junio es de 79 pips y se describe como "media". Por lo tanto, esperamos que el par se mueva hoy entre los niveles 1,0579 y 1,0737. Un giro del indicador Haiken Ashi hacia arriba señalará un nuevo giro alcista.

Niveles de soporte más cercanos:

S1 – 1,0620

S2 – 1,0498

S3 – 1,0376

Niveles de resistencia más cercanos:

R1 – 1,0742

R2 – 1,0864

R3 – 1,0986

Recomendaciones para operar:

El par EUR/USD se ha consolidado de nuevo por debajo del muving y vuelve a intentar corregirse a la baja. Por lo tanto, ahora es posible permanecer en posiciones cortas con los objetivos de 1,0620 y 1,0579 hasta que el indicador Heiken Ashi gire al alza. Las posiciones largas deberían abrirse con el objetivo de 1,0864, si el precio se mueve por encima del nivel de 1,0742. En este momento hay una alta probabilidad de "balanceo" y de piso.

Lectura recomendada:

Análisis del par GBP/USD. El 10 de junio. Los bancos centrales de todo el mundo han pasado por alto la inflación de forma sincronizada y ahora están recogiendo los frutos.

Pronóstico del par EUR/USD y señales de operaciones para el 10 de junio. Análisis detallado de los movimientos y operaciones del par.

Pronóstico del par GBP/USD y señales de operaciones para el 10 de junio. Análisis detallado del movimiento del par y de las operaciones.

Eplicaciones de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La media móvil (ajuste 20.0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para los movimientos y las correcciones.

Los niveles de volatilidad (líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El indicador CCI su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română