Las cotizaciones de la mayoría de los mercados mundiales pasaron a la zona roja al inicio de la semana. Esta vez, la nueva variante COVID-19 Omicron actuó como el Grinch que se robó la Navidad. Holanda fue el primer país de Europa en anunciar la introducción de un nuevo confinamiento estricto antes del 14 de enero, y varios otros países también están endureciendo las restricciones.

Estas medidas restringirán el comercio al final del año, lo que puede conducir a un deterioro de los indicadores macroeconómicos y de ahí la caída de los mercados. El índice S&P 500 cayó un 1% el viernes, lo que provocó una caída en los mercados asiáticos en la apertura y ejercerá presión sobre los mercados europeos. Los rendimientos globales también están bajando. El rendimiento de los bonos estadounidenses a 10 años cayó a un mínimo del 1,37%, e incluso los comentarios agresivos de la Fed no ayudaron.

El gobernador de la Fed, Christopher Waller, dijo que el objetivo de acelerar el ritmo de la salida de la EC era terminarla en marzo y estar listo para subir las tasas en la reunión, ya que la inflación es obscenamente alta. Otro representante de la Fed, William, dijo que la Fed tiene la oportunidad de endurecer la política sin provocar una recesión.

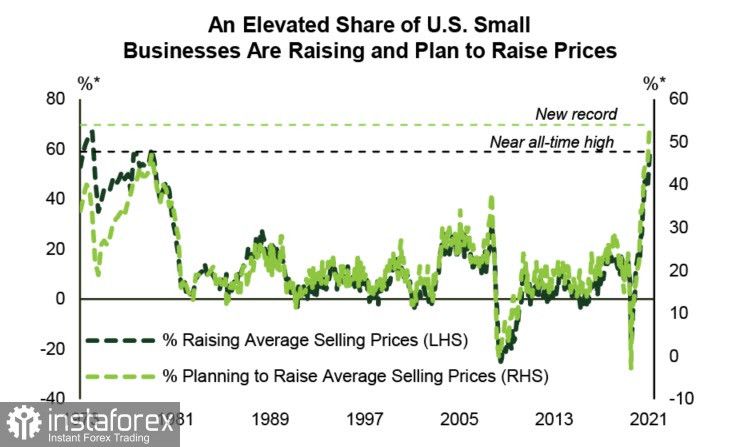

El alboroto de la Fed por la inflación tiene motivos objetivos. Los precios al productor subieron bruscamente, subiendo hasta el 9,6% interanual en noviembre desde el 8,8% del mes anterior. La aceleración indica presiones de precios generalizadas en toda la cadena de suministro. En las pequeñas empresas también están aumentando la presión. Una encuesta de la Federación Nacional de Empresas Independientes mostró que el 59% de las empresas aumentaron los precios de venta promedio en noviembre, y otro 54% planea aumentarlos en los próximos meses. El primer indicador se acerca al máximo histórico de la década de 1970 y el segundo es un nuevo récord.

Está claro que si los mercados se están preparando para un endurecimiento de la política, entonces la demanda de riesgo comenzará a declinar debido a la disminución de la disponibilidad de liquidez barata. Según el informe de la CFTC, el petróleo está bajo presión por cuarta semana consecutiva, calculando una ventaja bajista en el posicionamiento general, lo que indirectamente indica una presión creciente sobre los activos de materias primas.

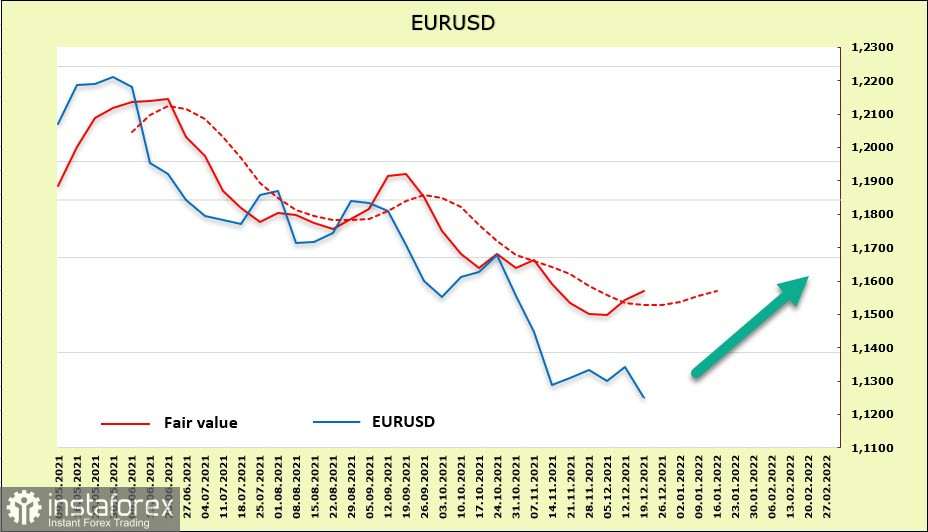

EUR/USD

El crecimiento de la inflación en la eurozona es aún mucho menos notorio. Los últimos datos de Eurostat mostraron que el índice se mantuvo en el mismo nivel del 2,6% en noviembre, lo que, junto con las medidas tomadas por el BCE el jueves, excluye cualquier paso inesperado para frenar el crecimiento de los precios.

Como se desprende del informe semanal de la CFTC, los cambios en el euro fueron técnicos. Una leve disminución en el interés abierto provocó un alineamiento de los volúmenes de contratos en largo y corto, en general, no hay dinámica. La caída de los rendimientos de UST en la apertura del lunes provocó un aumento en el precio de cierre, lo que da motivos para esperar una corrección. Las expectativas de un aumento de la demanda de activos protectores también están a favor de una posible corrección.

El euro continúa operando en un canal bajista y el dólar estadounidense sigue siendo el favorito a largo plazo en este par. Al mismo tiempo, en los próximos días se observará un intento de hacer una corrección al alza hasta el límite superior del canal 1,1450/70. Hay pocas posibilidades de subir más alto, por lo que existen razones para utilizar los intentos de crecimiento para las ventas.

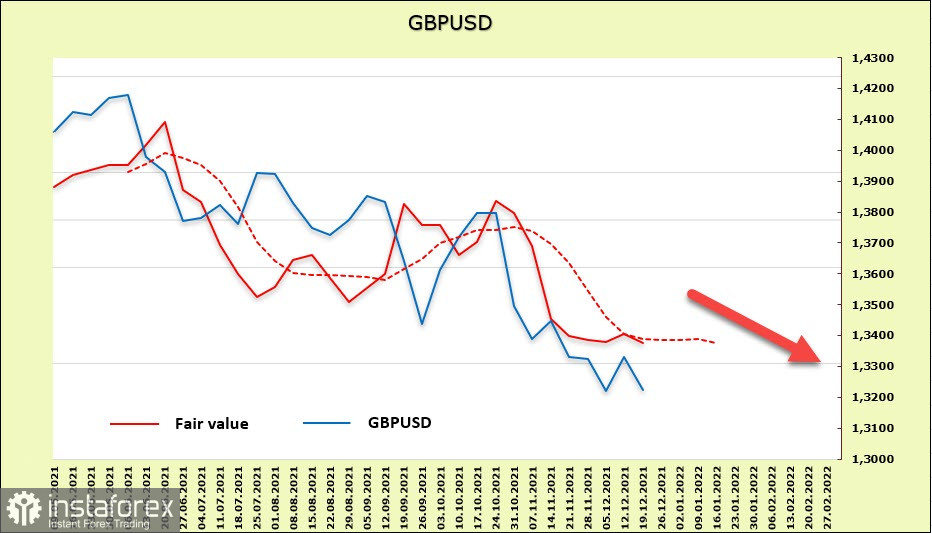

GBP/USD

La posición corta neta de la libra volvió a subir. Los especuladores se están retirando de los contratos a largo plazo, por temor al desarrollo de la crisis energética en Europa y la aparición de la variante Omicron, que puede conducir a una expansión de las medidas restrictivas. El gobierno de Johnson está considerando volver a imponer medidas de confinamiento por un período de dos semanas. Si esto sucede, la libra estará bajo presión. Quizás, esta sea incluso la razón principal por la que el precio objetivo de la libra se ha mantenido por debajo del promedio a largo plazo y, por lo tanto, la prioridad debe considerarse a la baja.

La libra se precipitó hacia abajo nuevamente después de un débil intento de hacer una corrección. Las posibilidades de un colapso del nivel de soporte clave de 1,3160 aumentaron, por lo que el objetivo a largo plazo de 1,2830 se volverá relevante. Además, la libra no se corrigió ni siquiera en la mitad del canal, lo que indica indirectamente la fuerza del impulso bajista. En este caso, no hay razón para esperar una reversión alcista.

Español

Español

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română