Джордж Сорос: «разорение» Банка Англии

Известному американскому финансисту Дж. Соросу пожизненно запретили въезд в Великобританию после инцидента, зафиксированного 16 сентября 1992 года. В это время произошел мощный обвал британской валюты. Многие считают, что американский финансист планировал эту операцию несколько лет. Такие выводы сделаны после длительной скупки фунтов небольшими партиями. В дальнейшем, используя сформированные валютные резервы, 15 сентября 1992 года Дж. Сорос одномоментно продал около 5 млрд фунтов в обмен на 15 млрд немецких марок по курсу 2,82 GBP/DEM через свой фонд «Квантум». В итоге стерлинг резко просел. Через день финансист произвел обратную покупку подешевевшей валюты. Это позволило Дж. Соросу заработать около $1,5 млрд. Чтобы спасти фунт от дальнейшего обрушения, Банк Англии провел валютные интервенции, пытаясь стабилизировать курс. Однако это не помогло, и регулятору пришлось поднять процентную ставку с 10% до 12%, а затем и до 15%. Впоследствии правительству Великобритании пришлось девальвировать фунт и выйти из европейской валютной системы.

Братья Ханты: несостоявшиеся монополисты рынка серебра

В 1973 году валютные стратеги, братья Герберт и Нельсон Ханты, решили стать монополистами на рынке белого металла. Они покупали серебро большими объемами по $2,90 за 1 унцию. Данная стратегия принесла свои плоды через два месяца: цена драгметалла выросла до $6,70 за 1 унцию. Накопив за 10 лет более 5 000 т физического серебра, то есть 15% от всех мировых запасов этого металла, братья начали скупать «бумажное» серебро в виде фьючерсных контрактов. Рост белого металла был молниеносным: 31 декабря 1979 года за 1 унцию давали $34,45, а 17 января 1980 года серебра достигло исторического пика – $52,50 за 1 унцию. Резкий обвал произошел 27 марта 1980 года, в так называемый «серебряный четверг». После ужесточения маржинальных требований со стороны биржи Comex братьям потребовалось внести дополнительные $136 млн, которых у них не было. Им пришлось срочно продавать серебро и фьючерсные контракты. В итоге цена белого металла обвалилась до $10,80 за 1 унцию. В 1988 году братья Ханты объявили себя банкротами.

Билл Экман: «эффективное похудение» акций Herbalife

В 2012 году Билл Экман, управляющий инвестиционным фондом Pershing Square Capital Management, публично заявил о намерении играть на рынке против Herbalife. Валютный стратег открыл огромное количество коротких позиций, работающих на снижение ценных бумаг компании. По мнению Б. Экмана, поставщик товаров для специализированного питания является пирамидой по своей структуре. Он утверждал, что компания тратит больше средств на расширение сети дистрибьюторов, чем на продажу продукции. После заявлений Б. Экмана бумаги Herbalife обрушились более чем на 30%. Эта история продолжалась несколько лет. За это время финансист потратил более $50 млн на исследование и борьбу с Herbalife. Однако в итоге Фонд Билла Экмана, игравший против акций компании, оказался под подозрением в распространении ложной информации. В дальнейшем Herbalife выиграла суд, доказав, что не является пирамидой. В 2016 году она урегулировала спор с Федеральной торговой комиссией США (FTC), которая признала правоту Herbalife.

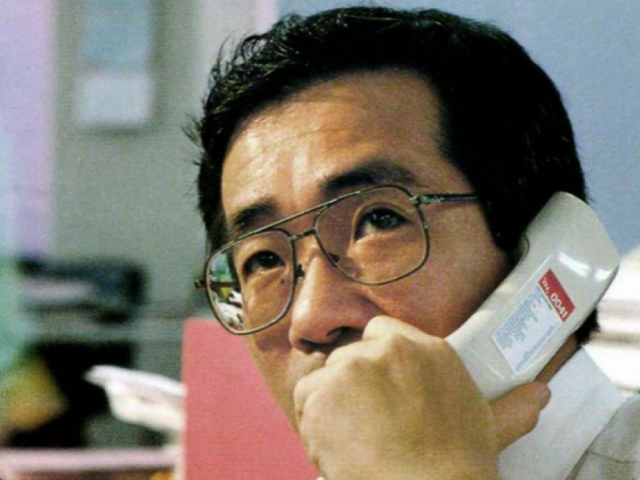

Ясуо Хаманака: превращение меди в золото

В начале 1990-х годов XX века на японском финансовом рынке появился Ясуо Хаманака, в планах которого было завоевание глобального рынка меди. Поначалу валютный игрок обеспечил устойчивый рост цен на красный металл. Я. Хаманака стремился создать на рынке меди дефицит, купив огромное количество красного металла. В итоге его запасы достигли 2 млн т. Я. Хаманака дожидался взлета цены на медь и продавал ее с большой выгодой. Грандиозная спекуляция позволила ему на протяжении пяти лет превращать медь в золото. За это время Я. Хаманака единолично удерживал искусственные цены на медь во всем мире, формируя их дефицит. Однако в 1996 году на рынок вышел канадский трейдер Херберт Блэк, игравший на понижение. В итоге рынок меди изменил направление, а красный металл просел на треть. Это ударило по корпорации незадачливого «медного короля», которая лишилась $2,6 млрд. В 1998 году его приговорили к восьми годам тюрьмы.

Майкл Милкен: поражения и победы «мусорного короля»

В 1970-е гг. прошлого столетия биржевой игрок Майкл Милкен создал рынок так называемых «мусорных облигаций». Валютный стратег финансировал многомиллиардные захваты крупнейших корпораций. Выпуск «мусорных облигаций» требовал от М. Милкена и его соратников поддержания ликвидности этих бумаг. Для этого компания Drexel, подконтрольная М. Милкену, торговала ими через подставные конторы. Ключевую роль на рынке «мусорных облигаций» играли инвесторы, среди которых – пенсионные и страховые фонды, а также ссудо-сберегательные банки. Они столкнулись с серьезными потерями от своих инвестиций. В 1990 году М. Милкен получил 10 лет за махинации на рынке облигаций, однако вышел на свободу, отсидев не более двух лет.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română