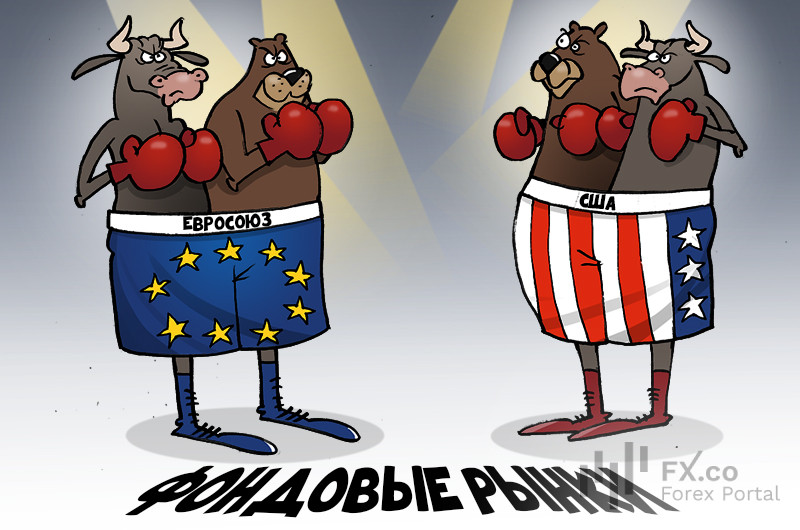

Валютные стратеги JPMorgan озабочены вопросом: кто будет лидировать на финансовом рынке – компании еврозоны или США? Вопрос на миллион! А однозначного ответа на него нет! При этом эксперты считают, что отдавать предпочтение фондовым рынкам еврозоны перед американскими преждевременно.

В банке предостерегают от излишней эйфории в отношении биржевого рынка ЕС, хотя в марте этого года индекс фондового рынка еврозоны (SX5E) также достиг своего максимума. При этом широкий индекс S&P 500 тоже продемонстрировал впечатляющие результаты, в основном благодаря семи основным технологическим акциям. Тем не менее индекс, в котором все акции имеют равный вес (SPW), увеличился всего на 6%.

По мнению аналитиков JPMorgan, разница в показателях двух рынков, европейского и американского, достигнет своего максимума, но это произойдет, «когда ранее успешные акции перестанут расти, а отстающие их догонят». При этом в банке полагают, что наивысшие точки SPW и SX5E были достигнуты одновременно с началом ухудшения экономического роста и политических условий.

По наблюдениям аналитиков, с марта этого года ожидания рынка в отношении процентных ставок ФРС продемонстрировали рост, однако при этом показатели экономической активности немного снизились. При этом в JPMorgan допускают, что сложная экономическая и политическая ситуация сохранится долгое время.

По мнению специалистов, уменьшение процентных ставок ФРС, которое может начаться в сентябре, будет реакцией на ослабление рынка труда, а не только на сокращение инфляции. «Такой переход от упреждающего к реагирующему снижению ставок может привести к тому, что Федрезерв будет медленнее реагировать на экономические изменения», – полагают в банке.

Кроме того, сокращение темпов экономического роста может отразиться на прибылях компаний во второй половине 2024 года. Согласно прогнозам JPMorgan на третий и четвертый кварталы этого года, возможен значительный рост прибыли на 1 акцию (на 13%–15%) по сравнению с 2023 годом.

Руководство JPMorgan предпочитает инвестировать в растущие сектора экономики. При этом в компании позитивно оценивают защитные сектора, особенно коммунальные услуги и недвижимость. При этом в JPMorgan отдают должное потенциалу еврозоны, но считают, что «еще слишком рано инвестировать в страны евроблока больше, чем в США». По мнению экспертов, во второй половине этого года для европейских рынков может сложиться благоприятная ситуация. Однако для этого нужно сочетание определенных факторов, таких как стабильная политика во Франции и отсутствие негативных последствий со стороны американской экономики и доллара.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română

Комментарии: