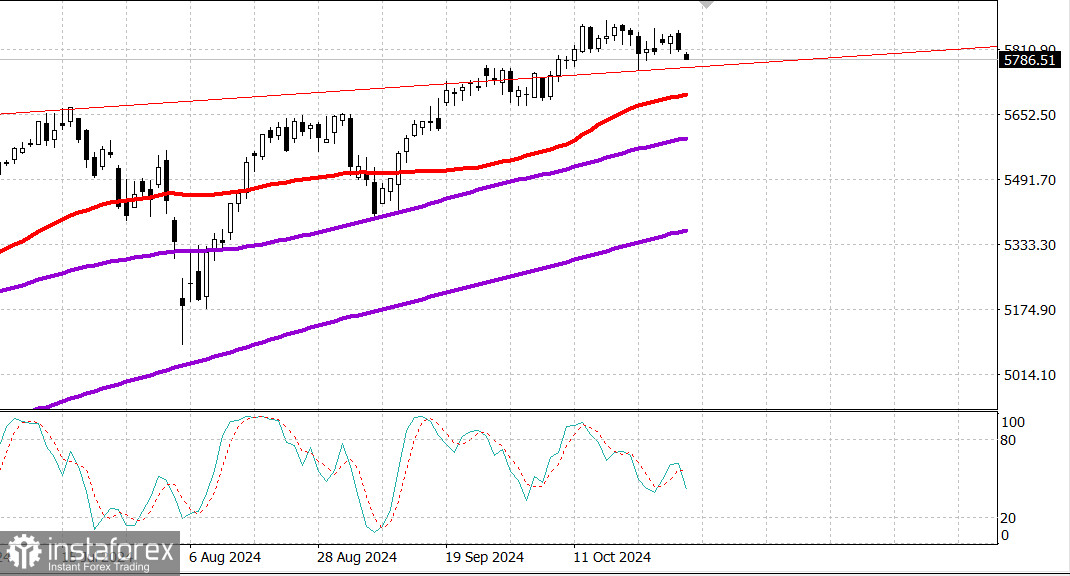

S&P500

Обзор 31.10

Рынок США: ВВП США + 2.8% в 3 квартале.

Главные индексы США в среду: Доу - 0.2%, NASDAQ - 0.6%, S&P500 - 0.3%, S&P500 5813, диапазон 5700 - 5950.

Фондовый рынок показал неоднозначную динамику. Первоначально рынок пошел вверх в ответ на некоторые экономические данные и хорошие квартальные результаты Alphabet (GOOG 176,14, +5,00, +2,9%).

Индекс S&P 500 вырос на 0,3%, а Nasdaq Composite на 0,4% на максимумах дня.

Сегодняшние утренние данные показали оценку занятости ADP в частном секторе, которая увеличилась на 233 000, превысив ожидания. Октябрьские и сентябрьские показатели были пересмотрены в сторону повышения.

Кроме того, предварительный отчет о ВВП за третий квартал отразил уверенный рост экономики, чему способствовали потребительские расходы.

Однако энтузиазм в отношении ранних покупок угас без какого-либо конкретного катализатора, который мог бы объяснить ухудшение ситуации.

В конечном итоге индекс S&P 500 опустился на 0,3% ниже, чем вчера, а Nasdaq Composite снизился на 0,6%. Многие акции откатились от сессионных максимумов, но движение вниз было относительно ограниченным. Равновзвешенный индекс S&P 500 снизился на 0,2% по сравнению со вчерашним закрытием.

Акции полупроводниковых компаний продолжили потери на открытии во второй половине дня, усилив давление на основные индексы.

Производители микросхем демонстрировали слабость на протяжении всей сессии после отчета и слабых прогнозов по доходам за четвертый квартал от Advanced Micro Devices (148,60, -17,65, -10,6%).

Первоначальное ралли на фондовом рынке произошло, несмотря на волатильную активность на рынке казначейских облигаций сегодня.

Доходность 10-летних облигаций достигла 4,20% на самом низком уровне и установилась на уровне 4,27%.

Nasdaq Composite: +24,0% с начала года

S&P 500: +21,9% с начала года

Индекс Dow Jones Industrial: +11,8% с начала года

S&P Midcap 400: +12,8% с начала года

Russell 2000: +10,2% с начала года

Анализ экономических данных:

Еженедельный индекс заявок на ипотеку MBA -0,1 %; Предыдущие -6,7%

Октябрь ADP Employment Change 233K (консенсус 105K); Приор был пересмотрен до 159 тыс. со 143 тыс.

Ключевой вывод из отчета заключается в том, что прирост занятости был широким в зависимости от сектора, региона и размера предприятия, что подчеркивает тот факт, что экономическая активность остается устойчивой и совсем не соответствует экономике, находящейся на пороге экономического кризиса.

ВВП-Адв. за 3 кв. 2,8% (консенсус 3,0%); Предыдущие 3,0%,

3-й квартал, дефлятор-Adv. 1,8% (консенсус 2,3%); Предыдущие 2,5%

Ключевой вывод из отчета заключается в том, что рост ВВП был обеспечен здоровым уровнем потребительских расходов. Расходы на личное потребление увеличились на 3,7%.

Это был самый высокий темп роста с первого квартала 2023 года, который значительно превысил средний показатель за предыдущие 10 кварталов, составлявший 2,3%.

Компонент PCE внес 2,46 процентных пункта в рост реального ВВП в третьем квартале.

Ожидаемые продажи жилья в сентябре 7,4% (консенсус 2,5%); Предыдущие 0,6%

Календарь в четверг:

8:30 по восточному времени: личный доход за сентябрь (консенсус 0,4%; предыдущие 0,2%),

личные расходы (консенсус 0,4%; предыдущие 0,2%), цены PCE (консенсус 0,2%; предыдущие 0,1%), и базовые цены PCE (консенсус 0,2%; предыдущие 0,1%),

индекс роста зарплат в третьем квартале (консенсус 1,0%; предыдущие 0,9%), еженедельные первоначальные заявки по безработице (консенсус 229 000; предыдущие 227 000) и продолжающиеся заявки (ранее 1,897 млн)

9:45 по восточному времени: индекс деловой активности в Чикаго за октябрь (консенсус 47,5; предыдущий 46,6)

10:30 по восточному времени: недельные запасы природного газа (ранее +80 млрд куб. футов)

Энергетика: Нефть Брент 72.60 долл., рост примерно на 1 долл. за сутки.

Вывод: Рынок США вчера явно показал настроение на коррекцию. Однако впереди важные новости - отчет по инфляции PCE сегодня и нонфармы завтра. Вероятно, рынок начнет движение на сильных или очень слабых данных.

Макаров Михаил, еще больше аналитики:

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română