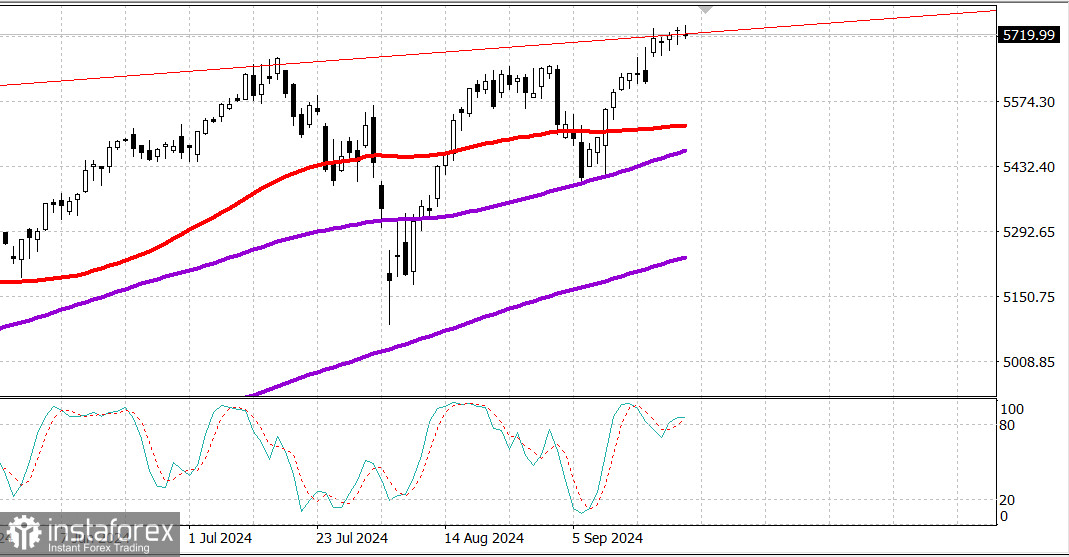

S&P500

Обзор 26.09

Рынок США. Остановка продолжилась.

Главные индексы США в среду: Доу - 0.7%, NASDAQ 0%, S&P500 - 0.2%, S&P500 5722, диапазон 5600 - 5850.

Вчера было несколько знаковых событий.

Народный банк Китая предоставил еще один политический стимул, сократив свою среднесрочную кредитную ставку на 30 базисных пунктов до 2,00%, а NVIDIA (NVDA 123,51, +2,64, +2,2%) продолжила расти опережая рынок. Оба индикатора оказали определенную поддержку фондовому рынку, но ни одного из них не было достаточно, чтобы взволновать покупательские массы для большей части торговли.

Nasdaq, со своей стороны, большую часть дня держался в росте, опираясь на плечи NVDIA. Тем не менее внутренние показатели рынка отражали более осторожный настрой.

На NYSE и Nasdaq падение опередило рост с разницей более чем 2 к 1; равновзвешенный индекс S&P 500 упал на 0,6%; Russell 2000 снизился на 1,2%; и только два сектора S&P 500 закрылись с прибылью: сектор коммунальных услуг и сектор информационных технологий, оба из которых выросли на 0,5%.

Сектор информационных технологий демонстрировал относительную силу, однако более широкий рынок продолжал консолидацию.

Девять из 11 секторов индекса S&P 500 завершили торги с убытком. Наибольшие трудности пришлось пережить энергетическому сектору (-1,9%), который следил за падением цен на нефть, несмотря на сообщения о том, что Хезболла выпустила ракету по Тель-Авиву, которая в конечном итоге была перехвачена Израилем, а также о том, что Израиль играет возможностью переброски наземных войск в Ливан.

Фьючерсы на нефть WTI упали на 2,5% до $69,78/барр.

Еще одним слабым звеном стал сектор здравоохранения (-0,9%), пострадавший от потерь компании Amgen (312,86 AMGN, -18,06, -5,5%), которая сообщила неутешительные данные по двум препаратам, по данным CNBC.

Среди других отстающих можно отметить циклический сектор материалов (-0,6%), финансовый (-0,6%) и промышленный (-0,5%) сектор. Упал Amazon.com (AMZN 192,53, -1,43, -0,7%) и Ford (F 10,42, -0,45, -4,1%) и General Motors ( GM 45,72, -2,35, -4,9%), рейтинг которых был понижен в Morgan Stanley из-за опасений по поводу конкуренции в Китае и ухудшения рейтинга в США.

Morgan Stanley также понизил рейтинг Rivian Automotive (RIVN 11,03, -0,81, -6,8%).

Домостроители также оказали давление на потребительский сектор, хотя продажи новых домов в августе были выше, чем ожидалось. Неутешительный отчет о прибыли KB Home (KBH 82,75, -4,68, -5,4%) действовало как тормоз.

Как и на фондовом рынке, на рынке казначейских облигаций также не было особой активности покупателей. Доходность по 2-летним облигациям завершила сессию без изменений на уровне 3,55%, в то время как доходность по 10-летним облигациям подскочила на пять базисных пунктов, до 3,78%.

Состоялся аукцион по 5-летним облигациям на сумму $70 млрд. Как и на вчерашнем аукционе по 2-летним облигациям, на аукционе по 5-летним облигациям высокая доходность 3,519% на момент выпуска.

Nasdaq Composite: +20,5% с начала года

S&P 500: +20,0% с начала года

Промышленный индекс Dow Jones: +11,3% с начала года

S&P Midcap 400: +11,1% с начала года

Russell 2000: +8,4% с начала года.

Анализ экономических данных:

Индекс заявок на ипотеку +11,0% за неделю с заявками на рефинансирование +20% и заявками на покупку +1%.

Продажи новых домов в августе 716 тыс. (консенсус 695 тыс.); Приор был пересмотрен с 739 тыс. до 751 тыс.

Ключевой вывод из отчета заключается в том, что продажи новых домов, которые учитываются при подписании контрактов, в августе оказались лучше, чем ожидалось, чему способствовали более низкие цены и снижающиеся ставки по ипотечным кредитам.

Примечательно, что Юг был единственным регионом, в котором наблюдался рост продаж из месяца в месяц.

Забегая вперед, календарь на четверг включает в себя:

08:30 по восточному времени: ВВП за 2 квартал - третья оценка (консенсус 3,0%; предыдущие 3,0%) и дефлятор ВВП за 2 квартал - третья оценка (консенсус 2,5%; предыдущие 2,5%)

08:30 Восточное время: августовские заказы на товары длительного пользования (консенсус -2,9%; предыдущие 9,9%) и заказы длительного пользования без транспорта (консенсус 0,1%; предыдущие -0,2%)

08:30 ET: еженедельные первоначальные заявки (консенсус 224 000; предыдущие 219 000) и продолжающиеся пособия (1,829 млн)

10:00 по восточному времени: Ожидаемые продажи жилья в августе (консенсус 1,0%; предыдущее -5,5%)

10:30 по восточному времени: Еженедельные запасы природного газа (ранее +58 млрд куб. футов)

13:00 по восточному времени: 7-летние казначейские облигации на сумму 44 млрд долларов результаты аукциона

Энергетика: Нефть Брент 71.80 долл. - резкое падение нефти на 3 долл. за сутки - вероятно, на ожидании замедления спроса в Китае.

Вывод: Рынок США продолжил горизонтальную консолидацию на уровне максимумов года. Все больше вероятность, что рынок ждет отчета по инфляции PCE завтра и может быть сильное движение, как вверх так и вниз, в зависимости от тех данных, которые получит рынок.

Макаров Михаил, еще больше аналитики:

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română