Американские рынки: акции в плюсе после решения ФРС

В понедельник американские фондовые рынки завершили день с незначительным ростом, поскольку инвесторы оценивали влияние недавнего решения Федеральной резервной системы о снижении ставок и рассматривали дальнейшее развитие событий на неделе.

Ралли на глобальных рынках

Мировые фондовые индексы также показали рост, поддержанный комментариями представителей ФРС. Они отметили, что значительное снижение процентной ставки на прошлой неделе было обоснованным шагом. В то же время евро ослаб по отношению к доллару на фоне разочаровывающих данных по деловой активности в еврозоне.

Поддержка ФРС и стабильная экономика

Укрепление фондовых рынков было поддержано заявлениями политиков ФРС и стабильными показателями промышленного сектора. Это стало продолжением сильного ралли, которое наблюдалось на прошлой неделе после решения о снижении ставок. Основные индексы показали заметный рост, что противоречит традиционно слабым результатам сентября.

Фокус на комментариях ФРС

Внимание инвесторов в понедельник было сосредоточено на выступлениях трех президентов региональных банков ФРС, которые дали подсказки о дальнейшем курсе монетарной политики. Рафаэль Бостик, Нил Кашкари и Остан Гулсби поддержали последний шаг ФРС и высказались за возможность дополнительного снижения ставок до конца года.

Инфляция под наблюдением

Согласно данным CME Group и ее инструменту FedWatch, трейдеры оценивают вероятность более значительных действий со стороны ФРС на следующем заседании в ноябре. Это ожидание укрепилось после того, как один из губернаторов, Кристофер Уоллер, заявил в пятницу, что инфляционные показатели могут оказаться ниже целевого уровня в 2%.

Нерешительность рынков: что будет дальше?

Несмотря на первоначальные ожидания, прогнозы по ставкам изменились, и теперь будущее кажется неопределенным. Инвесторы сравнивают возможные сценарии с подбрасыванием монетки, оценивая, как ФРС будет действовать до конца года. По последним данным LSEG, рынки ожидают снижения ставок на 74 базисных пункта до завершения года.

Угроза роста инфляции

Экономические данные за сентябрь показывают, что деловая активность в США осталась на стабильном уровне. Однако рост цен на товары и услуги ускорился до максимума за последние шесть месяцев, что может свидетельствовать о новом витке инфляции в ближайшие месяцы. Эта тенденция вызывает обеспокоенность аналитиков, поскольку инфляционное давление может вновь усилиться.

Осторожность инвесторов

По словам Сэма Стовалла, главного инвестиционного стратега CFRA Research, многие инвесторы пока предпочитают занимать выжидательную позицию, не торопясь с решительными действиями. "Инвесторы наблюдают за ситуацией и ждут подтверждений того, что сценарий мягкой посадки экономики действительно станет реальностью", — отметил он.

Позитивная динамика индексов

В понедельник ведущие фондовые индексы США показали рост. Индекс Dow Jones Industrial Average прибавил 61,29 пункта, или 0,15%, закрывшись на уровне 42 124,65. S&P 500 также вырос на 16,02 пункта, или 0,28%, достигнув отметки 5 718,57. Nasdaq Composite увеличился на 25,95 пункта, что составило 0,14%, и завершил торги на уровне 17 974,27.

Лидеры и аутсайдеры рынка

Из 11 секторов S&P 500, восемь завершили день в плюсе. Лидерами стали энергетические компании, которые показали рост на 1,31%. В то же время акции компаний здравоохранения продемонстрировали спад на 0,25%, что стало наименее успешным результатом дня.

Рынок акций: рост Tesla внимание на инфляцию

На рынке акций продолжают доминировать компании, чувствительные к изменениям процентных ставок. Tesla показала уверенный рост на 4,65%, а акции Meta (организация запрещена в РФ) прибавили 0,6% благодаря решению Citigroup повысить целевую цену на их акции.

Малые компании под давлением

Индекс Russell 2000, который отслеживает компании с небольшой капитализацией, снизился на 0,25%. Это отражает определенную неуверенность в секторе малых компаний на фоне общего роста ведущих индексов.

Фокус на инфляцию: что покажут данные?

Инвесторы с нетерпением ждут публикации данных по расходам на личное потребление за август, которые считаются основным индикатором инфляции для Федеральной резервной системы. Ожидается, что этот релиз станет ключевым событием недели, определяющим дальнейшие шаги ФРС в отношении денежно-кредитной политики.

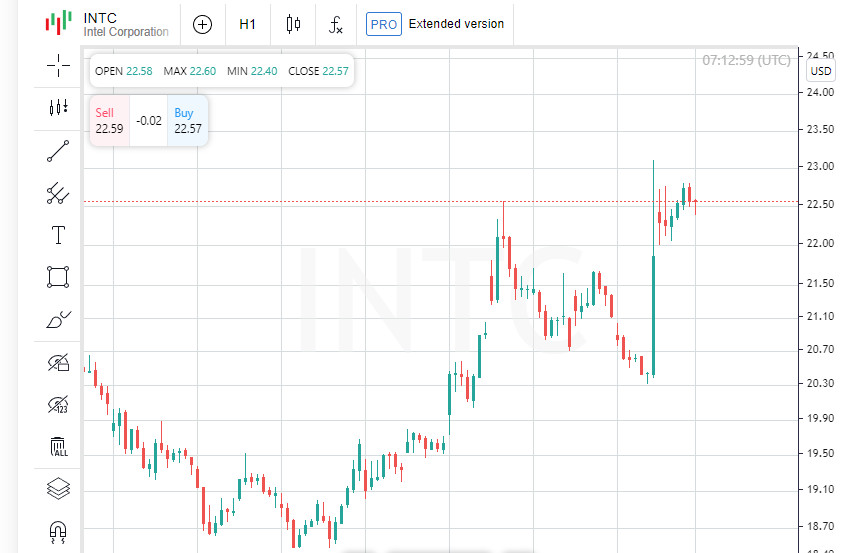

Крупные сделки и рейтинги

Intel оказалась среди лидеров роста, поднявшись на 3,05% на фоне новостей о возможной инвестиции в размере до 5 миллиардов долларов со стороны Apollo. Однако не все новости на рынке были позитивными: акции General Motors потеряли 1,72% после того, как аналитики Bernstein понизили рейтинг компании с «превосходит рынок» до «соответствует рынку».

Динамика рынка: рост превысил падение

На Нью-Йоркской фондовой бирже (NYSE) акции, показавшие рост, превзошли падающие в соотношении 1,48 к 1. Также на NYSE было зафиксировано 505 новых годовых максимумов и всего 36 минимумов. Что касается S&P 500, индекс зарегистрировал 62 новых 52-недельных максимума и всего один новый минимум. В свою очередь, Nasdaq Composite отметил 80 новых максимумов и 123 минимума, что подчеркивает неравномерную динамику на рынке технологических компаний.

Доходность казначейских облигаций растет: Ожидания рецессии и политика ФРС

Доходность казначейских облигаций США демонстрировала рост, поскольку инвесторы продолжают анализировать вероятность краткосрочной рецессии в крупнейшей экономике мира. Внимание рынка было сосредоточено на заявлениях представителей Федеральной резервной системы, особенно после того, как на прошлой неделе регулятор начал смягчение денежно-кредитной политики, снизив процентную ставку на 50 базисных пунктов.

Оценки ФРС: поддержка экономики и перспективы

Три ключевых представителя ФРС выступили с комментариями в понедельник, подчеркивая важность недавнего решения. Нил Кашкари, президент Федерального резервного банка Миннеаполиса, назвал снижение «правильным шагом» для поддержки экономики. Остан Гулсби, президент Чикагского банка, высказал ожидания, что ФРС продолжит снижать ставки в течение следующего года. А Рафаэль Бостик, возглавляющий Федеральный резервный банк Атланты, отметил, что экономика США близка к нормальным уровням инфляции и безработицы, и что денежно-кредитная политика должна вернуться к привычным параметрам.

Ожидания инвесторов: верит ли рынок в снижение инфляции?

По мнению Куинси Кросби, главного стратега LPL Financial, участники рынка пристально следят за тем, чтобы снижение ставок не было связано с чрезмерными опасениями FOMC, а отражало реальное ослабление инфляции. В условиях повышенных оценок акций, ключевую роль начинают играть макроэкономические данные. Каждая публикация статистики будет восприниматься как индикатор дальнейшего развития ситуации.

Рост на мировых рынках

Прошлая неделя оказалась благоприятной для американского фондового рынка, который зафиксировал уверенный рост. Индекс акций MSCI по всему миру прибавил 2,68 пункта, или 0,32%, достигнув отметки 840,05. Европейский индекс STOXX 600 также продемонстрировал положительную динамику, увеличившись на 0,4%.

Прогнозы по ставкам: рынок разделен в ожиданиях решений ФРС

Согласно последним данным LSEG, рынок фьючерсов на ставки в США оценивает вероятность снижения процентной ставки на ноябрьском заседании. 54% участников рынка ожидают, что ставка будет снижена на 25 базисных пунктов, тогда как 46% прогнозируют более значительное смягчение на 50 базисных пунктов. В 2024 году прогнозируется общее снижение ставок на 78 базисных пунктов.

Еврозона: спад в промышленности усиливается

Новые данные от S&P Global показали, что деловая активность в еврозоне резко замедлилась в этом месяце. Сфера услуг, доминирующая в регионе, остается на прежнем уровне, в то время как спад в обрабатывающей промышленности продолжает набирать обороты. Это вызывает беспокойство, особенно на фоне усиливающихся инфляционных рисков.

США: стабильность, но с растущими ценами

В США ситуация несколько иная. Деловая активность в сентябре осталась стабильной, однако средние цены на товары и услуги выросли самыми высокими темпами за последние полгода. Это может свидетельствовать о том, что инфляция в ближайшие месяцы может ускориться, что окажет влияние на дальнейшие решения ФРС.

Валюты и рынки: доллар укрепляется

Индекс доллара, который отслеживает его курс по отношению к основным валютам, таким как евро и иена, вырос на 0,14%, достигнув отметки 100,92. В то же время евро потерял 0,45%, опустившись до $1,1112. По отношению к японской иене доллар ослаб на 0,21%, торгуясь на уровне 143,61 иены.

В ожидании данных: внимание на инфляцию

Ключевым событием недели для инвесторов остается публикация данных по инфляции в виде основного индекса расходов на личное потребление (PCE), который будет представлен в пятницу. Этот показатель является предпочтительным индикатором ФРС для оценки инфляционных тенденций. Также ожидаются данные по заказам на товары длительного пользования, что добавляет неопределенности в ожиданиях рынка.

Рост доходности облигаций

Доходность долгосрочных казначейских облигаций США, от семилетних до 30-летних, на прошлой неделе достигла максимальных значений за последние три недели, что подчеркивает обеспокоенность инвесторов относительно долгосрочных перспектив экономики.

Усиление кривой доходности: признак напряженных экономических перспектив

Кривая доходности облигаций США, являющаяся важным индикатором экономических ожиданий, продолжает усугубляться. Разрыв между доходностью двухлетних и десятилетних казначейских облигаций достиг 17,9 базисных пунктов, что стало самым резким показателем с июня 2022 года. Этот тренд указывает на повышенные опасения среди инвесторов относительно будущего состояния экономики США.

Рост доходности облигаций

Эталонные 10-летние облигации США показали рост доходности на 2,3 базисных пункта, достигнув отметки 3,751% по сравнению с 3,728% в пятницу. Это еще одно свидетельство неуверенности на рынке, так как участники продолжают переоценивать риски в ожидании дальнейших шагов Федеральной резервной системы.

Нефтяные рынки: Падение цен на фоне слабой активности

Цены на нефть снизились на фоне разочаровывающих данных о деловой активности в еврозоне. Американская сырая нефть потеряла 63 цента, остановившись на уровне $70,37 за баррель, в то время как Brent снизилась на 58 центов до $73,90. Эти данные отражают глобальные экономические неопределенности, которые продолжают оказывать давление на рынки энергоресурсов.

Глобальная политика смягчения: поздно ли?

Инвесторы задаются вопросом, не запоздали ли центральные банки с мерами по смягчению монетарной политики, чтобы успеть предотвратить замедление мировой экономики. Особенно актуальными остаются опасения, что такие действия могут не оказать ожидаемого эффекта на фоне глобального экономического спада.

Китай и Швейцария: ставки на фоне неопределенности

Центральный банк Китая на этой неделе снизил 14-дневную ставку РЕПО на 10 базисных пунктов, после того как ранее не оправдал ожиданий рынка, отказавшись от снижения долгосрочных ставок. Теперь внимание инвесторов переключилось на заседание Швейцарского национального банка, которое состоится в четверг. В ценах уже заложено снижение ставки на четверть пункта до 1,0%, а вероятность более агрессивного снижения на 50 базисных пунктов оценивается в 41%.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română