Валютный рынок долгое время ожидал от ФРС 6-7 раундов снижения ставки в 2024 году. В начале августа, после очередной серии не самых лучших отчетов по рынку труда и безработице в США, рынок посчитал, что теперь-то уж точно ФРС понизит ставку в сентябре сразу на 50 базисных пунктов. По мере течения августа «голубиные» ожидания ослабевали. И на текущий момент рынок закладывает вероятность не более 13% в сентябрьское смягчение на 50 пунктов. На мой взгляд, если даже участники рынка и аналитики не считают, что FOMC пойдет на радикальные меры, то это действительно так, потому что на протяжении 2024 года они же отыгрывали самые «голубиные» сценарии.

Однако в JPMorgan есть свои экономисты. И эти экономисты считают, что ставка ФРС будет снижена на 50 пунктов не только в сентябре, но и в ноябре и декабре. Свое мнение в Банке объясняют смещением внимания американского регулятора с инфляции на рынок труда. Я считаю, что логика железная. Инфляция, согласно последнему отчету, снизилась до 2,5%, а рынок труда продолжает сжиматься. Было бы логично увидеть хотя бы один раунд на 50 базисных пунктов, хоть я долгое время и не верил в подобный сценарий. Однако сейчас уже сам рынок не верит в подобное развитие событий, и я тоже думаю, что ФРС не будет спешить, чтобы не шокировать потребителей. Другими словами, зачем снижать ставку быстро, если можно делать это медленно и анализировать, как реагирует рынок труда и инфляция?

Отмечу также, что JPMorgan несколько подразделений, и не во всех ожидают такого шага. В JP Morgan Asset Management придерживаются мнения о снижении только на 25 пунктов. По словам экономистов этого подразделения, инфляция «остыла», радикальные меры не требуются.

На мой взгляд, уже неважно, насколько понизит ставку ФРС на следующем заседании, так как все эти сценарии уже учтены рынком. Я начинал обзор со слов о том, как сильно ждал рынок смягчения денежно-кредитной политики, поэтому можно не сомневаться, все наиболее «голубиные» сценарии уже учтены. Исходя из этого, на следующей неделе важно будет понять, будет ли рынок и дальше распродавать доллар, используя любые причины и основания?

Обратите внимание на другие мои статьи:

Анализ EUR/USD. 12 сентября. Решение ЕЦБ было предсказуемым.

Анализ GBP/USD. 12 сентября. Британец вновь в раздумьях.

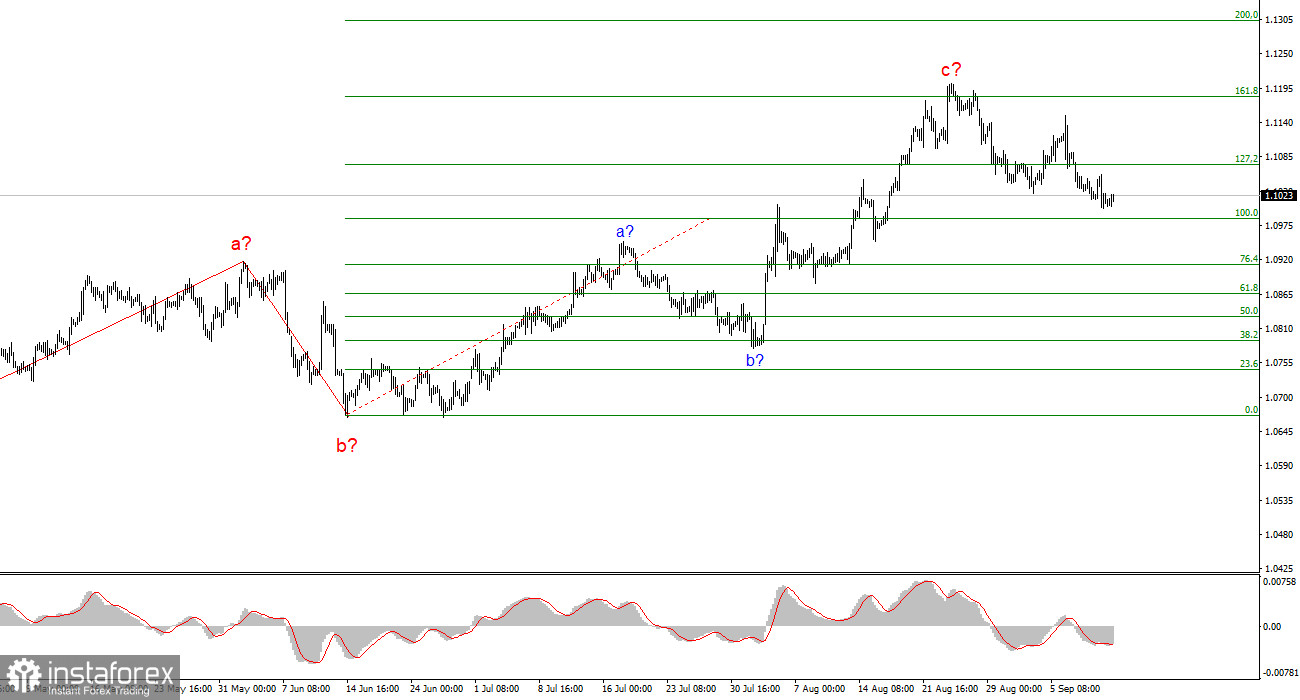

Волновая картина по EUR/USD:

Исходя из проведенного анализа EUR/USD, я делаю вывод, что инструмент продолжает построение серии коррекционных структур. Повышение котировок может продолжаться в рамках пятиволновой коррекционной структуры с целями, находящимися около 13 фигуры, но в данное время сценарий с построением волны d вновь активировался. Неудачная попытка прорыва отметки 1,1181, что приравнивается к 161,8% по Фибоначчи, указала на готовность рынка минимум к одной нисходящей волне с целями около 10 и 9 фигур. Поэтому продажи мне сейчас больше импонируют.

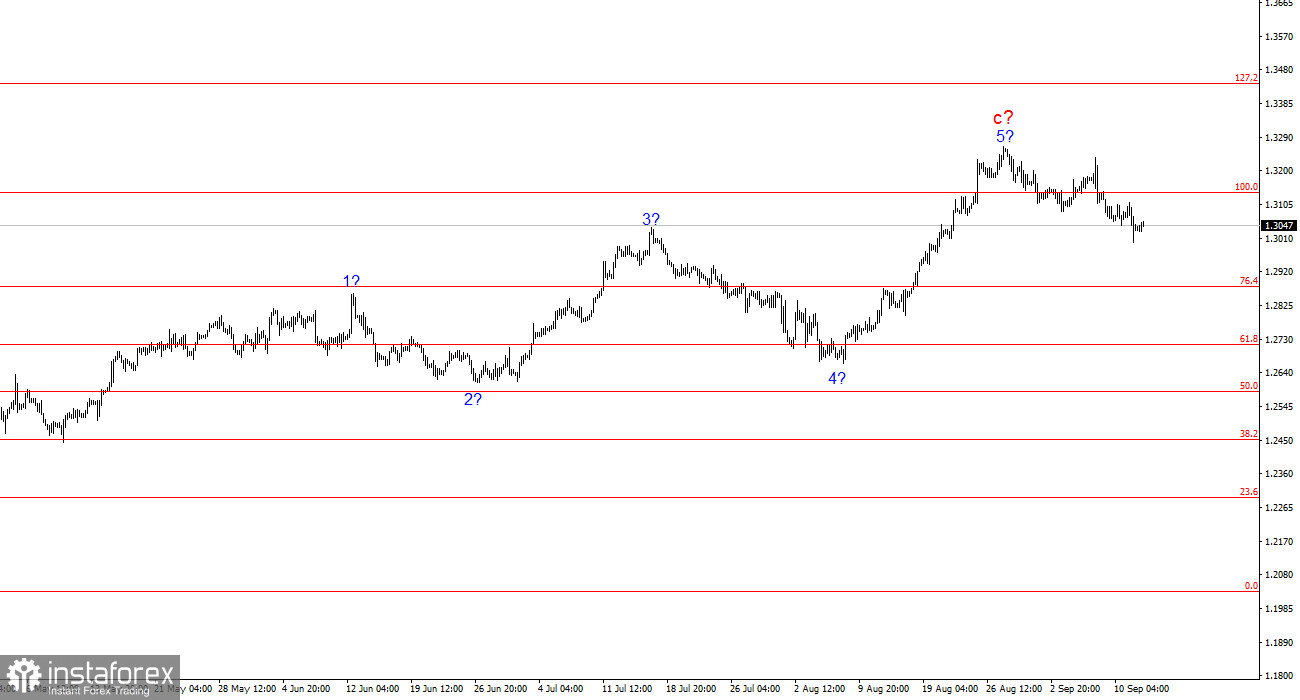

Волновая картина по GBP/USD:

Волновая картина инструмента GBP/USD по-прежнему предполагает снижение. Если 22 апреля начался повышательный участок тренда, то он уже приобрел пятиволновой вид. Следовательно, в любом случае теперь следует ожидать минимум трехволновой коррекции. На мой взгляд, сейчас следует рассматривать продажи инструмента с целями, расположенными около 29 фигуры и ниже. Однако отметку 1,3142 продавцы уже не удержали один раз, а повышательный набор волн может усложняться до бесконечности с таким новостным фоном, как сейчас. Но я ожидаю продолжение коррекции.

Основные принципы моего анализа:

1) Волновые структуры должны быть простыми и понятными. Сложные структуры сложно отыгрывать, они часто несут изменения.

2) Если нет уверенности в происходящем на рынке, лучше не заходить в него.

3) Стопроцентной уверенности в направлении движения нет и быть не может никогда. Не забывайте про защитные ордера Stop Loss.

4) Волновой анализ можно комбинировать с другими видами анализа и торговыми стратегиями.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română