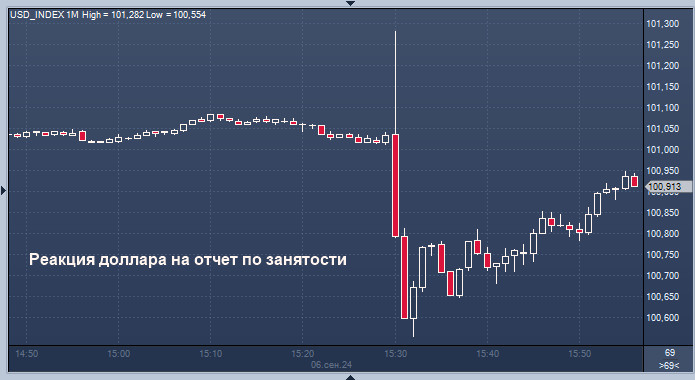

Американская валюта пережила очередной виток волатильности, бурно отреагировав на NFP. Макроданные из США вначале подстегнули рост гринбека, а затем резко его замедлили. Однако евро не слишком много выиграл от «американских горок» USD. Тем не менее в паре EUR/USD установился относительный баланс.

Согласно отчетам Бюро статистики труда США (BLS), в августе число занятых в несельскохозяйственном секторе (NFP) страны увеличилось на 142 000. Это значение последовало за увеличением на 89 000 (пересмотрено со 114 000), зафиксированным в июле. При этом аналитики и участники рынка ожидали показателя в 160 000. Однако представленные макроданные разочаровали большинство из них.

Согласно другим данным текущего отчета, в последний месяц лета уровень безработицы в США упал до 4,2%, при этом доля рабочей силы осталась неизменной (62,7%). Что касается инфляции заработной платы, то она выросла до 3,8% с прежних 3,6%, зафиксированных в июле.

После публикации данных по занятости в несельскохозяйственном секторе (NFP) в США доллар оказался под давлением продаж. При этом гринбек сначала немного вырос, а затем упал. Позже американская валюта вновь поднялась, потеснив европейскую. Однако такие колебания не принесли доллару значимых побед. В понедельник, 9 сентября, пара EUR/USD курсировала вблизи 1,1065, откатившись с прежнего впечатляющего уровня в 1,1100 и выше.

Однако, несмотря на противоречивые отчеты по индексу доллара (USDX), эксперты зафиксировали рост «бычьих» настроений по американской валюте. На протяжении последних двух недель трейдеры и инвесторы наращивали чистую позицию на подъем USDX. При этом на рынке вновь возникла аномалия, когда тенденция в индексе доллара противоречит тенденциям в других ключевых валютах, включая EUR, GBP, JPY, CAD и AUD. Однако сейчас состояние этих валют стабилизировалось.

Подъем гринбека по отношению к евро и другим валютам G10 был зафиксирован после выступления Джона К. Уильямса, главы ФРБ Нью-Йорка. По словам чиновника, сейчас, «когда экономика находится в равновесии, а инфляция приближается к 2%, целесообразно снизить степень жесткости политики путем уменьшения целевого диапазона ставки по федеральным фондам».

Глава ФРБ Нью-Йорка уверен, что пришло время сократить процентные ставки, при этом он не проявил особого энтузиазма по поводу начала цикла снижения сразу на 50 б. п. По мнению Джона К. Уильямса, перспектива плавного уменьшения ставки ФРС на 25 б. п., «похоже, разочаровала рынок, который считал, что шансы на повышение на 50 б. п. приблизятся к 50%».

Ключевую роль в этом вопросе сыграл августовский отчет о количестве рабочих мест в США. Напомним, что это один из важнейших экономических релизов, полученных в преддверии очередного заседания Федрезерва по установлению ставок, которое стартует 17 сентября.

По мнению аналитиков, поскольку в августе американская экономика пополнилась 142 000 рабочих мест, а уровень безработицы сократился до 4,2%, это позволит регулятору снизить процентные ставки в сентябре. Ранее Джером Пауэлл, председатель ФРС, заявил, что центральный банк «не стремится к дальнейшему охлаждению рынка труда» и сделает все возможное «для поддержки сильного рынка труда по мере продвижения к ценовой стабильности».

Комментарии Дж. Пауэлла прозвучали на фоне признаков того, что американский рынок труда больше не является источником инфляции. Это подтверждается текущими макроотчетами. Согласно актуальным данным, теперь руководители компаний сокращают количество вакансий, а не увольняют работников. При этом количество открытых вакансий в США находится сейчас на самом низком уровне с 2021 года.

Представители ФРС внимательно изучают рынок труда на предмет признаков слабости, одновременно стараясь направить инфляцию к целевому показателю в 2%, который основан на годовом изменении индекса расходов на личное потребление. Напомним, что в августе базовый индекс PCE, который не учитывает волатильные цены на продукты питания и энергоносители, составил 2,6% по сравнению с пиковыми 5% в 2022 году. Данный индикатор постоянно находится в фокусе внимания Федрезерва.

Заметный прогресс в области инфляции и признаки охлаждения рынка труда в США привели к тому, что ФРС готова снизить процентные ставки впервые с 2020 года. Центральный банк держит их на 23-летнем максимуме в 5,25%–5% с июля 2023 года. При этом некоторые экономисты полагают, что Федрезерв проявит решительность и уменьшит ставку сразу на 50 б.п.

Некоторые аналитики полагают, что после снижения ставки американская экономика будет расти, а инфляция останется стабильной на уровне 2% вплоть до середины 2025 года. Однако это маловероятно. «Рецессия или скачок с ростом инфляции – более вероятный исход, который зависит от действий ФРС», – полагает Стивен Блиц, экономист из TS Lombard. Немаловажное значение для дальнейших действий регулятора будут иметь предстоящие данные по инфляции. В случае ухудшения этих показателей Федрезерв может повысить ставки на 50 б. п. При таком сценарии пара EUR/USD существенно вырастет, уверены эксперты. Однако более умеренные показатели удержат ФРС от слишком решительных действий, полагает С. Блиц. Тогда Федрезерв увеличит ставку всего на 25 б. п., что может удержать пару EUR/USD под давлением, поскольку гринбек продолжит свое восстановление в сентябре.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română