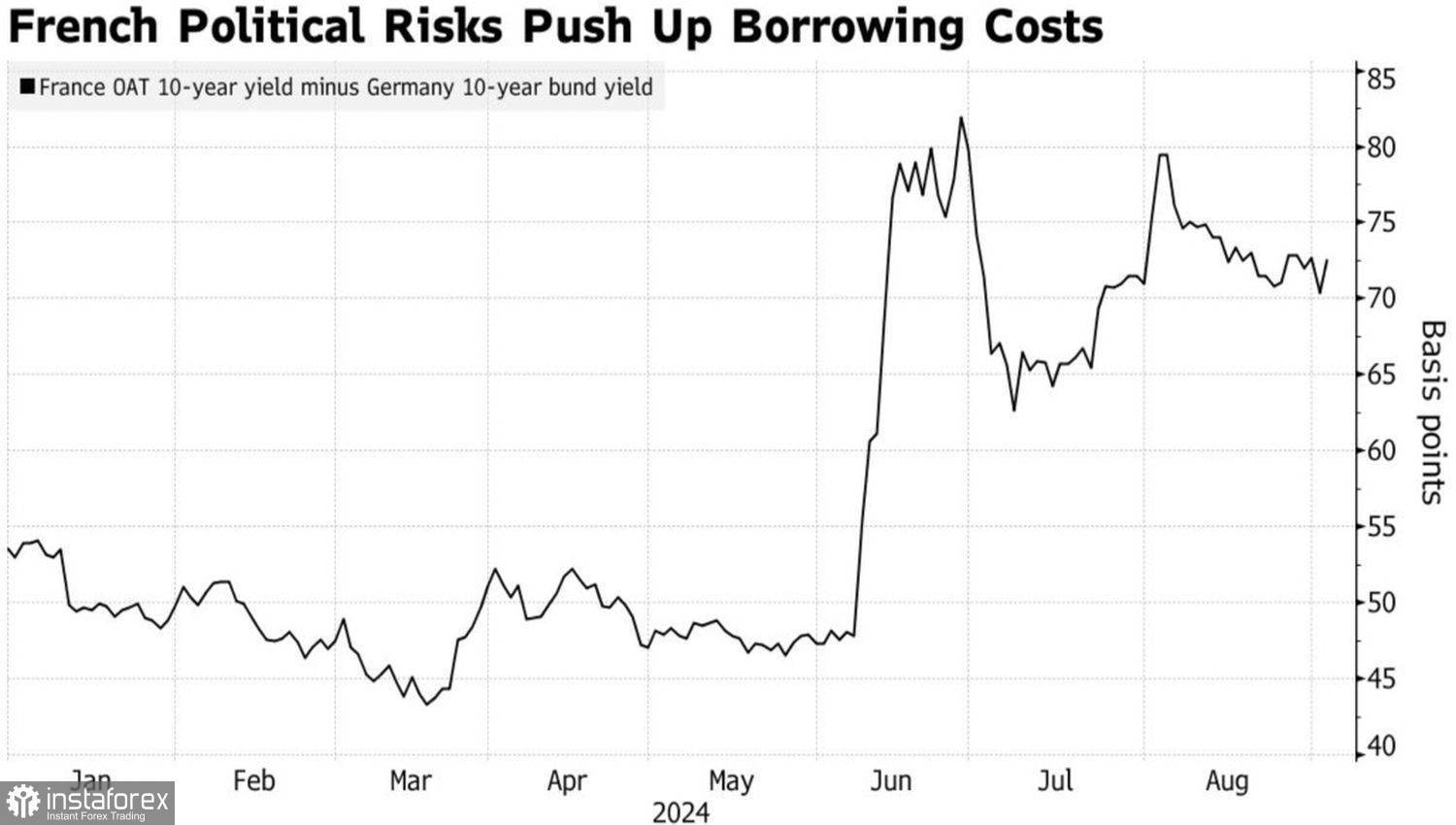

Когда твой противник откровенно слаб, собственные уязвимые места незаметны. Но стоит ему подняться с колен, как болевые точки начинают давать о себе знать. На фоне стремительного ралли EUR/USD в августе мало кто вспоминал, что во Франции до сих пор нет правительства. Что в этой стране проходят митинги с призывами к Эммануэлю Макрону уйти в отставку, а рост спредов доходности местных и немецких облигаций свидетельствует об увеличении градуса политических рисков. Тем хуже для евро.

Динамика дифференциала доходности облигаций Франции и Германии

Ничуть не лучше обстоят дела в Германии. Ее ВВП проседал в трех из последних пяти кварталов, деловая активность, бизнес-климат и потребительское доверие сигнализируют о кризисе, а на выборах в местные органы власти побеждают националисты. Дальше – больше. Не договорившись с профсоюзами по поводу зарплат, Volkswagen впервые в истории закрывает немецкие заводы. Если прибавить к этому слабость экономик Китая и США, что является явным негативом для ориентированной на экспорт Германии, становится понятным, что она на ладан дышит.

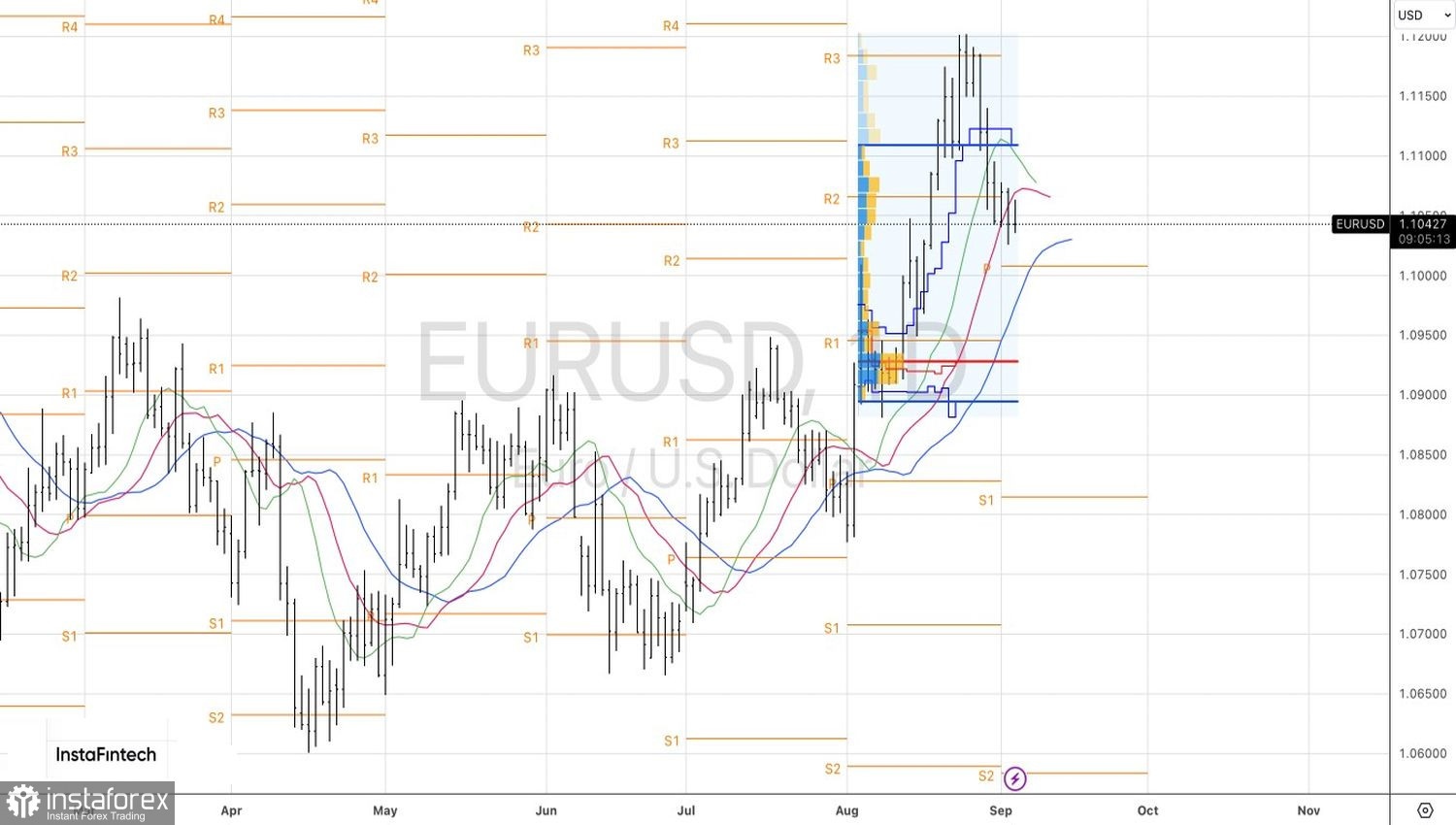

Тем удивительнее выглядит прогноз MUFG о переходе EURUSD в торговый диапазон 1,10–1,15. В его основе лежат ожидаемая рынками агрессивная монетарная экспансия ФРС и восстановление экономики еврозоны. Основные риски – президентские выборы в США, глобальная торговая неопределенность и слабость экономики Китая. ING полагает, что поддержку евро на уровне $1,10 будет оказывать спред доходности облигаций США и Германии.

Таким образом, банки считают падение котировок EUR/USD на рубеже лета и осени техническим откатом и продолжают верить в восстановление восходящего тренда. Однако, на мой взгляд, коррекция основной валютной пары рискует продолжиться, так как ЕЦБ, похоже, решил снизить ставку по депозитам в сентябре.

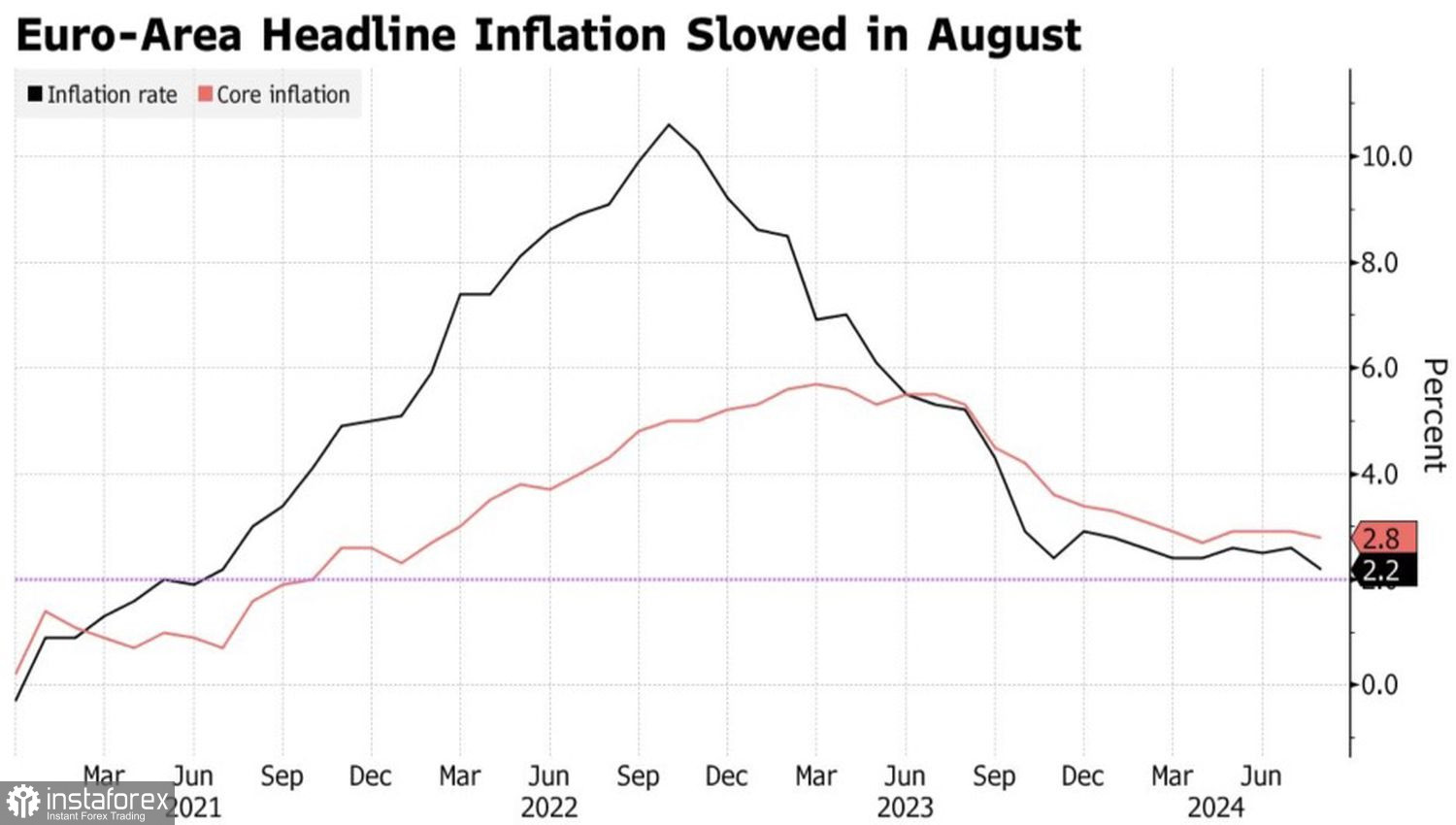

Динамика европейской инфляции

По словам члена Управляющего совета Пьера Чиполлоне, ЕЦБ не может держать стоимость заимствований на текущем высоком уровне слишком долго, так как это нанесет ущерб экономике. Денежно-кредитная политика рискует стать чрезмерно сдерживающей. Даже такой «ястреб», как глава Бундесбанка Йоахим Нагель, считает, что инфляция выбрала правильный путь. Он готов голосовать за ослабление денежно-кредитной политики в сентябре, если его убедят в этом данные.

Таким образом, политический кризис во Франции и Германии, слабые позиции немецкой экономики и готовность ЕЦБ продолжить цикл монетарной экспансии в сентябре оказывают давление на евро. При этом переоценка рыночных взглядов на судьбу ставки по федеральным фондам оказывает поддержку доллару США. Коррекция основной валютной пары выглядит закономерно.

Технически на дневном графике EUR/USD может быть сформирован внутренний бар. При этом шансы прорыва поддержки на 1,1035 довольно высоки. Это станет основанием для новых продаж. Как и отбой пары от сопротивлений на 1,107 и 1,111.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română