В этом обзоре попытаемся разобраться с одним из интереснейших парадоксов. Прежде всего хочу заметить, что рынок настолько рьяно отреагировал на последние отчеты по безработицы и пэйроллами в США, как будто случилось что-то ужасное и непоправимое. В последние 3-4 месяца эти отчета практически всегда только расстраивали, но именно последние публикации произвели эффект разорвавшейся бомбы на валютном рынке. Участники посчитали, что экономика США замедлилась слишком сильно. А если не замедлилась, то замедлится в ближайшем будущем. А если не замедлится, то все равно всё плохо и рецессии не избежать. И это не единственный абсурдный вывод об экономике, которая выросла на 2,8% во втором квартале, превысив все прогнозы.

Участники рынка также считают, что уровень безработицы вырос слишком сильно, а рынок труда чересчур охладился. Лично мне непонятно, почему текущие значения показателей восприняты именно так. Если бы определенные значения показателей заранее были объявлены как экстремальные и недопустимые, тогда вопросов было бы меньше. А так получается, что после очередных отчетов рынок решил, что «кина не будет, так как электричество кончилось», и начал паниковать.

Один из управляющих FOMC Джеффри Шмид заявил в пятницу, что смягчение политики начнется тогда, когда инфляция приблизится к целевой отметке. Он также заметил, что инфляция продолжает двигаться к цели, но ценообразование нестабильное, поэтому в показателях инфляции следует отталкиваться от худшего сценария, а не от лучшего. Он также заметил, что охлаждение рынка труда является неотъемлемой часть снижения инфляции.

И вот получается, что ФРС не видит ничего страшного в сокращении рынка труда и росте безработицы, так как это нужно для дальнейшего замедления инфляции. Тогда почему паниковал рынок? Зачем ФРС снижать ставку в августе или сентябре на 50 базисных пунктов, если все идет как задумано? На мой взгляд, участники рынка опять накрутили себя донельзя, а причин для нового снижения у американской валюты нет. Обе волновые разметки предполагают построение понижательных волн в ближайшее время. Или даже серии волн.

Обратите внимание на другие мои статьи:

Анализ EUR/USD. 10 августа. Однодневная неделя.

Анализ GBP/USD. 10 августа. Британец четко следует намеченному плану.

Благоприятный спред – залог успеха евровалюты.

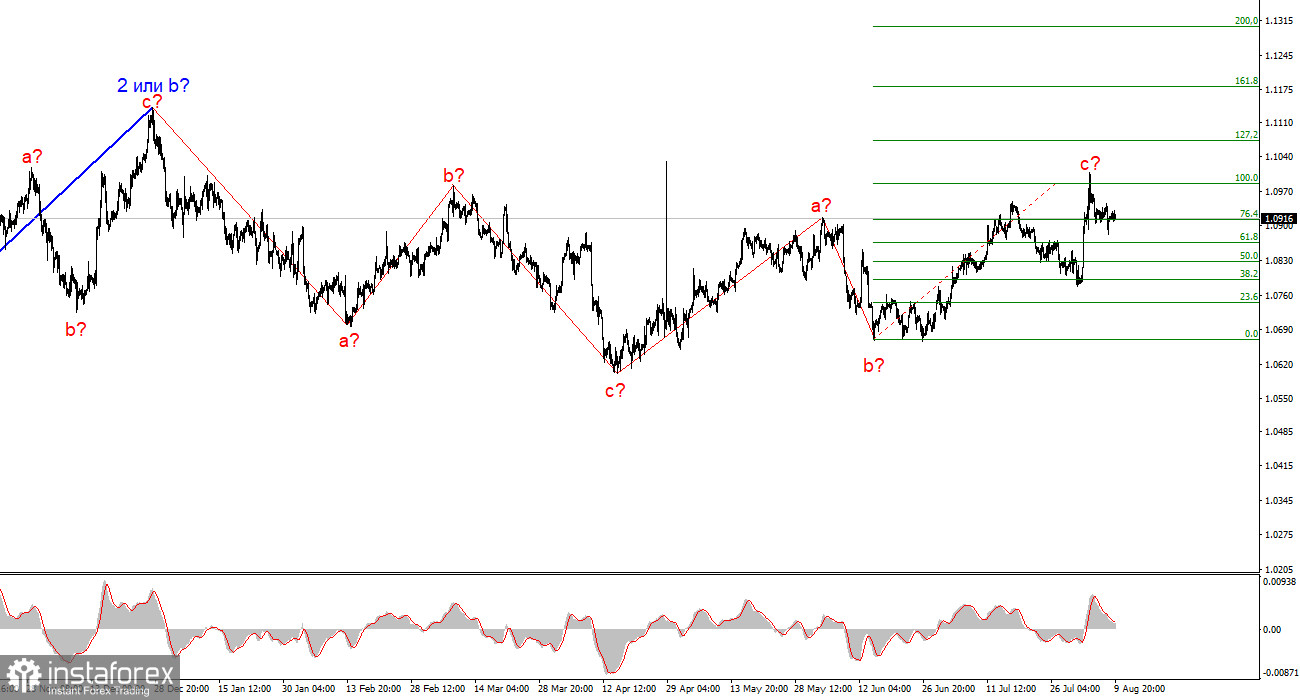

Волновая картина по EUR/USD:

Исходя из проведенного анализа EUR/USD, я делаю вывод, что инструмент продолжает построение серии коррекционных структур. С текущих позиций повышение может продолжаться в рамках пятиволновой коррекционной структуры. Однако сейчас более вероятен сценарий с построением понижательной волны d. Возможно также построение новой нисходящей (и тоже коррекционной) серии волн с целями, расположенными ниже 6 фигуры, если восходящая серия волн a-b-c так останется трехволновой. Четкого тренда по-прежнему нет, предполагаемая волна d могла начаться свое построение от отметки 1,0985 или от 10 фигуры, где волны а и с получили равенство.

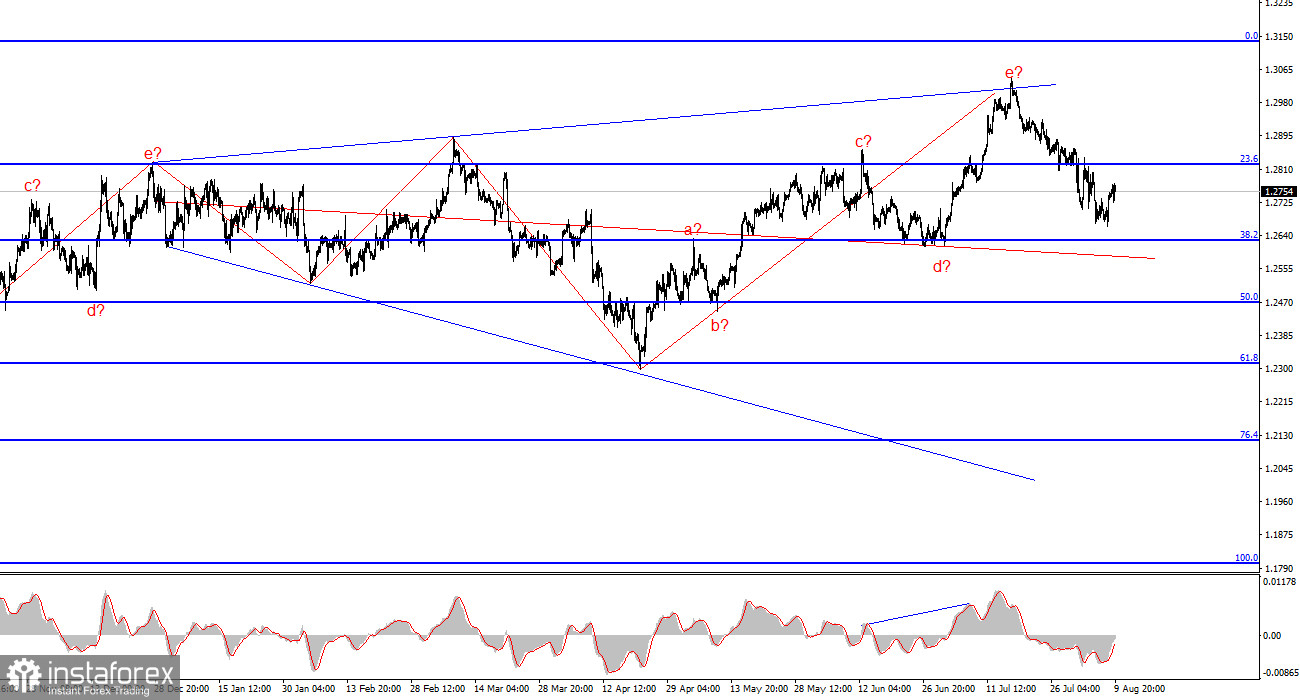

Волновая картина по GBP/USD:

Волновая картина инструмента GBP/USD по-прежнему предполагает снижение. Если 22 апреля начался повышательный участок тренда, то он уже приобрел пятиволновой вид. Следовательно, в любом случае теперь следует ожидать минимум трехволновой коррекции. Неудачная попытка прорыва верхней линии треугольника указывает на готовность рынка к построению понижательного набора волн. На мой взгляд, в ближайшее время следует рассматривать продажи инструмента с целями, расположенными около отметки 1,2627, что приравнивается к 38,2% по Фибоначчи.

Основные принципы моего анализа:

1) Волновые структуры должны быть простыми и понятными. Сложные структуры сложно отыгрывать, они часто несут изменения.

2) Если нет уверенности в происходящем на рынке, лучше не заходить в него.

3) Стопроцентной уверенности в направлении движения нет и быть не может никогда. Не забывайте про защитные ордера Stop Loss.

4) Волновой анализ можно комбинировать с другими видами анализа и торговыми стратегиями.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română