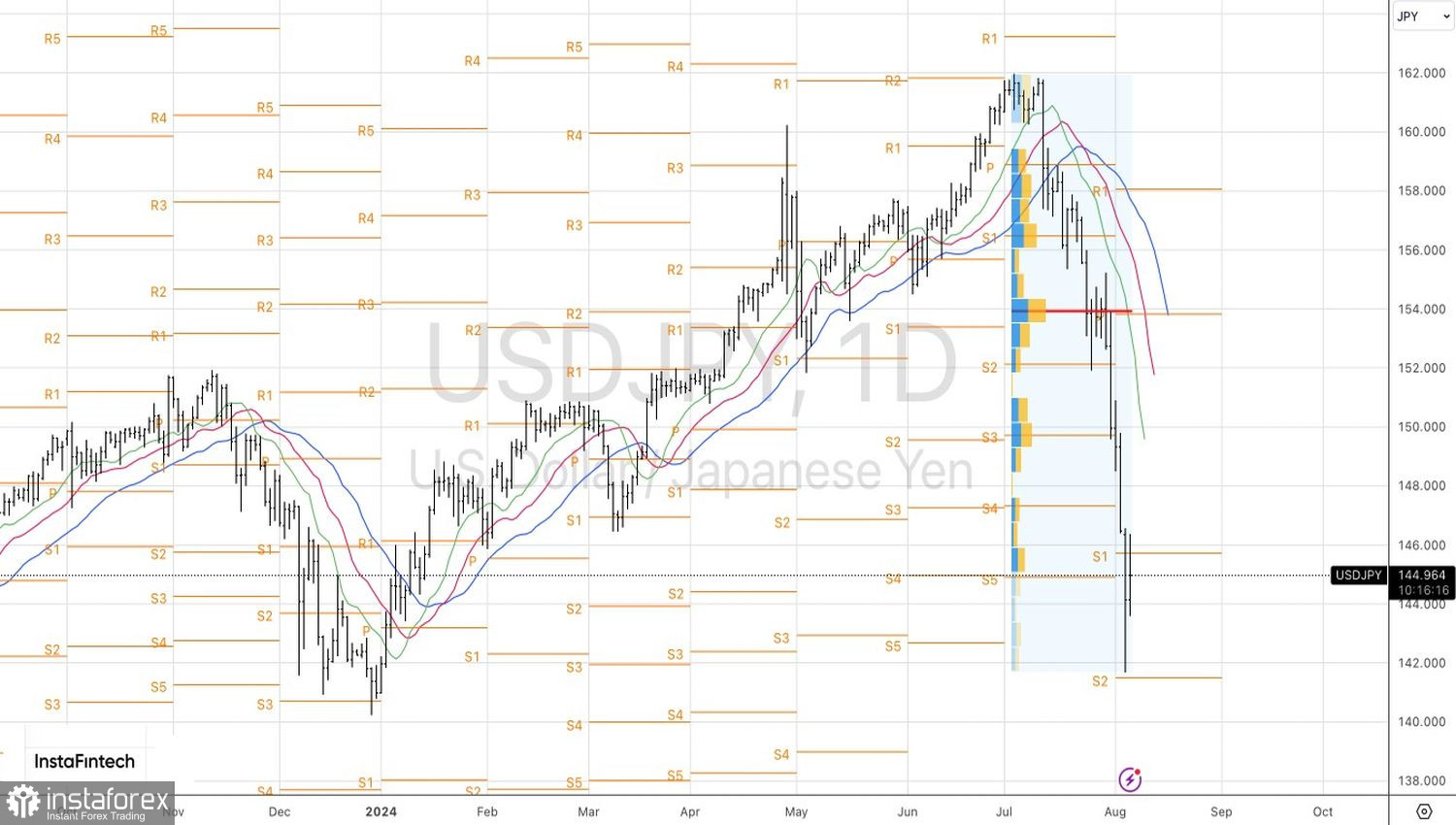

И последние станут первыми. Из гадкого утенка или основного аутсайдера международного валютного рынка японская иена в миг прекратилась в прекрасного лебедя, или основного фаворита. Обвал USD/JPY от уровней июльских минимумов достигал 13%, и лишь спокойная риторика чиновников ФРС сумела охладить пыл разбушевавшихся «медведей». Надолго ли?

Если слом восходящего тренда был обусловлен валютными интервенциями официального Токио в подходящее время в виде замедления американской инфляции, то главными драйверами пике USD/JPY стали другие события. Банк Японии на исходе июля предстал перед инвесторами в оперенье «ястреба». Он не только повысил ставку овернайт до 0,25% и пообещал уменьшить масштабы QE вдвое к 2026, но и много говорил о вреде слабой иены. Ранее главы центробанков не связывали вердикты с валютным курсом.

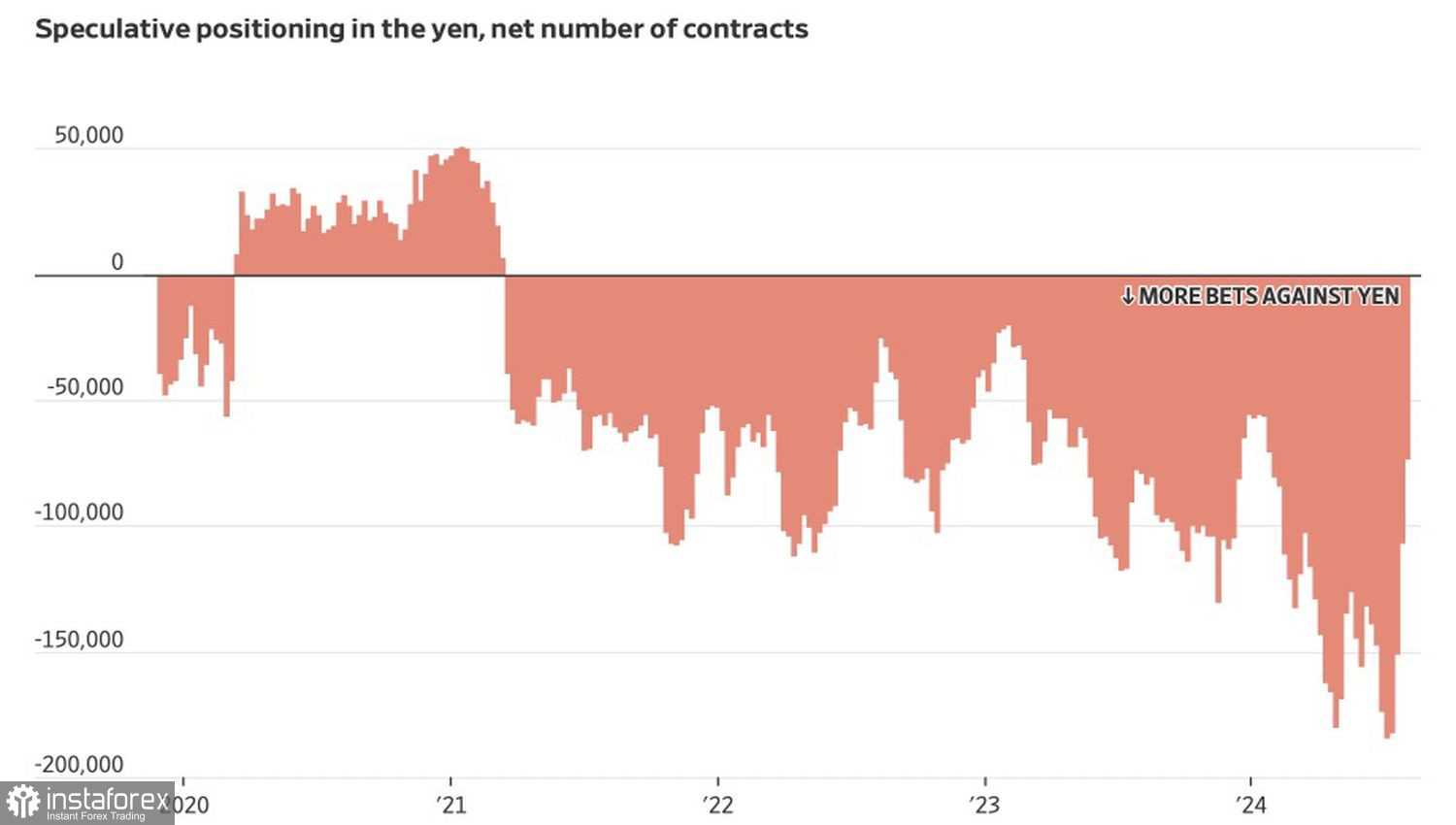

Печальная статистика по американской занятости за июль позволила требовать от ФРС агрессивного снижения ставки по федеральным фондам. Срочный рынок оценивает масштабы монетарной экспансии в 125 б.п. в 2024, и дивергенция в монетарной политике позволяет хедж-фондам и управляющим активами сокращать короткие позиции по иене. Не так давно они достигли максимальной отметки с 2007, а к началу августа существенно поредели.

Динамика спекулятивных позиций по иене

Взяв курс на нормализацию, Банк Японии лишил инвесторов практически бесплатных ресурсов. Вкупе с опасениями по поводу американской рецессии и связанным с ними всплеском волатильности это привело к закрытию сделок carry-trade. Главным бенефициаром стала иена как дешевая валюта фондирования.

Продолжат ли работать козыри «медведей» по USD/JPY? Moody's Analytics обращает внимание, что слабость мировой экономики заставила Банк Японии откатить назад только что повышенные ставки в 2000 и 2006. Вполне возможно, регулятор может это сделать и сейчас, если США действительно погрузятся в рецессию. Тем более что в адрес BoJ льется немало критики. Как он мог не учитывать слабую статистику по Стране восходящего солнца, если руководствуется политикой зависимости от данных?

Если Кадзуо Уэда и его коллеги принимают во внимание валютные курсы, то вряд ли они станут спешить с продолжением цикла нормализации. Не факт, что слабая статистика по рынку труда США за июль вынудит ФРС агрессивно снизить ставку по федеральным фондам. Похоже, дивергенция в монетарной политике уже учтена в котировках USD/JPY, что создает основание для отката.

Другое дело, что спрос на иену будет высоким из-за возвращения японских инвесторов к хеджированию валютных рисков и дальнейшего закрытия сделок carry-trade.

Технически на дневном графике USD/JPY не исключено формирование прыжка дохлой кошки. Возвращение выше 145,8 станет основанием для фиксации прибыли по сформированным от 153,8 шортам и поводом для краткосрочных покупок. Пока пара торгуется ниже, позиции имеет смысл держать.

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română