Долгосрочная перспектива.

Валютная пара EUR/USD в течение текущей недели показала микроскопическое падение, которое составило 30 пунктов. В принципе, уже только по этому значению можно судить о текущей волатильности. В наших ежедневных статьях мы регулярно обращаем внимание трейдеров на показатель волатильности и очень часто ссылаемся на 24-часовой ТФ. В этой статье мы разберем, почему это так важно в данное время.

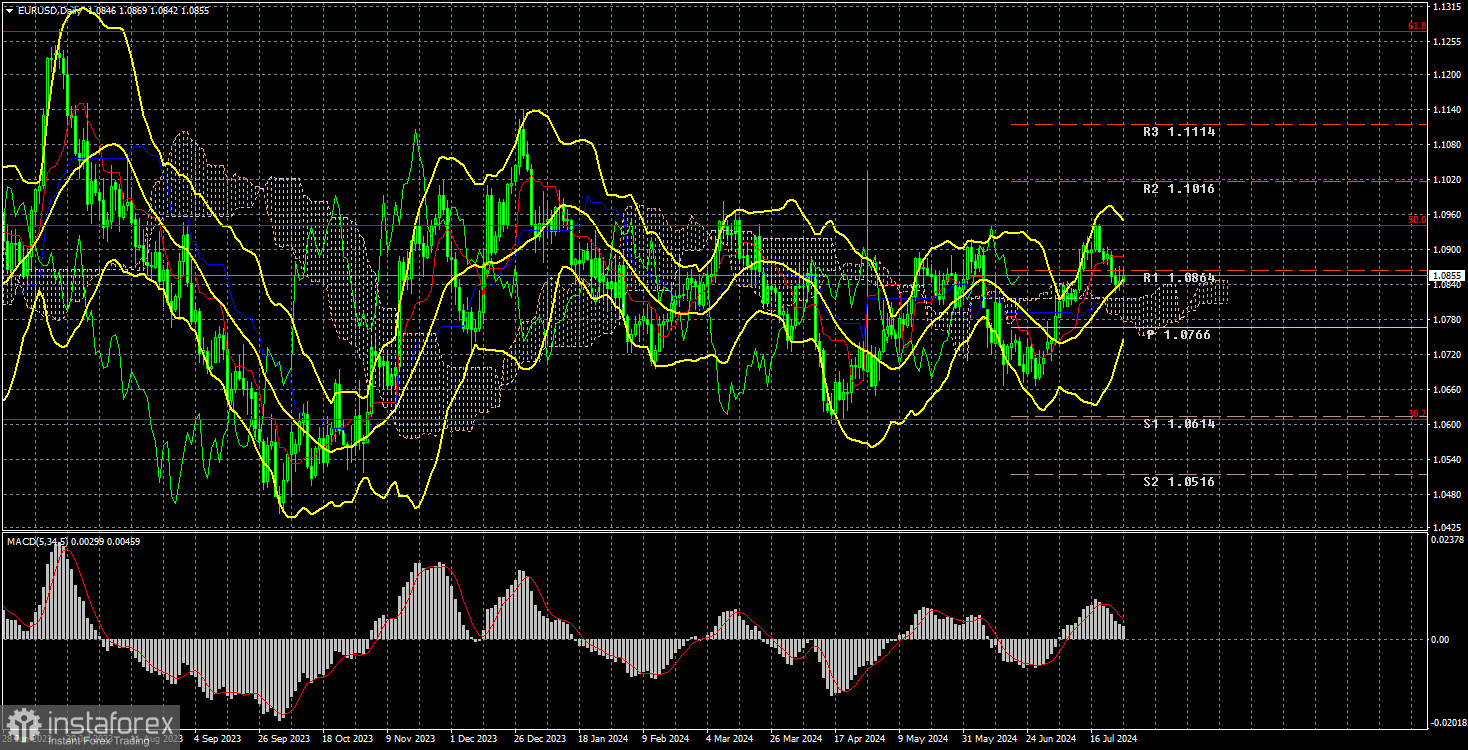

Иллюстрация выше – отлично показывает нам то, что пара с января-месяца торгуется между уровнями Фибоначчи 38,2% и 50,0%. То есть примерно между уровнями 1,0600 и 1,1000. Это означает, что уже 7 месяцев подряд пара находится во флэте. До момента пробития максимума от 4 июня сохранялась очевидная и четкая нисходящая тенденция, поэтому мы ожидали продолжения падения. После 4 июня стало понятно, что нисходящий тренд плавно перетек во флэт. И теперь именно от флэта следует отталкиваться при анализе пары EUR/USD.

Далее – иллюстрация ниже. Мы видим примерно тоже самое, но на недельном ТФ. Цена сначала показала сильное падение, затем восстановилась примерно на 50%, а затем движение затухает, а цена просто слабо колеблется около уровня 1,0800. Таким образом, мы наблюдаем флэт в долгосрочном плане и «затишье перед бурей». Показатели ежедневной волатильности падают все ниже и ниже.

В текущих обстоятельствах рассчитывать на сильные, трендовые движения не имеет смысла, о чем мы говорим уже несколько месяцев подряд. Фундаментальный и макроэкономический фон не способен привести к завершению флэта. Поэтому все действия или бездействие ЕЦБ, ФРС, все показатели макроэкономики в данное время, по сути, не имеют значения. Нужно ждать завершения флэта, а уже затем делать выводы. Мы по-прежнему считаем, что нисходящий тренд сохраняется в глобальном плане, но мы не рассчитывали на флэт, который длиться уже полгода. Соответственно, после завершения флэта мы рассчитываем увидеть новое падение евровалюты.

Анализ COT.

Последний отчет COT датирован 23 июля. На иллюстрации выше отлично видно, что нетто-позиция некоммерческих трейдеров долгое время была «бычьей» и в данное время ею и остается. Попытка медведей перейти в зону собственного превосходства с треском провалилась. Нетто-позиция некоммерческих трейдеров (красная линия) снижалась в последние месяцы, а коммерческих (синяя линия) – росла. В данное время они приблизительно равны, что говорит о новой попытке медведей перехватить инициативу.

Мы также по-прежнему не видим никаких фундаментальных факторов для укрепления европейской валюты, а технический анализ говорит о нам о нахождении цены в зоне консолидации – проще говоря, во флэте. Общий нисходящий тренд по европейской валюте сохраняется, но рынок решил взять паузу на полгода.

В данное время красная и синяя линии немного отдаляются друг от друга, что говорит о наращивании Long-позиций по евровалюте. Однако в рамках флэта такие изменения не могут стать основанием для долгосрочных выводов. В течение последней отчетной недели количество лонгов у группы «Non-commercial» выросло на 8,9 тысячи, а количество шортов – сократилось на 2,1 тысячи. Соответственно, нетто-позиция выросла на 11,0 тысячи. Потенциал падения у евровалюты, согласно отчетам COT, по-прежнему имеется.

Обзор макроэкономических событий:

В Евросоюзе в течение текущей недели были опубликованы только индексы деловой активности в сферах услуг и производства за июль. Оба индекса снизились по сравнению с июнем и оказались ниже прогнозных значений. Однако это не настолько значимые данные, чтобы на их фоне европейская валюта рухнула вниз даже в рамках бокового канала. Куда более важным событием стала публикация отчета по ВВП в США во втором квартале. Мы уже говорили ранее, что отчеты по ВВП нередко игнорируются рынком, но на этот раз значение отчета было максимально резонансным. Экономика США выросла на 2,8% в квартальном выражении, что выше самых оптимистичных прогнозов. Знаете, насколько подорожал доллар после этой новости? Ни насколько. И это все, что нужно знать о том, как рынок отрабатывает макроэкономическую статистику. Любой негативный отчет из США приводит к падению доллара. Любой позитивный – игнорируется. С таким отношением к американской валюте, мы удивлены, что доллар еще торгуется в боковом канале, а не летит в пропасть...

Ознакомьтесь с другими статьями автора:

Анализ торговой недели 22 – 26 июля по паре GBP/USD. Отчет COT. Очередной микроскопический откат или начало падения фунта?

Торговый план на неделю 29 июля – 2 августа:

Длинные позиции: На 24-часовом таймфрейме пара торгуется выше линий индикатора Ишимоку, но, с точки зрения фундамента и макроэкономики, возобновление роста европейской валюты по-прежнему выглядит очень сомнительно, поэтому мы весьма скептически относились и относимся к такому варианту. Помимо этого, на дневном ТФ у нас царит флэт. Таким образом, длинные позиции и раньше были очень опасными, а в данное время(когда цена находится в верхней области флэта) они являются попросту неактуальными.

Короткие позиции: Что касается продаж пары EUR/USD, то они в данное время по-прежнему более перспективны. Во-первых, цена развернулась около верхней границы бокового канала – уровня 50,0% по Фибоначчи. Во-вторых, оснований для долгосрочного роста у евровалюты как не было, так и нет. В-третьих, рынок показывает, что торговать в данное время не намерен, а значит флэт с высокой долей вероятности сохранится. Каждый сам решает, торговать ли ему во флэте, так как флэт – это всегда рэндом.

Пояснения к иллюстрациям:

Ценовые уровни поддержки и сопротивления(resistance/support), уровни Фибоначчи – уровни, которые являются целями при открытии покупок или продаж. Около них можно размещать уровни Take Profit.

Индикаторы Ишимоку(стандартные настройки), Боллинджер Бандс(стандартные настройки), MACD(5, 34, 5).

Индикатор 1 на графиках COT – размер нетто-позиции каждой категории трейдеров. Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română