Доллар достаточно сдержанно отреагировал на публикацию в среду американских предварительных индексов PMI. Производственный PMI (от S&P Global) снизился в июне до 49,5, перейдя в зону замедления бизнес-активности, а предварительный PMI для сферы услуг, на который обращают особое внимание экономисты, наоборот, ускорился до 56,0 с 55,3 в мае, обогнав прогноз 54,4.

Композитный PMI, соответственно, тоже вырос, до 55,0 с 54,8 в мае.

Между тем в четверг 25 июля (в 12:30 GMT) будут опубликованы данные по ВВП США за второй квартал, которые, как ожидается, покажут рост на +1,9%, увеличившись по сравнению с предыдущим кварталом (+1,4%). Этот показатель указывает на устойчивость экономики, несмотря на прежние опасения по поводу замедления роста.

Затем внимание участников рынка переключится на пятницу 26 июля, когда также в 12:30 (GMT) будут опубликованы данные по расходам на личное потребление американцев в июне. Базовый индекс PCE, являющийся ключевым инфляционным индикатором, на который внимательно смотрит Федеральная резервная система, показал в прошлом месяце, что инфляция все еще несколько выше, хотя и умерила свой рост по сравнению с началом года.

Прогнозы для инфляции в США на 2024 год показывают общее снижение, но все еще выше целевого уровня ФРС 2%. Экономисты ожидают, что общая инфляция продолжит снижаться, хотя базовая инфляция, исключающая волатильные цены на продукты питания и энергоносители, останется на более высоком уровне.

- Текущая динамика:

- Согласно исследованиям экономистов, инфляция, измеренная индексом потребительских цен CPI, снизится с 3,7% в 2023 году до 2,4% в 2024 году. Инфляция по индексу личных потребительских расходов (PCE) также будет снижаться, но, вероятно, останется выше 2% на протяжении 2024 года. Core PCE, предпочитаемый индикатор ФРС, ожидается на уровне около 3% в 2024 году, что все еще выше целевого уровня.

- Факторы, влияющие на инфляцию, и ожидания экономистов:

- Устойчивые темпы инфляции в секторе услуг из-за напряженного рынка труда.

- Улучшение в глобальных цепочках поставок и нормализация производственных мощностей снизят давление на цены на товары.

Вероятное снижение цен на жилье, что также может помочь снизить инфляцию в этой категории.

В этом контексте предстоящее заседание Федеральной резервной системы 30 и 31 июля имеет решающее значение. Более высокий рост ВВП будет свидетельствовать об устойчивости экономики, что может привести ФРС к осторожному подходу к снижению процентных ставок. Хотя некоторые аналитики ожидали начала снижения ставок в середине 2024 года, продолжающаяся инфляция и сильные экономические показатели могут побудить ФРС отложить смягчение денежно-кредитной политики.

Что касается доллара США, то более высокий, чем ожидалось, рост ВВП и возможная задержка снижения ставок со стороны ФРС, вероятно, поддержат валюту. Исторически сложилось так, что более высокие процентные ставки или ожидание их продолжительного сохранения на высоком уровне, как правило, укрепляют доллар, поскольку они привлекают иностранные инвестиции, стремящиеся к более высоким доходам.

Таким образом, положительные данные по ВВП и стабильные потребительские расходы, отраженные в индексе PCE, вероятно, повлияют на решение ФРС сохранить текущую денежно-кредитную политику на июльском заседании. Этот сценарий поддерживает укрепление доллара в краткосрочной перспективе, поскольку рынок приспосабливается к продолжающейся экономической устойчивости при умеренном инфляционном давлении.

Ожидаемый же приход к президентской власти в США Трампа также должен позитивно отразиться на долларе, считают экономисты. Он, скорее всего, возобновит протекционистскую и проамериканскую политику на мировом рынке и станет проводить внутриэкономическую политику, предусматривающую рост экономики и зарплат американцев, ожидающих улучшений и в собственном благосостоянии. Это, в свою очередь, должно привести к росту инфляции, а значит к возврату ФРС к более жёсткой монетарной политике.

*) см. также:

- Инструменты фундаментального анализа. Валовый внутренний продукт (ВВП)

- Инструменты фундаментального анализа. Кредитно-денежная политика центрального банка

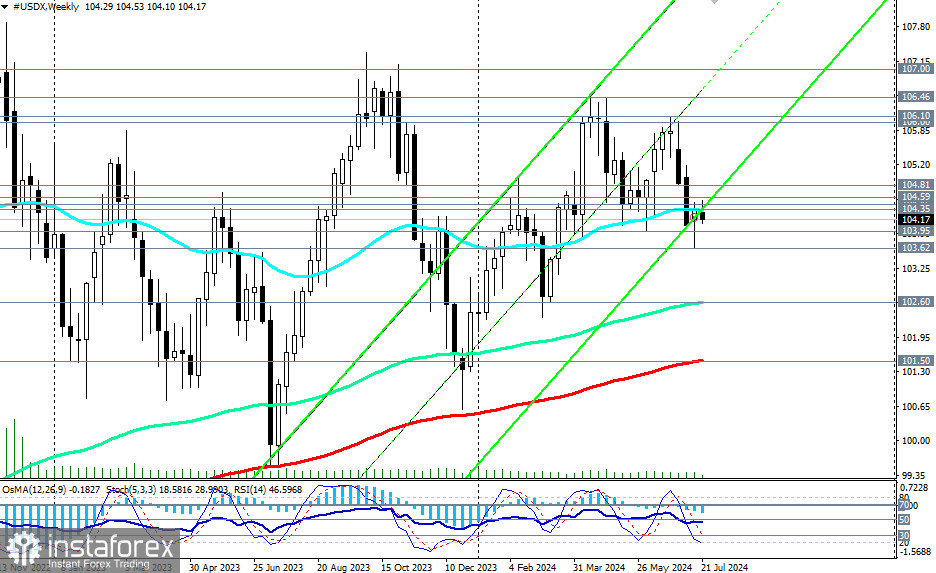

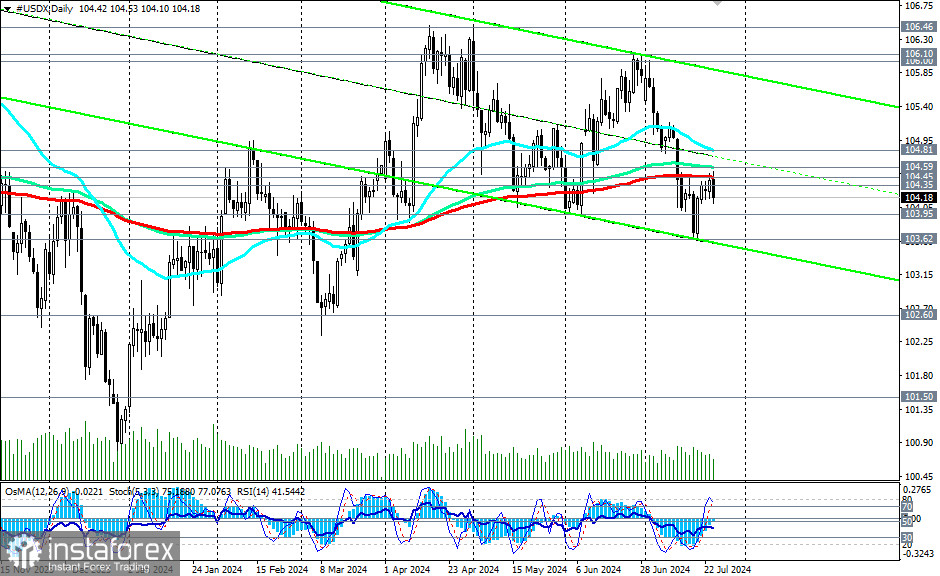

С технической же точки зрения индекс доллара (CFD #USDX в торговом терминале МТ4) сохраняет восходящую динамику в зоне долгосрочного бычьего рынка, выше ключевого уровня поддержки 101.50 (ЕМА200 на недельном графике).

Однако для возрождения восходящей динамики цене необходимо прорваться в зону выше ключевых уровней сопротивления 104.45 (ЕМА200 на дневном графике) и 104.59 (ЕМА144 на дневном графике индекса доллара).

В альтернативном же сценарии пробой локальной поддержки вблизи отметки 103.60 может усилить нисходящую динамику индекса доллара.

Самым ранним сигналом здесь может стать пробой сегодняшнего минимума 104.10 и отметки 104.00.

Рост же выше отметок 104.45, 104.59 может вернуть индексу доллара и его покупателям позитивный настрой.

Уровни поддержки: 104.00, 103.95, 103.60

Уровни сопротивления: 104.35, 104.45, 104.59, 104.81, 105.00, 106.00, 106.10

+ зарегистрироваться в системе копирования сигналов

+ инвестировать в ПАММ-системе

Русский

Русский

English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română